27(1). Эффект и сила финансового рычага

Убедившись в наличии финансового рычага (Financial Leverage), с помощью которого компания может повысить ожидаемую доходность, логично изучить вопрос о силе, или степени, его воздействия на результаты работы конкретной компании. Сделаем это на примере рассматриваемой нами условной компании, показатели функционирования которой представлены в табл. 20.Предположим, что компания, имеющая долговые обязательства, улучшила в текущем году свои экономические показатели и добилась роста прибыли до выплаты процентов и налогов (EBIT) на 1 %: с 270,0 млн USD до 272,2 млн USD. Остальные факторы остались при этом неизменными.

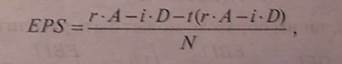

Определим, как при этом изменилась прибыль на акцию (EР5), рассчитываемая по формуле

где A - стоимость активов компании; r —доходность активов; r*А = EBIT, D— величина долга; i— процентная ставка по долговым обязательствам; i • D — процентные платежи; t — ставка корпоративного налога; t (r*A – i*D) — налоговые платежи; N— число акций в обращении.

![]()

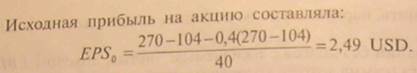

Прибыль на акцию в текущем году равна:

![]()

Рост величины прибыли на акцию составит: 2,5305/2,49* « 1,016265, т. е. 1,6265 %. Таким образом, рост ЕВ/Тнл 1 % привел к более значительному росту прибыли на акцию (EPS).

Причина этого эффекта заключается в том, что владельцы облигаций и других форм долговых обязательств ничего не получают от роста дохода и прибыли компании. Весь рост прибыли достается акционерам, которые выигрывают в этих условиях непропорционально много. (Необходимо иметь в виду, что финансовый рычаг имеет обратную силу: при падении ЕВ1Тна 1 % доходы акционеров сократятся на 1,6265 %.)

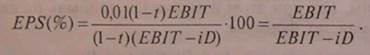

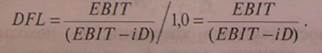

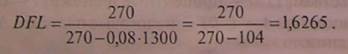

Сила финансового рычага (Degree of Financial Leverage — DFL) рассчитывается следующим образом:

![]()

Наполним эту формулу конкретным содержанием, принимая во внимание, что:

(1 — t)(EBIT— iD) — прибыль, доступная для акционеров в прошедшем году;

(1 - t)(1,01EBIT— iD) — прибыль, доступная для акционеров компании в текущем году;

0,01(1 — t)EBIT— рост прибыли акционеров. Отсюда следует, что процентное изменение прибыли акционеров, а значит, и процентное изменение прибыли на акцию равно:

Сила рычага, таким образом, может быть рассчитана по формуле

Для рассматриваемой компании

27(2). Оценка уровня систематического риска

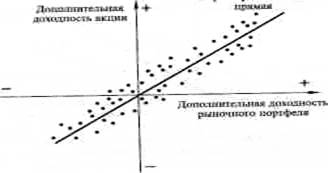

Характеристическая прямая ценной бумаги. Для оценки уровня систематического риска отдельно взятой акции достаточно сопоставить ее ожидаемую доходность с ожидаемой доходностью рыночного портфеля. Исследователи при этом оперируют с величинами доходности, превышающими безрисковую процентную ставку', т. е. с величинами, представляющими собой дополнительные доходности, рассчитываемые как разность между ожидаемыми доходностями и безрисковой ставкой доходности.

Графическая иллюстрация результатов такого сопоставительного анализа ожидаемых дополнительных доходностей конкретной акции и рыночного портфеля приведена на рис. 2.14.

1 В качестве уровня такой безрисковой доходности чаше всего используется процентная ставка по краткосрочным государственным ценным бумагам.

Рис. 2.14. Соотношение между дополнительными доходностями акции и рыночного портфеля

Характеристическая прямая, представленная рис. на 2.14, строится, как правило, на основе статистических наблюдений. Каждая точка на данном рисунке соответствует дополнительным доходностям акции (ось ординат) и рыночного портфеля (ось абсцисс) за определенный промежуток времени (например, месяц).

Примечание. Разброс точек вокруг характеристической прямой отражает уровень специфического (несистематического) риска акции. В частности, чем дальше отстоят точки от прямой, тем больше несистематический риск акций. Для портфеля из 25—30 тщательно отобранных акций точки будут группироваться вблизи от характеристической прямой.

Аналогичные расчеты могут быть осуществлены также и на основе оценок финансовых аналитиков, занимающихся прогнозированием «поведения» ценных бумаг, однако такой анализ проводят лишь достаточно крупные инвестиционные компании, имеющие в своем штате высокопрофессиональных специалистов.

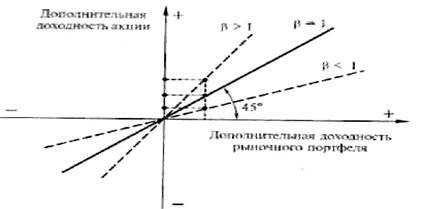

Нетрудно убедиться в том, что анализ углового коэффициента характеристической прямой, называемого в международном финансовом менеджменте коэффициентом «бета» (В), позволяет получить исчерпывающую информацию об уровне систематического риска конкретной акции (рис. 2.15).

И частности, если его величина равна единице (Р = 1), это означает, что дополнительная доходность акции изменяется в точном (строгом)

Рис. 2.15. Коэффициент «бета» и уровень систематического риска акции

соответствии с изменениями доходности рыночного портфеля. Другими словами, такая акция характеризуется тем же уровнем систематического риска, что и весь фондовый рынок в целом.

В том случае, когда В > 1, дополнительная доходность акции растет быстрее, чем дополнительная доходность рыночного портфеля. Естественно, что при снижении дополнительной доходности фондового рынка в целом уменьшение доходности такой акции будет более значительным. В этом-то и заключается риск. Учитывая вышесказанное, этот вид акций называют агрессивным.

Значение В < 1 означает соответствующее отставание роста дополнительной доходности от возрастания рыночной доходности рыночного портфеля. Такой вид акций называют оборонительным.

Следовательно, в ценовой модели рынка капитала коэффициента «бета» отражает чувствительность доходности акции к изменению доходности рыночного портфеля, являясь, таким образом, коэффициентом систематического риска конкретной ценной бумаги.

Во многих странах В-коэффициенты рассчитываются централизованно. В США, например, такие известные компании, как Me Lynch и Value Line, рассчитывают В-коэффициенты для многих с компаний. Для большинства акций В-коэффициенты колеблются в диапазоне от 0,5 до 1,5.

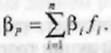

Бета-коэффициент портфеля. Коэффициент В рыночного инвестиционного портфеля равен единице (В= 1) по определению. Что касается произвольного инвестиционного портфеля, то его коэффициент «бета» может быть рассчитан как средневзвешенное значение коэффициентов «бета», составляющих данный портфель ценных бумаг (акций):

Весовые коэффициенты f равны при этом той доле рыночной стоимости портфеля, которая соответствует той или иной акции.

Таким образом, коэффициент В ценной бумаги — это ее вклад в риск диверсифицируемого портфеля акций, который может быть снижен путем включения в портфель акций, имеющих низкое значение В-коэффициента.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.