47. Методы оценки инвестиционных проектов.

Методы "прибыль -

затраты", "срок окупаемости", NPV.

Инвестиционный проект – мероприятие по осуществлению комплекса каких-то действий, обеспечивающих достижение целей, получение определенных результатов.

Реализация инвестиционного проекта требует отказа от денег сегодня с целью получения прибыли в будущем. Но важно учесть инфляцию. Если будущую стоимость денег обозначить F, то можно сказать что в будущем стоимость сегодняшних денежных единиц – P будет равна F(t)=P(1+r)t, где r – ставка %, t – период начисления.

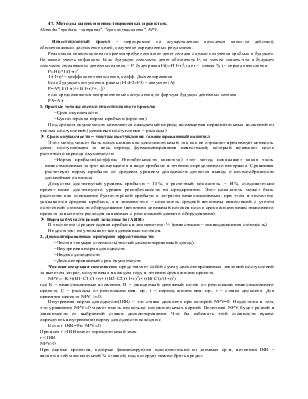

P=F(t)*1/(1+r)t

1/(1+r)t – коэффициент начисления, коэфф. Дисконтирования

Если будущие поступления равны (F1=F2=F3) – аннуитет (А)

Р=А*[1/(1+r)1+1/(1+r)2+…] t

если предполагаются неограниченные поступления, то формула будущих денежных потоков

РА=А/r

1. Простые методы оценки инвестиционного проекта:

- Срок окупаемости

- Бухгалтерская норма прибыли (простая)

Под сроком окупаемости понимается ожидаемый период возмещения первоначальных вложений из чистых поступлений (денежные поступления – расходы)

Ø Срок окупаемости = чистые поступления / авансированный капитал

Этот метод может быть использован как дополнительный, так как не отражает временную ценность денег, поступающих за весь период функционирования инвестиций, который возникает после расчетного периода окупаемости.

- Норма прибыли(коэффиц. Рентабельности капитала) этот метод показывает какая часть инвестиционных затрат возмещается в виде прибыли в течении определенного интервала. Сравнивая расчетную норму прибыли со средним уровнем доходности делается вывод о целесообразности дальнейшего анализа.

Допустим достигнутый уровень прибыли – 15%, а расчетный показатель – 14%, следовательно проект ниже достигнутого уровня рентабельности на предприятии. Этот показатель может быть рассчитан как отношение бухгалтерской прибыли к затратам инвестиционным, при этом в числителе указывается средняя прибыль, а в знаменателе – показатель средней величины инвестиций с учетом остаточной стоимости оборудования (величина денежный потоков после срока жизни инвестиционного проекта за вычетом расходов связанных с реализацией данного оборудования).

Ø Нормы бухгалтерской доходности (ARR)

В числителе: среднегодовая прибыль в знаменателе: ½ (инвестиции – ликвидационная стоимость)

Недостаток: не учитывает всех денежных потоков.

2. Дисконтированные критерии эффективности:

- Чистая текущая стоимость(чистый дисконтированный доход)

- Внутренняя норма доходности

- Индекс доходности

- Дисконтированный срок окупаемости

Чистая текущая стоимость представляет собой сумму дисконтированных значений поступлений за вычетом затрат, полученных в каждом году в течении срока жизни проекта.

NPV= -K+((B1-C1)/1+r)+ ((B2-C2)/(1+r)2)+ ((Bt-Ct)/(1+r)t)

где К – инвестиционные вложения, В – ожидаемый денежный поток от реализации инвестиционного проекта, С – расходы от реализации инв. пр., t – период жизни инв. пр., r – ставка дисконта. Для принятия проекта NPV >=0;

Внутренняя норма доходности(IRR) – это ставка дисконта при которой NPV=0. Недостаток в том, что уравнение NPV=0 может иметь несколько положительных корней. Величина NPV будет разной в зависимости от выбранной ставки дисконтирования. Что бы избежать этой сложности нужно определить внутреннюю норму доходности исходя из:

Если r IRR=0 и NPV=0

При всех r >IRR имеет отрицательный знак

r < IRR

NPV>0

При оценке проектов, которые финансируются исключительно из заемных ср-в, величина IRR – является той максимальной % ставкой, под которую можно брать кредит.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.