8. Анализ доходности кредитного портфеля банка

Кредитование является одной из основных банковских операций, связанных с обслуживанием клиента. Анализ доходов от активных операций, проведенный в 6 главе, показывает, что в структуре доходов проценты, полученные от юридических и физических лиц, имеют наибольший удельный вес.

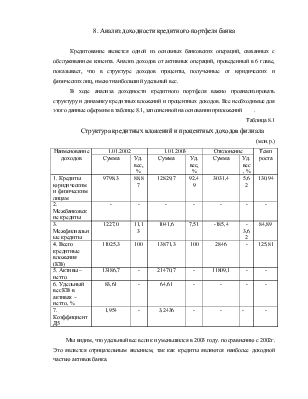

В ходе анализа доходности кредитного портфеля важно проанализировать структуру и динамику кредитных вложений и процентных доходов. Все необходимые для этого данные оформим в таблице 8.1, заполненной на основании приложений .

Таблица 8.1

Структура кредитных вложений и процентных доходов филиала

(млн.р.)

|

Наименование доходов |

1.01.2002 |

1.01.2003 |

Отклонение |

Темп роста |

|||

|

Сумма |

Уд. вес, % |

Сумма |

Уд. вес, % |

Сумма |

Уд. вес, % |

||

|

1. Кредиты юридическим и физическим лицам |

9798,3 |

88,87 |

12829,7 |

92,49 |

3031,4 |

5,62 |

130,94 |

|

2. Межбанковские кредиты |

- |

- |

- |

- |

- |

- |

- |

|

3. Межфилиальные кредиты |

1227,0 |

11,13 |

1041,6 |

7,51 |

-185,4 |

-3,62 |

84,89 |

|

4. Всего кредитные вложения (КВ) |

11025,3 |

100 |

13871,3 |

100 |

2846 |

- |

125,81 |

|

5. Активы – нетто |

13186,7 |

- |

21470,7 |

- |

11809,1 |

- |

- |

|

6. Удельный вес КВ в активах – нетто, % |

83,61 |

- |

64,61 |

- |

- |

- |

- |

|

7. Коэффициент Д5 |

1,954 |

- |

3,2436 |

- |

- |

- |

- |

Мы видим, что удельный вес велик и уменьшился в 2003 году. по сравнению с 2002г. Это является отрицательным явлением, так как кредиты являются наиболее доходной частью активов банка.

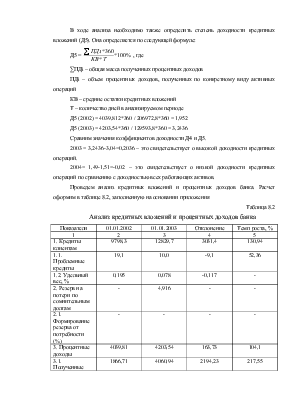

В ходе анализа необходимо также определить степень доходности кредитных вложений (Д5). Она определяется по следующей формуле:

Д5 =  , где

, где

∑ПДi – общая масса полученных процентных доходов

ПДi – объем процентных доходов, полученных по конкретному виду активных операций

КВ – средние остатки кредитных вложений

Т – количество дней в анализируемом периоде

Д5 (2002) = 4039,812*360 / 206972,8*360 = 1,952

Д5 (2003) = 4203,54*360 / 129593,8*360 = 3,2436

Сравним значения коэффициентов доходности Д4 и Д5.

2003 = 3,2436-3,04=0,2036 – это свидетельствует о высокой доходности кредитных операций.

2004= 1,49-1,51=-0,02 – это свидетельствует о низкой доходности кредитных операций по сравнению с доходностью всех работающих активов.

Проведем анализ кредитных вложений и процентных доходов банка. Расчет оформим в таблице 8.2, заполненную на основании приложения

Таблица 8.2

Анализ кредитных вложений и процентных доходов банка

|

Показатели |

01.01.2002 |

01.01.2003 |

Отклонение |

Темп роста, % |

|

1 |

2 |

3 |

4 |

5 |

|

1. Кредиты клиентам |

9798,3 |

12829,7 |

3031,4 |

130,94 |

|

1.1. Проблемные кредиты |

19,1 |

10,0 |

-9,1 |

52,36 |

|

1.2. Удельный вес, % |

0,195 |

0,078 |

-0,117 |

- |

|

2. Резерв на потери по сомнительным долгам |

- |

4,916 |

- |

- |

|

2.1. Формирование резерва от потребности (%) |

- |

- |

- |

- |

|

3. Процентные доходы |

4039,81 |

4203,54 |

163,73 |

104,1 |

|

3.1. Полученные проценты |

1866,71 |

4060,94 |

2194,23 |

217,55 |

|

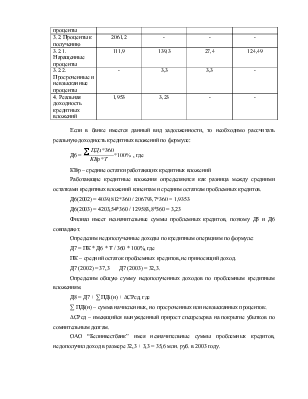

3.2. Проценты к получению |

2061,2 |

- |

- |

- |

|

3.2.1. Наращенные проценты |

111,9 |

139,3 |

27,4 |

124,49 |

|

3.2.2. Просроченные и невзысканные проценты |

- |

3,3 |

3,3 |

- |

|

4. Реальная доходность кредитных вложений |

1,953 |

3,23 |

- |

- |

Если в банке имеется данный вид задолженности, то необходимо рассчитать реальную доходность кредитных вложений по формуле:

Д6 =  , где

, где

КВр – средние остатки работающих кредитных вложений

Работающие кредитные вложения определяются как разница между средними остатками кредитных вложений клиентам и средним остаткам проблемных кредитов.

Д6(2002) = 4039,812*360 / 206793,7*360 = 1,9353

Д6(2003) = 4203,54*360 / 129583,8*360 = 3,23

Филиал имеет незначительные суммы проблемных кредитов, поэтому Д5 и Д6 совпадают.

Определим недополученные доходы по кредитным операциям по формуле:

Д7 = ПК * Д6 * Т / 360 * 100%, где

ПК – средний остаток проблемных кредитов, не приносящий доход.

Д7 (2002) = 37,3 Д7 (2003) = 32,3.

Определим общую сумму недополученных доходов по проблемным кредитным вложениям.

Д8 = Д7 + ∑ ПДi(н) + ∆СРсд, где

∑ ПДi(н) – сумма начисленных, но просроченных или невзысканных процентов;

∆СРсд – имеющийся вынужденный прирост спецрезерва на покрытие убытков по сомнительным долгам.

ОАО “Белинвестбанк” имея незначительные суммы проблемных кредитов, недополучил доход в размере 32,3 + 3,3 = 35,6 млн. руб. в 2003 году.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.