Диаграмма 4: Международный банковский рынок

Источник: F. Heider, М. Хоерова и К. Холтэюзн (2009), op.cit.

Источник: F. Heider, М. Хоерова и К. Холтэюзн (2009), op.cit.

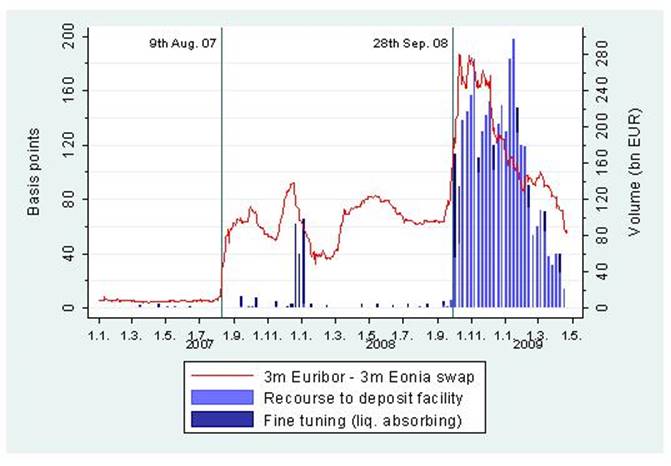

События прошлых двух лет не только показали, что даже большинство жидких рынков финансирования для банков может застрять в течение дней, но также и доказало, что давнишние экономические отношения через различные сегменты рынка могут внезапно сломаться точно в результате связей между банками. Будущее регулирование примет во внимание, что ликвидность рискует и предписывает звуковую политику ликвидности. Как банки жили во время недавнего финансового кризиса

Недавний финансовый кризис иллюстрировал, как собственные деловые модели банков и стимулы могут оказать главное влияние на финансовую стабильность. В этом отношении, недавнее международное свидетельство предполагает, что банковские стратегии, которые полагаются прежде всего на производство беспроцентного дохода или привлечение финансирования недепозита, очень опасны. [11] есть также свидетельство, например Андреа Белтрэтти, от университета Bocconi, и соавторов, предполагая, что те банки, которые выступали лучше до кризиса, также жили худшие во время кризиса. Это, кажется, предполагает, что более выгодная стратегия до кризиса, также была более более опасная стратегия. Их результаты исследования также предполагают, что могут быть дополнительные средства осуществления политики, которые могли поспособствовать содержанию будущих угроз финансовой стабильности. В частности банки в странах с более строгими капитальными требованиями и более независимыми банковскими супервизорами, кажется, выступили значительно лучше во время кризиса. Кроме того, банки с большим количеством Ряда I капиталов и в странах с большим количеством ограничений на действия банков также относительно успели в недавних четвертях. [12] Путь вперед

Что мы узнали о жизнеспособных моделях бизнеса банка от событий прошлых двух лет? Во-первых, важно, что структура долгов банков является соответствующей для структуры активов, чтобы они держались. Банки были чрезмерно усилены относительно рисков, которые они брали на себя.

Во-вторых, мы все еще знаем слишком мало о том, почему различные банки держат различные уровни акции. [13] Мы действительно знаем, однако, что, в конечном счете, акция - единственный здравый буфер против понимания потерь. Хотя проведение акции является дорогостоящим, регулирование капитала банка должно также принять во внимание макроэкономические значения требований капитала банка.

В-третьих, банки в большой степени проигнорировали роль депозитов как устойчивый источник финансирования. Все больше активов финансировалось долгами недепозита. Банки поворачивались чрезмерно к внутренним рынкам, чтобы финансировать их рост. Доверие внутренним рынкам для финансирования и ликвидности, оказалось, было чрезвычайно сомнительно.

В-четвертых, вследствие его потенциальных льгот, новшество в финансовом секторе продолжится. Однако, серьезная оценка возможных значений финансового новшества для финансовой стабильности гарантирована. В случае секьюритизации ожидается острое сокращение уровня сложности и рычагов выпущенных инструментов, в то время как более высокий уровень прозрачности и более выровненных стимулов крайне важен для эффективного секьюритизации рынка.

Пятый, я хотел бы только сказать несколько слов относительно макроблагоразумных аспектов финансовой стабильности. Очень важно развить надлежащую структуру для макроблагоразумного наблюдения не только банков, но также и других финансовых учреждений, рынков и инструментов, которые могут быть системными в природе, независимо от того, отрегулированы ли они или нет. Для этого мы нуждаемся в глубоком понимании главных тенденций в финансовом секторе, включая новые деловые модели, и их воздействие на финансовую стабильность. [14]

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.