активов и пассивов, в расчетах с внешними кредиторами и дебиторами;

· выявить доступные источники средств и оценить возможность и целесообразность их мобилизации;

· спрогнозировать положение предприятия на рынке.

В основе финансового анализа лежит анализ финансовой отчетности. В соответствии с Положением по бухгалтерскому учету «Бухгалтерская отчетность организаций» ПБУ 4/99 и Приказом Минфина РФ от 13.01.2000г. «О формах бухгалтерской отчетности организаций», основной информационной базой для анализа являются Бухгалтерский баланс - форма №1 и Отчет о прибылях и убытках - форма №2.

На основе данных, содержащихся в Балансе и Отчете о прибылях и убытках, рассмотрим и проанализируем финансовое состояние компании ООО «Восток Технолоджи» за период с 2007-2009 года.

Анализ компании будем проводить на основе следующих показателей:

· показателей платежеспособности;

· показателей финансовой устойчивости;

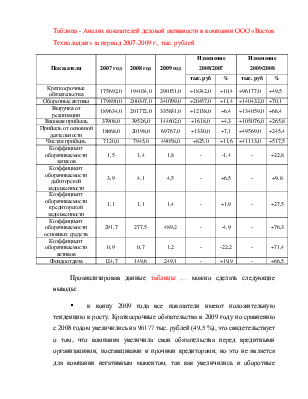

· показателей деловой активности;

· показателей рентабельности.

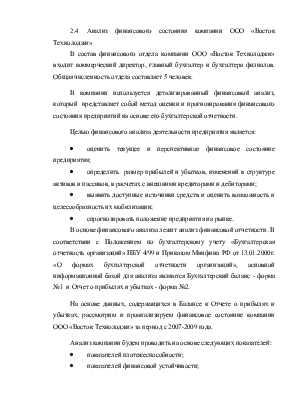

Таблица - Анализ показателей платежеспособности в компании ООО «Восток Технолоджи» за период 2007-2009 г., тыс. рублей

|

Показатели |

На конец 2007 г |

На конец 2008 г |

На конец 2009 г |

Изменения 2008/2007, % |

Изменения 2009/2008, % |

|

Коэффициент текущей ликвидности |

1,023 |

1,033 |

1,175 |

+9,780 |

+13,75 |

|

Коэффициент абсолютной ликвидности |

0,011 |

0,010 |

0,054 |

-9,090 |

+440,000 |

|

Коэффициент быстрой ликвидности |

0,169 |

0,263 |

0,394 |

+55,620 |

+49,810 |

|

Коэффициент обеспеченности собственными Оба |

0,031 |

0,040 |

0,152 |

+29,030 |

+280,000 |

|

Коэффициент маневренности оборотных средств |

0,010 |

0,009 |

0,046 |

-10,000 |

+411,110 |

|

Коэффициент соот-ния дебит и кредит задолженности |

0,280 |

0,254 |

0,340 |

-9,290 |

+33,860 |

|

Чистый оборотный капитал |

4198,000 |

6313,000 |

50648 |

+2115,000 |

44335,000 |

Проанализировав данные таблицы … можно сделать следующие выводы:

§ к концу 2009 года все показатели имеют положительную тенденцию к росту, многие из них увеличились в два, четыре раза по сравнению с предыдущими годами;

§ коэффициент текущей ликвидности в 2009 году по сравнению с 2008 годом увеличился почти на 14%, это произошло за счет увеличения, как оборотных средств, так и текущих обязательствах компании. В рассматриваемых периодах данный коэффициент меньше 2, следовательно, у предприятия не достаточно средств для погашения своих краткосрочных обязательств;

§ коэффициент абсолютной ликвидности показывает, что в среднем только 2,5% текущих обязательств могут быть погашены немедленно за счет мобилизации денежных средств, это является низким уровнем для данного предприятия;

§ коэффициент обеспеченности собственными оборотными активами показывает, что оборотные активы росли значительно быстрее, чем собственные средства. Увеличение оборотных активов происходит в основном из за увеличения запасов и дебиторской задолженности;

§ коэффициент быстрой ликвидности показывает, что при мобилизации своих наиболее ликвидных оборотных активов, компания сможет погасить свои обязательства в срок;

§ коэффициент маневренности оборотных средств показывает, что предприятие не способно поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников;

§ коэффициент соотношения дебиторской и кредиторской задолженности показывает, что наши краткосрочные обязательства почти в 3 раза превышают дебиторскую задолженность, это негативно влияет на деятельность компании;

§ чистый оборотный капитал в 2009 году по отношению к 2008 году увеличился почти в 8 раз, это свидетельствует о том, что предприятие накапливает свои оборотные средства для погашения своих обязательсв, а также, возможно, для расширения своей деятельности в бедущем.

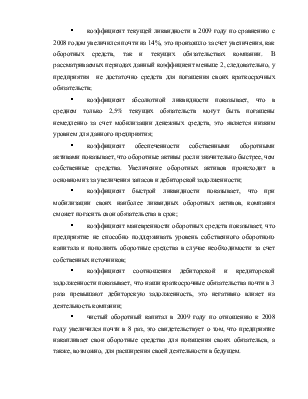

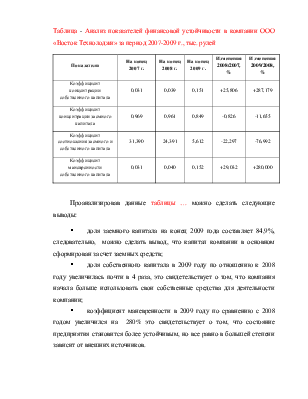

Таблица - Анализ показателей финансовой устойчивости в компании ООО «Восток Технолоджи» за период 2007-2009 г., тыс. рулей

|

Показатели |

На конец 2007 г. |

На конец 2008 г. |

На конец 2009 г. |

Изменения 2008/2007, % |

Изменения 2009/2008, % |

|

Коэффициент концентрации собственного капитала |

0,031 |

0,039 |

0,151 |

+25,806 |

+287,179 |

|

Коэффициент концентрации заемного капитала |

0,969 |

0,961 |

0,849 |

-0,826 |

-11,655 |

|

Коэффициент соотношения заемного и собственного капитала |

31,390 |

24,391 |

5,612 |

-22,297 |

-76,992 |

|

Коэффициент маневренности собственного капитала |

0,031 |

0,040 |

0,152 |

+29,032 |

+280,000 |

Проанализировав данные таблицы … можно сделать следующие выводы:

§ доля заемного капитала на конец 2009 года составляет 84,9%, следовательно, можно сделать вывод, что капитал компании в основном

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.