![]() Тема

11. Финансовый анализ данных бюджетирования

Тема

11. Финансовый анализ данных бюджетирования

Составляющие финансового анализа

Набор разработанных бюджетов может дать определенное понятие об эффективности деятельности компании и перспективах ее развития на ближайшие периоды. Однако анализ бюджетов в чистом виде не всегда нагляден. Как правило, аналитику приходится в отдельных таблицах рассчитывать определенные количественные и качественные коэффициенты, наиболее часто используемые при анализе финансовых результатов и финансового состояния предприятия. Пример таких показателей был рассмотрен в разделе "Бюджет доходов и расходов" - это, в частности, показатели рентабельности и безубыточности. В этом же разделе рассмотрено, как можно вычислять такие показатели при помощи отчета "Финансовый расчет".

Между тем в международной практике финансового анализа сформировался ряд стандартизированных методов и подходов, которые могут применяться практически в любом предприятии независимо от профиля его деятельности. Наиболее распространенные из этих методов включены в стандартную поставку "1С:Управление производственным предприятием 8.0" в виде отчета "Финансовый анализ данных бюджетирования" (Меню: Баланс -> Финансовый анализ данных бюджетирования).

Рассмотрим последовательно суть механизмов, предлагаемых в этом отчете, после чего разберем способы настройки этих алгоритмов.

Финансовый анализ баланса

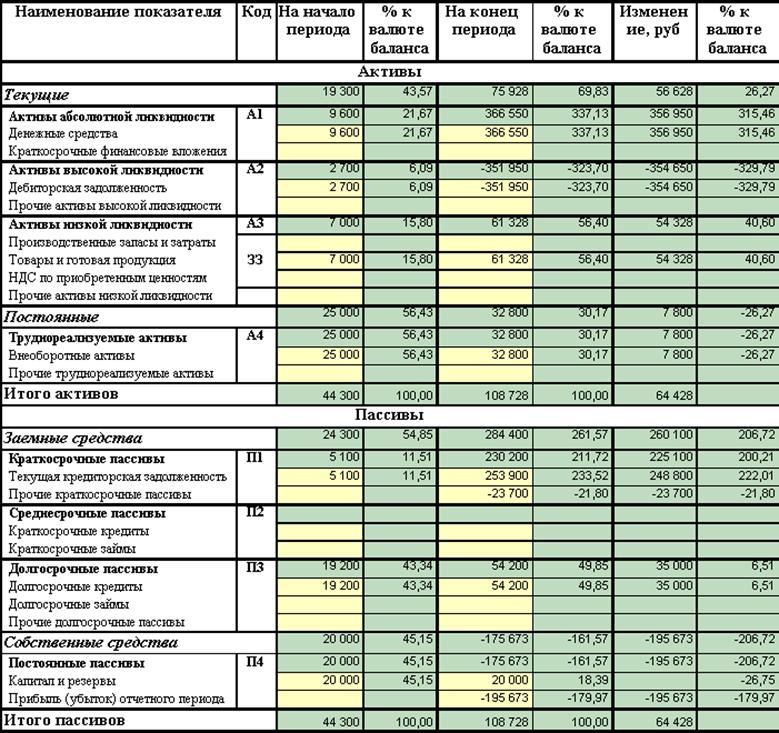

Первый блок анализа основывается на отчете, который принято называть аналитическим балансом. Эта форма баланса отличается тем, что все активы в ней разделены на 4 группы по степени их ликвидности, а все пассивы – по степени их срочности.

Рис 11.1. Аналитический баланс

Под ликвидностью понимается способность активов быстро обратиться в денежные средства. Так, основные средства относятся к низколиквидным активам, так как продать их сложно, а иногда и невозможно. Товарные запасы легче превратить в деньги, поэтому они более ликвидны. Денежные средства обладают абсолютной ликвидностью.

Срочность пассивов определяется сроком погашения долгов. Так, текущую кредиторскую задолженность нужно погасить в краткосрочном периоде, долгосрочные займы имеют более длительный срок погашения, к выплате можно подготовиться. Собственный капитал вообще не требует погашения.

Суть аналитического баланса состоит в том, чтобы понять, насколько пассивы каждой группы обеспечены соответствующими активами. Например, достаточно ли высоколиквидных средств для погашения краткосрочной задолженности.

Данная форма баланса позволяет помимо анализа структуры активов и пассивов проводить следующие виды анализа:

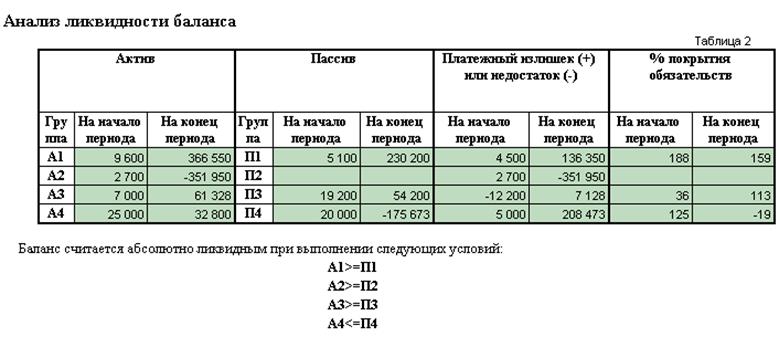

В Таблице 2 приводится сводный анализ структуры баланса по группам активов и пассивов с указанием критериев "здорового" состояния баланса:

Рис 11.2. Анализ ликвидности баланса

По каждой из групп ликвидности определяется излишек или недостаток средств в абсолютном и процентном отношении.

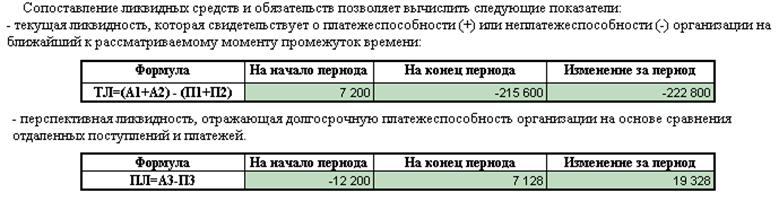

Эти данные позволяют проанализировать ликвидность предприятия, то есть его способность в срок гасить свои обязательства. Оценка ликвидности – один из основных разделов финансового анализа. В этой области отчет предлагает расчет текущей и перспективной ликвидности, характеризующей соответственно краткосрочную и долгосрочную платежеспособность предприятия:

Рис 11.3. Расчет текущей и перспективной ликвидности

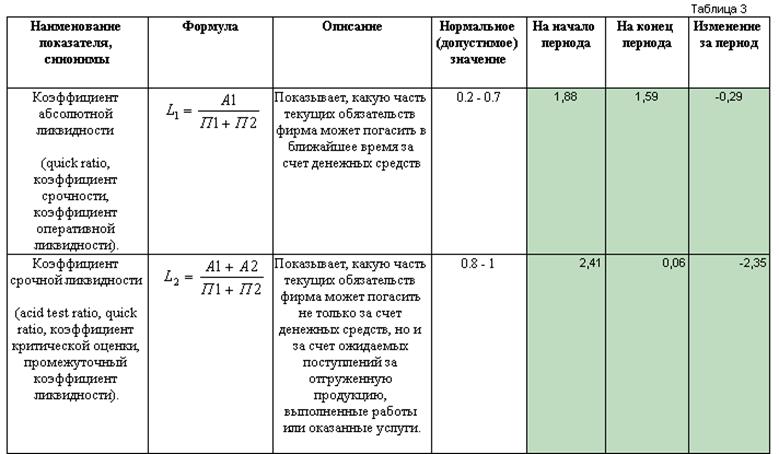

Кроме этого рассчитываются коэффициенты ликвидности по различным группам активов и пассивов. Формула расчета и нормальное значение, а также описание показателя указаны в таблице. Стоит отметить, что для определенных отраслей нормативные значения могут отличаться.

Рис 11.4. Расчет коэффициентов ликвидности

На основании расчета коэффициентов система формулирует основные выводы о ликвидности предприятия. Эти выводы не исключают самостоятельного анализа и служат ориентиром, основанным на усредненных нормативах.

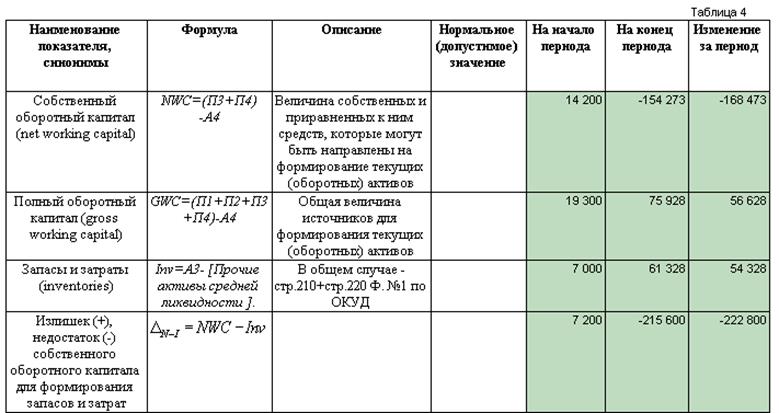

Следующим разделом анализа данных баланса является оценка финансовой устойчивости предприятия. Этот анализ основывается на расчете основных коэффициентов финансовой устойчивости, которые сведены в таблицу 4:

Рис 11.5. Анализ финансовой устойчивости

При помощи показателей финансовой устойчивости оценивается степень финансовой независимости компании. Эти коэффициенты сводятся к способности компании обеспечивать определенную часть активов за счет собственных средств. Например, показатель собственного оборотного капитала характеризует, какую часть оборотных средств компания способна обеспечить за счет собственных, а не заемных средств.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.