1) Кредиты. Институт кредитной системы.

Кредит – ссуда в денежной или товарной форме на условиях срочности (если срок определен), платности, возвратности и целевого обеспечения. Основу кредита составляет особый тип сделки, называемый ссудой. При этой сделке, выплата менового эквивалента производится через определенное время.

Функции кредита в экономике:

1) Кредит ускоряет экономические процессы, замещает реальные деньги. Реализация функций происходит на кредитном рынке, на котором взаимодействуют спрос и предложение на различные виды платежных средств.

2) Кредит необходим в силу того, что у одних субъектов возникают потребности в деньгах, а у других наличие денежных средств. Возникают противоречия, разрешаемые с помощью кредитной системы (совокупности кредитно финансовых учреждений, аккумулирующих, создающих и предоставляющих средства на условиях срочности, платности, возвратности и целевого обеспечения.

Структура кредитной системы:

Кредитная система складывается из банковской системы и совокупности небанковских институтов. Это учреждения, которые способны привлекать денежные ресурсы и размешать их на условиях срочности, платности, возвратности и целевого обеспечения.

К небанковскому сектору относятся инвестиционные фонды, страховые компании, сберегательные кассы, ломбарды и т.д. Все учреждения, которые не являются банками, но выполняют схожие функции.

2) Виды, функции, операции.

Ядром кредитной системы является банковская система, которая образована всеми банковскими институтами.

Современная банковская система двухуровневая:

1) Центробанк;

2) Система коммерческих банков.

Связи подчинения:

![]()

![]() Ц.б.

Ц.б.

к.б.1 к.б.2

Функции центрального банка – создание денежной массы; контроль за деятельностью коммерческих банков и их кредитование; заимствование государству и предоставление кредитов центральным банкам других государств.

Функции коммерческих банков – работа с населением, предприятием.

Функции банка зависят от характера операций, проводимых ими. По этим функциям можно выделить виды банков:

1) Центральные эмиссионные банки (ц.б.).

2) Коммерческие депозитные (к.б.).

3) Инвестиционные банки.

4) Сберегательные банки.

5) Банки специального назначения (трастовые, международные).

Функции банков – аккумулирование денежно свободных денежных средств; предоставление кредитов; ведение счета клиента; создание денежной массы; иногда эмиссия денежных бумаг.

Функции центробанка:

1) Эмиссия.

2) Реализация кредитно-денежной политики.

Функции коммерческого банка:

1) Пассивные (привлечение средств).

2) Активные (размещение средств).

Услуги кредитного банка:

1) Прямое кредитование.

2) Банковские инвестиции (приобретение банком финансовых активов).

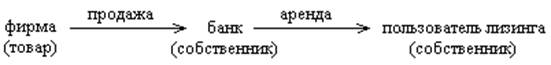

3) Лизинг (долгосрочная аренда имущества).

Плюсы: оборудование не облагается налогом и страховкой.

4) Факторинг (учет дебиторской задолженности клиента).

5) Трастовая операция (банк отслеживает дебиторские и кредиторские задолженности клиента).

3) Обязательные, фактические и избыточные резервы банка. Банковский мультипликатор.

Когда клиент банка кладет деньги на счет, банк увеличивает депозит. Депозит на клиента открывают каждый раз, когда открывается новый счет клиента. Центробанк законодательно установил норму резерва, в соответствии с которой банк обязан оставить часть депозита на своих счетах. Остальная часть депозита может использоваться банком для увеличения прибыли.

|

Коммерческий банк |

|

|

активы |

пассивы |

|

размещение резерв (R) актив (A) |

привлечение депозит (D) |

D = R x A

R – часть депозита, остающаяся у банка.

Актив идет на получение прибыли, т.е. банк на эти деньги может получить финансовые активы, предоставить кредиты.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.