3. Анализ и оценка финансового состояния предприятия

3.1 Оценка ликвидности и платежеспособности

Одним из показателей, характеризующих финансовую устойчивость организации, является ее платежеспособность, то есть возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства. Платежеспособной можно считать организацию, у которой сумма оборотных средств значительно превышает размер задолженности.

Анализ платежеспособности необходим не только для организации с целью оценки и прогнозирования ее финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостоверится в платежеспособности заемщика. То же должны сделать и организации, которые хотят вступить в экономические отношения друг с другом.

Платежеспособность - это готовность организации погасить долги в случае одновременного предъявления требования о платежах со стороны всех кредиторов организации.

Платежеспособность - это наличие у предприятия средств, достаточных для уплаты долгов по всем краткосрочным обязательствам и одновременно бесперебойного осуществления процесса производства и реализации продукции.

Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, то есть времени, необходимого для превращения их в денежную наличность. Понятие платежеспособности и ликвидности очень близки, однако понятие “ликвидность” более емкое. От степени ликвидности баланса зависит его платежеспособность.

Ликвидность – это способность предприятия быстро реагировать на неожиданные финансовые проблемы и возможности; возвращать краткосрочные долги путем обычного превращения активов в денежные средства. Для целей анализа активы группируются по степени мобильности и ликвидности. Мобильные средства - это те средства предприятия, которые в процессе финансово-хозяйственной деятельности подвергаются наибольшим изменениям (оборотные активы). Иммобильные средства – средства предприятия, которые практически не подвергаются изменению (внеоборотные активы).

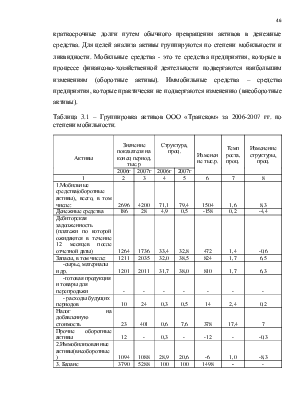

Таблица 3.1 – Группировка активов ООО «» за 2006-2007 гг. по степени мобильности.

|

Активы |

Значение показателя на конец период, тыс.р |

Структура, проц. |

Изменение тыс.р. |

Темп роста, проц. |

Изменение структуры, проц. |

||

|

2006г |

2007г |

2006г |

2007г |

||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

1.Мобильные средства(оборотные активы), всего, в том числе: |

2696 |

4200 |

71,1 |

79,4 |

1504 |

1,6 |

8,3 |

|

Денежные средства |

186 |

28 |

4,9 |

0,5 |

-158 |

0,2 |

-4,4 |

|

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

1264 |

1736 |

33,4 |

32,8 |

472 |

1,4 |

-0,6 |

|

Запасы, в том числе: |

1211 |

2035 |

32,0 |

38,5 |

824 |

1,7 |

6,5 |

|

-сырье, материалы и др. |

1201 |

2011 |

31,7 |

38,0 |

810 |

1,7 |

6,3 |

|

-готовая продукция и товары для перепродажи |

- |

- |

- |

- |

- |

- |

- |

|

- расходы будущих периодов |

10 |

24 |

0,3 |

0,5 |

14 |

2,4 |

0,2 |

|

Налог на добавленную стоимость |

23 |

401 |

0,6 |

7,6 |

378 |

17,4 |

7 |

|

Прочие оборотные активы |

12 |

- |

0,3 |

- |

-12 |

- |

-0,3 |

|

2.Иммобилизованные активы(внеоборотные) |

1094 |

1088 |

28,9 |

20,6 |

-6 |

1,0 |

-8,3 |

|

3. Баланс |

3790 |

5288 |

100 |

100 |

1498 |

- |

- |

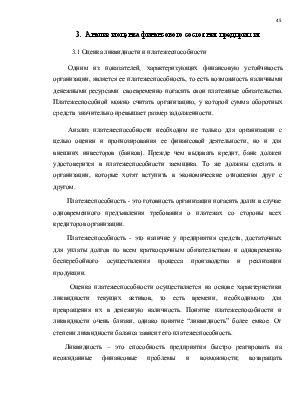

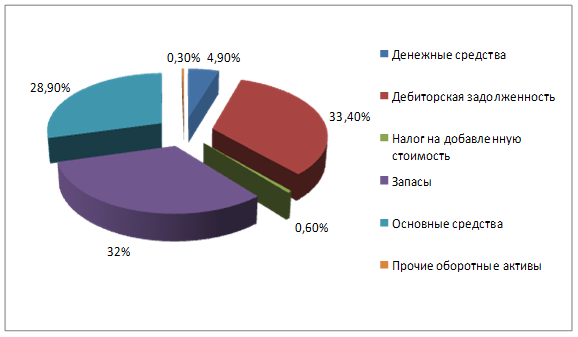

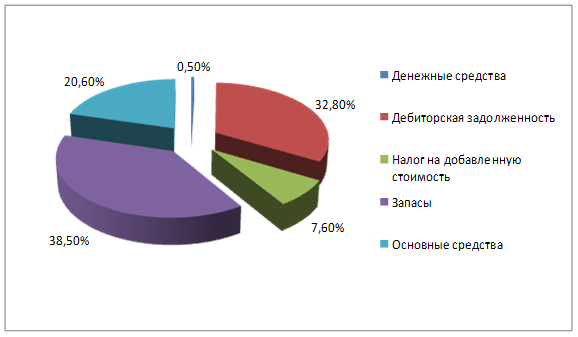

Рисунок 3.1 – Структура активов на 01.01.2007г.

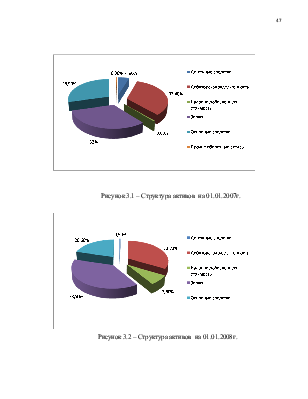

Рисунок 3.2 – Структура активов на 01.01.2008г.

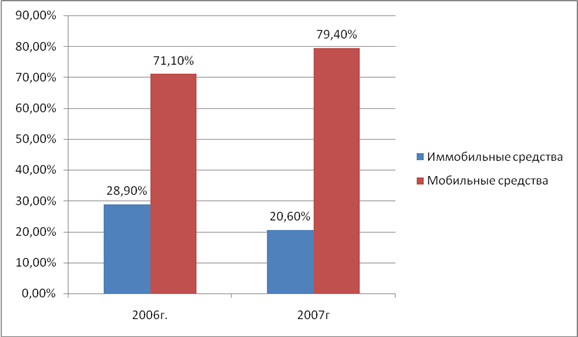

Рисунок 3.3 – Динамика актива, проц.

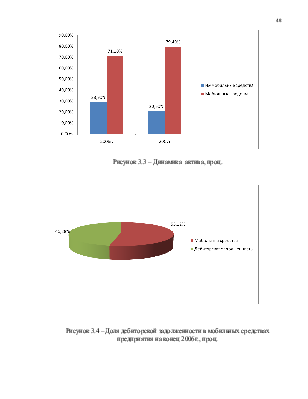

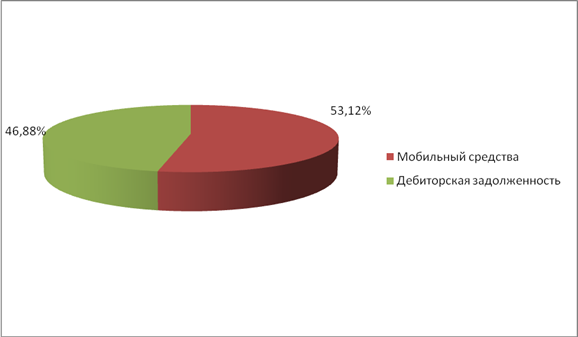

Рисунок 3.4 – Доля дебиторской задолженности в мобильных средствах предприятия на конец 2006г., проц.

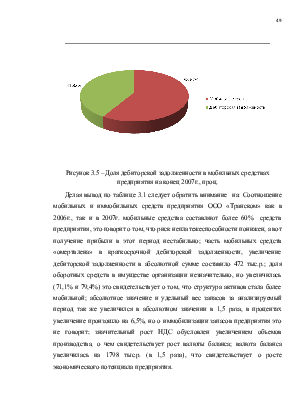

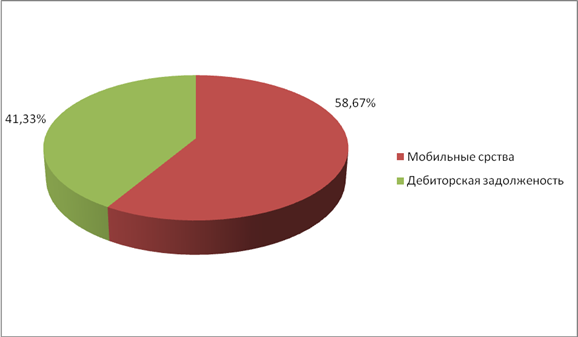

Рисунок 3.5 – Доля дебиторской задолженности в мобильных средствах предприятия на конец 2007г., проц.

Делая вывод по таблице 3.1 следует обратить внимание на: Соотношение мобильных и иммобильных средств предприятия ООО «» как в 2006г., так и в 2007г. мобильные средства составляют более 60% средств предприятия, это говорит о том, что риск неплатежеспособности понижен, а вот получение прибыли в этот период нестабильно; часть мобильных средств «омертвлена» в краткосрочной дебиторской задолженности, увеличение дебиторской задолженности в абсолютной сумме составило 472 тыс.р.; доля оборотных средств в имуществе организации незначительно, но увеличилась (71,1% и 79,4%) это свидетельствует о том, что структура активов стала более мобильной; абсолютное значение и удельный вес запасов за анализируемый период так же увеличился в абсолютном значении в 1,5 раза, в процентах увеличение произошло на 6,5%, но о иммобилизации запасов предприятия это не говорит; значительный рост НДС обусловлен увеличением объемов производства, о чем свидетельствует рост валюты баланса; валюта баланса увеличилась на 1798 тыс.р. (в 1,5 раза), что свидетельствует о росте экономического потенциала предприятия.

Таким образом, важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатёжеспособности предприятия, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами.

В российской экономической практике активы делятся на четыре группы по степени ликвидности (по срокам реализации):

А1: наиболее ликвидные активы, к ним относят денежные средства и краткосрочные финансовые вложения

А1 = стр.260 +стр. 250;

А2: быстро реализуемые активы, включающие краткосрочную дебиторскую задолженность

А2 = стр.240;

А3: медленно реализуемые активы, включающие запасы, НДС, долгосрочную дебиторскую задолженность и прочие оборотные активы

А3= стр.210 + стр.220 +стр. 230 + стр.260;

А4: трудно реализуемые активы – внеоборотные активы предприятия

А4 = стр.190.

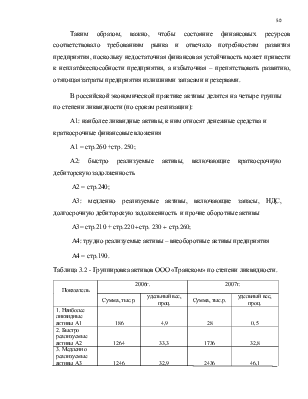

Таблица 3.2 - Группировка активов ООО «» по степени ликвидности.

|

Показатель |

2006г. |

2007г. |

||

|

Сумма, тыс.р. |

удельный вес, проц. |

Сумма, тыс.р. |

удельный вес, проц. |

|

|

1. Наиболее ликвидные активы А1 |

186 |

4,9 |

28 |

0,5 |

|

2. Быстро реализуемые активы А2 |

1264 |

33,3 |

1736 |

32,8 |

|

|

1246 |

32,9 |

2436 |

46,1 |

|

Продолжение табл. 3.2 |

||||

|

Показатель |

2006г. |

2007г. |

||

|

Сумма, тыс.р. |

удельный вес, проц. |

Сумма, тыс.р. |

удельный вес, проц. |

|

|

4.Трудно реализуемые активы |

1094 |

28,9 |

1088 |

20,6 |

|

Баланс |

3790 |

100 |

5288 |

100 |

Из табл. 3.2 видно, что в ООО «» преобладают быстро реализуемые и медленно реализуемые активы, удельный вес группы А2 за период с 2006г. по 2007 г. увеличился почти в 1,5 раза, значение показателей группы А3 так же увеличилось. Отрицательной тенденцией является снижение наиболее ликвидных активов, причем снижение значительно.

Структура пассива баланса отражает структуру капитала, т.е. аспект финансирования.

Таблица 3.3– Оценка качества пассивов ООО «» за 2006-2007

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.