Курсовая работа

на тему:

«Бухгалтерский учёт. Упрошённая система налогообложения»

Работу выполнил:

Студент

Экономического факультета

Группы 91/6

Исаев Виталий

Преподаватель:

г. Казань, 2003 г.

Введение

Бухгалтерский учёт представляет собой модель финансово-хозяйственной деятельности предприятий. Он состоит из многих важных аспектов, но в этой работе моя цель : «Налоги и их начисление»

В данной работе я рассмотрел бухгалтерию торгового предприятия, учёт которого основан на упрощенной системе налогообложения. Целью работы было узнать об отличии упрощенной системы от других, а также выявить её плюсы и минусы.

Объектами налогообложения могут являться операции по реализации товаров, имущество, прибыль, доход и т. д. Каждое лицо должно уплачивать законно установленные налоги и сборы.

Существует различные системы налогообложения. Предприятия сами решают, какой из вариантов выбрать. Один из видов систем налогообложения это «упрощенная система», именно её мы и рассмотрим ниже более подробно.

ТЕОРЕТИЧЕСКАЯ ЧАСТЬ

Упрощенная система налогообложения (далее – УСНО) не является отдельным видом налога – это специальный налоговый режим. Таковым признаётся особый порядок исчисления и уплаты налогов и сборов, которым в том числе может быть предусмотрена и замена совокупности налогов и сборов одним налогом[1].

При установлении специальных налоговых режимов элементы налогообложения определяются в порядке, предусмотренном НК РФ. При установлении нового налога законом должны быть определены его обязательные элементы: объект налогообложения, налоговая база, налоговый период, порядок исчисления налога, порядок и сроки уплаты налога[2]. Поэтому для лучшего понимания этого специального режима налогообложения имеет смысл представить его именно в виде указанных элементов, атак же прочих показателей и особенностей.

|

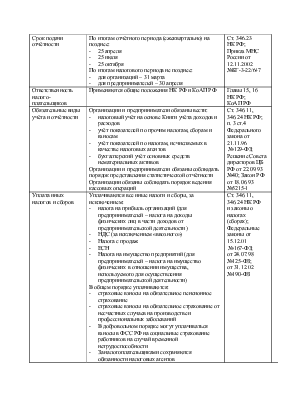

Элемент режима/ особенность |

Характеристика |

Нормативное обеспечение |

|

|

Налогоплательщики |

Соответствующие условиям применения УСНО и уведомившие налоговый орган: - организации - индивидуальные предприниматели |

Ст. 346.11, 346.12 НК РФ |

|

|

Условия применения режима |

Установлен ряд ограничений: - для перехода на УСНО - для применения УСНО При несоблюдении ограничений осуществляются возврат на общий режим налогообложения |

Ст. 346.12, 346.13 НК РФ |

|

|

Процедура перехода |

Необходимо с 1 октября по 30 ноября подать заявление в налоговый орган (вновь созданные организации и зарегистрированные предприниматели могут подать заявление при постановке на налоговый учёт)в налоговом органе необходимо зарегистрировать Книгу учёта доходов и расходов: - до начала налогового периода, если она ведётся на бумажном носителе - по окончании налогового периода, если она ведётся в электронном виде |

Ст. 346.13 НК РФ; Приказ МНС России от 19.09.02 №ВГ-3-22/495 |

|

|

Переходные положения |

Переход на УСНО прямо влияет на исчисление НДС |

Ст. 346.25, гл. 21 НК РФ |

|

|

Объект налогообложения |

По выбору: - доходы - доходы, уменьшенные на величину расходов С 2005 г. объектом налогообложения могут быть только доходы, уменьшенные на величину расходов |

Ст. 346.14 НК РФ; Ст.6 ФЗ от 24.07.2002 №104-ФЗ |

|

|

Выбор объекта налогообложения |

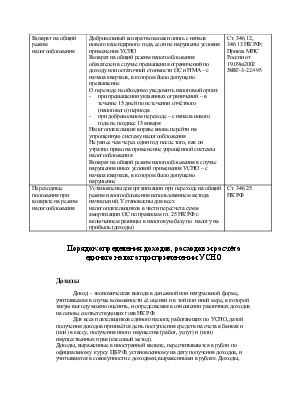

Добровольный Изменение объекта налогообложения невозможно в течение всего срока применения УСНО Новым налогоплательщикам после подачи заявления можно поменять объект налогообложения, уведомив об этом налоговый орган до 20 декабря |

Ст. 346.18, 346.21 НК РФ |

|

|

Налоговая база и порядок исчисления налога |

Установлены в зависимости от выбранного объекта налогообложения |

Ст. 346.18, 346.21 НК РФ |

|

|

Налоговая ставка |

6% доходов 15% доходов, уменьшенных на величину расходов, но не менее суммы минимального налога – 1% от доходов |

Ст. 346.18, 346.20 НК РФ |

|

|

Налоговые льготы |

Не установлены |

Гл. 26.2 НК РФ |

|

|

Уменьшение суммы налога |

Для объекта налогообложения «доходы» установлены два вида вычетов, уменьшающих сумму налога: - страховые взносы на обязательное пенсионное страхование - уплачиваемые за свой счёт работникам суммы пособий по временной нетрудоспособности |

Гл. 26.2, ст. 346.21 НК РФ |

|

|

Налоговый (отчётный) период |

Налоговый период – календарный год Отчётные периоды –I квартал, полугодие и 9 месяцев календарного года |

Ст. 346.19 НК РФ |

|

|

Порядок уплаты налога |

Уплата налога и квартальных авансовых платежей производится по месту нахождения организации (месту жительства индивидуального предпринимателя) единым платежом с последующим распределением по бюджетам органами федерального казначейства КБК на 2003 г. для единого налога – 1030110, для минимального налога – 1030120 |

Ст. 346.21, 346.22 НК РФ; Приказ Минфина России от 25.05.1999 № 38н (ред. От 31.12.2002) |

|

|

Сроки уплаты налога |

По итогам отчётного периода (ежеквартально) не позднее: - 25 апреля - 25 июля - 25 октября По итогам налогового периода не позднее: - 31 марта Минимальный налог уплачивается исключительно по итогам налогового периода – не позднее 31 марта |

Ст. 346.21, 346.23 НК РФ; Приказ МНС России от 10.12.2002 №БГ-3-22/706 |

|

|

Отчётность по налогу |

По истечении налогового (отчётного) периода налоговые декларации по утверждённой МНС России форме представляются в налоговые органы по месту нахождения организации (месту жительства предпринимателя) Книга учёта доходов и расходов не является отчётностью по налогу |

Ст. 346.23 НК РФ; Приказ МНС России от 12.11.2002 №БГ-3-22/647 |

|

|

Срок подачи отчётности |

По итогам отчётного периода (ежеквартально) на позднее: - 25 апреля - 25 июля - 25 октября По итогам налогового периода не позднее: - для организаций – 31 марта - для предпринимателей – 30 апреля |

Ст. 346.23 НК РФ; Приказ МНС России от 12.11.2002 №БГ-3-22/647 |

|

|

Ответственность налого-плательщиков |

Применяются общие положения НК РФ и КоАП РФ |

Главы 15, 16 НК РФ; КоАП РФ |

|

|

Обязательные виды учёта и отчётности |

Организации и предприниматели обязаны вести: - налоговый учёт на основе Книги учёта доходов и расходов - учёт показателей по прочим налогам, сборам и взносам - учёт показателей по налогам, исчисляемых в качестве налоговых агентов - бухгалтерский учёт основных средств нематериальных активов Организации и предприниматели обязаны соблюдать порядок представления |

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.