определении объекта налогообложения учитывают доходы от реализации и внереализационные доходы. Датой получения доходов признается день поступления денежных средств на счета в банках или в кассу, получения иного имущества и имущественных прав, а также погашения задолженности налогоплательщику иным способом. Доходы, полученные в натуральной форме, учитываются по рыночным ценам.

Перечень расходов, учитываемых при выборе объекта налогообложения «доходы, уменьшенные на величину расходов», установлен ст. 346.16 НК РФ и является закрытым. Но необходимо отметить, что расходы должны быть экономически обоснованны, документально подтверждены и связаны с данной предпринимательской деятельностью.

При определении налоговой базы доходы и расходы определяются нарастающим итогом с начала налогового периода. Налоговым периодом признается календарный год, а отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

При использовании УСН налогоплательщики освобождаются от уплаты:

|

Организации |

Индивидуальные предприниматели |

|

Налога на прибыль |

Налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности) |

|

Налога на имущество организаций |

Налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности) |

|

Единого социального налога |

Единого социального налога (в отношении доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц) |

|

Налога на добавленную стоимость |

Налога на добавленную стоимость |

Организации и индивидуальные предприниматели, применяющие упрошенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации, а также уплачивают иные налоги и сборы в соответствии с законодательством о налогах и сборах (транспортный, земельный налог, налог на имущество и иные сборы).

Налоговые ставки для определения единого налога зависят от объекта налогообложения:

· если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6%;

· если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15%.

Объект налогообложения влияет также на характер и порядок формирования величины ограничений уменьшения единого налога.

Налогоплательщик, который применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов, по итогам налогового периода уплачивает минимальную величину из двух показателей:

единый налог, исчисленный в общем порядке;

минимальный налог, исчисленный за налоговый период, в размере 1% от доходов.

Во втором случае налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее.

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, по итогам каждого отчетного периода исчисляют сумму авансового платежа по налогу, исходя из ставки налога и фактически полученных доходов, рассчитанных нарастающим итогом с начала налогового периода.

Сумма налога, исчисленная за налоговый или отчетный период, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, а также на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50%.

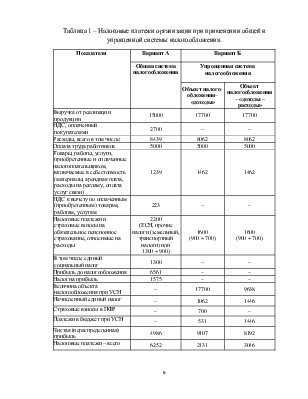

Следует подчеркнуть, что при разных объектах налогообложения различаются и финансовые результаты. Важную роль играет правильный выбор объекта налогообложения.

Для выбора объекта налогообложения необходимо определить величину расходов, которые налогоплательщик сможет учесть при расчете единого налога и найти коэффициент, равный отношению таких расходов к доходам[5]:

КДР = Расходы/Доходы ![]() 100%, (1)

100%, (1)

где КДР – доля расходов, уменьшающих единый налог, в общей сумме доходов.

Далее устанавливается доля заработной платы в общей сумме доходов (ДЗ):

ДЗ = Заработная плата/Доходы ![]() 100%. (2)

100%. (2)

Решение о выборе объекта налогообложения помогут выработать данные таблицы 2.

Таблица 2 - Показатели для выбора объекта налогообложения

|

Доля показателей в общей сумме доходов, % |

Значения |

||||||||

|

Заработной платы (Д3) |

1 |

5 |

10 |

15 |

20 |

25 |

30 |

35 |

40 |

|

Расходов, уменьшающих единый налог, пороговое значение расходов (ПДР) |

61 |

65 |

69 |

74 |

79 |

83 |

88 |

93 |

97 |

Если при сравнении значения ПДР с величиной КДР, установленной

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.