компании понесут убыток; если NPV = 0, то в случае принятия проекта ценность компании не изменится, т.е. благосостояние ее владельцев останется на прежнем уровне; если NPV > 0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее

владельцев увеличатся.

Следует особо прокомментировать ситуацию, когда NPV = 0. В этом случае действительно благосостояние владельцев компании не меняется, однако, как уже отмечалось выше, инвестиционные проекты нередко принимаются управленческим персоналом самостоятельно, при этом менеджеры могут руководствоваться и своими предпочтениями. Проект с NPV = 0 имеет все же дополнительный аргумент в свою пользу — в случае реализации проекта объемы производства возрастут, т.е. компания увеличится в масштабах. Поскольку нередко увеличение размеров компании рассматривается как положительная тенденция (например, с позиции менеджеров аргументация такова: в крупной компании более престижно работать, кроме того, и жалованье нередко выше), проект все же принимается.

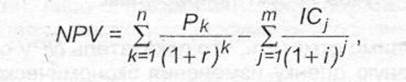

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение т лет, то формула для расчета NPV

модифицируется следующим образом: где i- прогнозируемый средний уровень инфляции.

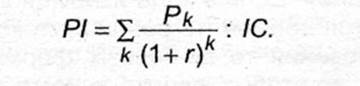

Выбор проекта по значению индекса рентабельности инвестиций PI. Этот метод является по сути следствием предыдущего. Индекс рентабельности (PI) рассчитывается по формуле:

Очевидно: если PI > 1, то проект следует принять, если PI < 1, то проект следует отвергнуть, если PI = 1, то проект не является ни прибыльным, ни убыточным.

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем: он характеризует уровень доходов на единицу затрат, т.е. эффективность вложений — чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV (в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений), либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV.

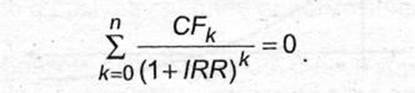

Выбор проекта по значению внутренней нормы прибыли инвестиции IRR. Под внутренней нормой прибыли инвестиции (IRR-синонимы: внутренняя доходность, внутренняя окупаемость) понимают значение коэффициента дисконтирования r, при котором NPV проекта равен нулю. Другими словами, IRR есть такой коэффициента дисконтирования r, при котором чистый приведенный эффект равен нулю:

IRR= r, при котором NPV = f(r) = 0.

Иными словами, если обозначить IC = CF0, то IRR находится из уравнения:

Выбор проекта по значению срока окупаемости инвестиций PP. Метод расчёта, являющийся одним из самых простых и широко распространенных в мировой учетноаналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РP имеет вид:

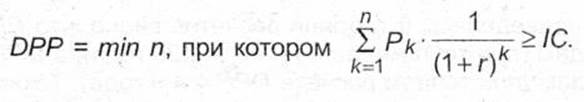

Некоторые специалисты при расчете показателя РР все же рекомендуют учитывать временной аспект. В этом случае в расчет принимаются денежные потоки, дисконтированные по показателю WACC, а соответствующая формула для расчета дисконтированного срока окупаемости, DPP, имеет вид:

Для удобства расчетов можно пользоваться дисконтирующим множителем.

Очевидно, .что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DPP

> PP. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

Выбор проекта по значению коэффициента эффективности инвестиций ARR.

Отношение среднегодовых поступлений от реализации проекта к величине первоначальных инвестиций:

n

![]() CFi n

CFi n

*12

ARR = i=1

IC Где:

CFi - наличные, получаемые в коце i-го периода, отдав все налоги

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.