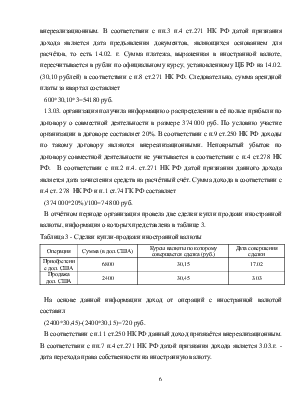

основе данной информации доход от операций с иностранной валютой составил

(2400*30,45)-(2400*30,15)=720 руб.

В соответствии с п.11 ст.250 НК РФ данный доход признаётся внереализационным. В соответствии с пп.7 п.4 ст.271 НК РФ датой признания дохода является 3.03.г. - дата перехода права собственности на иностранную валюту.

10.03.г. организация получила от контрагента штраф за поставку бракованной продукции в сумме 6 600 руб. Данный доход соответствии с п.3 ст.250 НК РФ является внереализационным (штраф был предусмотрен договором в соответствии со ст. 317 НК РФ) и в соответствии с пп.4 п.4 ст.271 НК РФ признаётся 10.03. (дата признания должником).

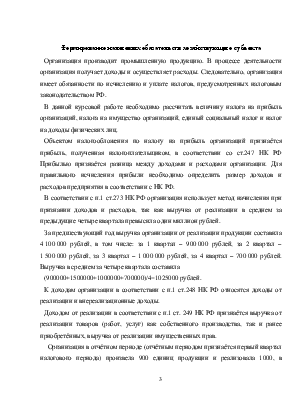

В отчётном периоде организация безвозмездно получила станок от юридического лица, не являющегося учредителем, информация о котором представлена в таблице

4.

Таблица 4 - Безвозмездное получение металлорежущего станка

|

Показатель |

Сумма (руб.) |

|

Рыночная стоимость |

41 400 |

|

Первоначальная стоимость |

76 000 |

|

Восстановительная стоимость |

86 000 |

|

Износ на дату передачи |

54 000 |

Внереализационным доходом организации в соответствии с п.8 ст.250 НК РФ признаётся рыночная цена станка. Доход признан 15.03. в соответствии с пп.1 п.4 ст.271 НК РФ (датой подписания акта приёма-передачи).

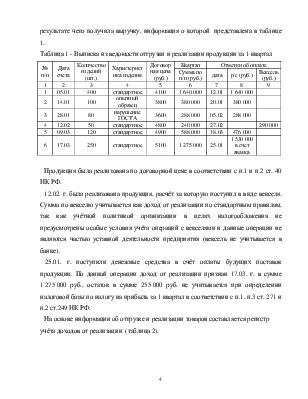

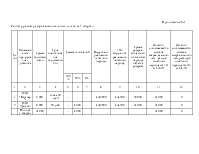

В отчётном периоде организацией был создан резерв по сомнительным долгам двух организаций в соответствии с п.3 и п.4 ст.266 НК РФ, информация о котором представлена в таблице 5.

Таблица 5 - Резерв по сомнительным долгам

|

Показатель |

Сумма (руб.) |

|

Величина резерва, созданного в отчетном периоде |

20 000 |

|

Сумма резерва, списанная на погашение задолженности ОАО «Партнер» |

6000 |

|

Задолженность ОАО «Дельта» |

8000 |

По результатам инвентаризации дебиторской задолженности, проведённой в последний день отчётного периода, часть резерва была списана на погашение задолженности ОАО «Партнёр» в соответствии с п.4 ст.266 НК РФ. Часть резерва, оставшаяся после списания, признаётся внереализационным доходом в соответствии с п.7 ст.250 и п.5 ст.266 НК РФ. Датой признания данного дохода является 31.03. (последний день отчётного периода) в соответствии с пп.5 п.4 ст.271 НК РФ.

Порядок расчета внереализационного дохода представлен в Приложении №1 «Регистр-расчёт резерва сомнительных долгов за 1 квартал ».

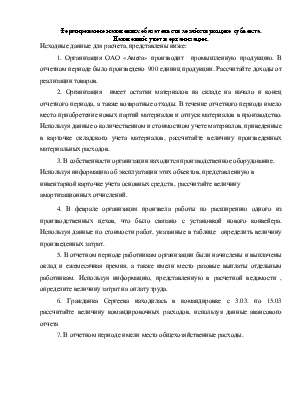

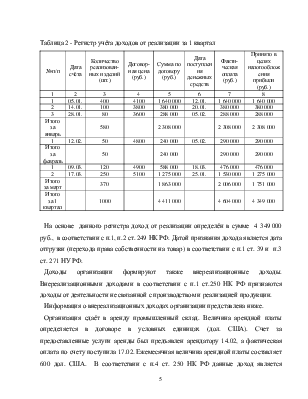

Вышеизложенная информация отражена в таблице 6.

Таблица 6 - Сводный регистр внереализационных доходов за 1 квартал

|

№ п/п |

Дата признания дохода |

Вид дохода |

Наименование операции |

Сумма (руб.) |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

31.03. |

доходы от сдачи имущества в аренду |

получена арендная плата от сдачи в аренду промышленного склада |

54 180 |

|

2 |

- |

доходы, распределённые в пользу налогоплательщика при его участии в простом товариществе |

в пользу организации распределена прибыль по договору о совместной деятельности |

74 800 |

|

3 |

03.03. |

доходы от операций с иностранной валютой |

реализована иностранная валюта |

720 |

|

4 |

10.03. |

доходы в виде признанных должником штрафов |

получен штраф от контрагента за поставку бракованной продукции |

6 600 |

|

5 |

15.03. |

доходы в виде безвозмездно полученного имущества |

безвозмездно получен станок от юридического лица, не являющегося учредителем |

41 400 |

|

6 |

31.03. |

доходы в виде сумм восстановленных резервов |

принята к учёту неиспользованная сумма резерва по сомнительным долгам |

14 000 |

|

Итого за 1 квартал |

191 700 |

На основе данного регистра внереализационный доход организации за 1 квартал определён в сумме 191 700 руб.

Налогооблагаемую прибыль кроме доходов формируют также и расходы. В соответствии с п.1 ст.252 организация уменьшает полученные доходы на сумму произведённых расходов.

Расходами признаются обоснованные и документально подтверждённые затраты.

В зависимости от характера, а также условий осуществления и направлений деятельности организации расходы подразделяются на расходы, связанные с производством и реализацией и внереализационные расходы.

В соответствии с п.1 ст.253 НК РФ расходы, связанные с производством и реализацией, подразделяются на:

- материальные расходы,

- расходы на оплату труда, - суммы начисленной амортизации, - прочие расходы.

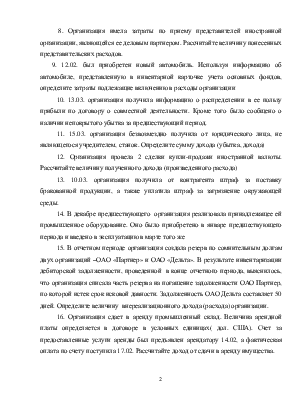

Организация имеет остатки материалов на начало и конец отчётного периода, а также возвратные отходы. В течение отчётного периода имело место приобретение новых партий материалов и отпуск материалов в производство, следовательно, в соответствии с пп.1 п.1 ст.254 НК РФ организация понесла материальные расходы.

Информация о поступивших за отчётный период и отпущенных в производство партиях материалов представлена в таблице 7.

Таблица 7 - Карточка складского учета материалов за 1 квартал

|

Дата записи |

От кого получено или кому отпущено |

Приход |

Расход |

Остаток |

||||

|

Количест во (шт.) |

цена (руб.) |

Количество (шт.) |

цена (руб.) |

Количеств о (шт.) |

цена (руб.) |

|||

|

Остаток материалов на складе |

20 |

90 |

||||||

|

12.01 |

ОАО Металлозавод |

80 |

180 |

|||||

|

03.02 |

ОАО Металлозавод |

230 |

150 |

|||||

|

25.02. |

ОАО Металлозавод |

10 |

130 |

|||||

|

15.03 |

Отпущено цеху №1 |

130 |

||||||

|

Остаток материалов на складе |

210 |

|||||||

Учет материалов ведётся организацией по методу средней себестоимости, в соответствии с п.8 ст.254 НК РФ. Исходя из этого метода в таблице 8 представлен расчёт суммы материальных расходов.

Таблица 8 - Регистр-расчёт стоимости списанных сырья/материалов

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.