Меркулова Т.В.

Налоговые и коммерческие расчеты

Учебный материал, контрольные задания и методические рекомендации по их выполнению для студентов заочной формы обучения

Содержание

Введение……………………………………………………………………………….3

1. Налог на добавленную стоимость ………………………………………………..4

1.1. Основные законодательно-нормативные положения и правила………... 4

расчетов по НДС

1.2. НДС в коммерческих расчетах……………………………………………10

2. Акцизный сбор ……………………………………………………………………13

2.1. Основные законодательно-нормативные положения и правила расчетов по акцизному сбору ……………………………………………………………….13

2.2. Формирование цены с учетом акцизного сбора ………………………….14

3. Налог на прибыль ………………………………………………………………….17

3.1. Основные законодательно-нормативные положения и правила

налоговых расчетов по прибыли …….……………………….…………………17

3.2. Примеры …………………………………………………………………… 20

Варианты контрольных заданий ……………………………………………………..23

Введение

В методической разработке представлены базовые положения, регламентирующие налоговые расчеты по таким основным налогам, как НДС, акцизный сбор и налог на прибыль. Основное внимание уделено практическим вопросам налоговых расчетов, а также коммерческим расчетам с учетом налогов. Рассмотрены примеры.

Представленный в методических указаниях материал необходим для выполнения заданий, которые предназначены для контроля знаний студентов. Также эти задания могут быть использованы в самостоятельной работе студентов для выработки и закрепления практических навыков в области налоговых расчетов.

Методическая разработка может быть использована в преподавании дисциплин «Налоговый менеджмент», «Налоговая политика и налоговая система», «Налоговая система Украины».

1. Налог на добавленную стоимость (НДС).

1.1 Основные законодательно-нормативные положения и правила расчетов по НДС.

НДС – это непрямой налог, который по международной классификации относится к общим налогам на потребление.

Плательщиками НДС, т.е. субъектами налога, являются и юридические, и физические лица. Для отнесения их к плательщикам налога применяется два критерия:

· Субъект предпринимательской деятельности (СПД);

· Ввоз товаров на таможенную территорию Украины.

Если выполняется хотя бы один критерий, то физическое или юридическое лицо является плательщиком НДС при условии, что объем налогооблагаемых операций не меньше установленной величины.

Объектами налогообложения являются следующие операции плательщиков:

· Продажа товаров (работ, услуг) на таможенной территории Украины;

· Ввоз (пересылка) товаров на таможенную территорию Украины и получение работ (услуг) от нерезидента для их использования или потребления на этой территории;

· Вывоз (пересылка) товаров за пределы таможенной территории Украины и предоставление услуг (выполнение) работ для их потребления за этими пределами.

Термин «продажа» трактуется в законодательно-нормативной базе НДС очень широко:

продажа товаров – это любые операции по договорам гражданско-правового характера (купли-продажи, обмена, поставки и др.), предусматривающим передачу права собственности на товары за компенсацию (частичную или полную оплату в денежной или иной формах) или бесплатно;

продажа услуг (результатов выполнения работ) – это любые операции по договорам гражданско-правового характера по предоставлению услуг (результатов работ), предоставлению права на пользование или распоряжение товарами, в т.ч. нематериальными активами, а также предоставлению любых других объектов собственности за компенсацию (полную или частичную) или бесплатно.

Не являются объектами обложения НДС:

· Выпуск, размещение ценных бумаг, эмитированных СПД;

· Услуги по страхованию, в т.ч. социальному и пенсионному страхованию;

· Услуги по расчетно-кассовому обслуживанию, инкассации;

· Услуги государственных органов (регистрация, лицензии, пошлина и др.);

· Выплата дивидендов в денежной форме или в форме ценных бумаг;

· Взносы в уставный фонд.

Ставки налога применяются в процентной форме и могут быть дифференцированы в зависимости от характера операций и типов товаров (работ, услуг). По действующему законодательству в Украине существуют две ставки НДС: 0% и 20%.

Нулевая ставка применяется для особых операций, среди которых, например, продажа товаров на экспорт, предоставление транспортных услуг по перевозке пассажирских грузов за пределами таможенной территории Украины и др.

Базовой ставкой НДС, которая применяется в большинстве случаев, является 20%.

Налогооблагаемая база определяется на основе продажных цен товаров (работ, услуг) без включения НДС. Таким образом, в налогооблагаемую базу входят все составляющие цены: производственные расходы, прибыль, обязательные платежи, сборы, налоги, предусмотренные законодательством, кроме НДС.

Включение НДС является последней, завершающей формирование цены операцией. Все прочие налоги, сборы и обязательные платежи, в т.ч. и акцизный сбор, входят в облагаемую базу НДС.

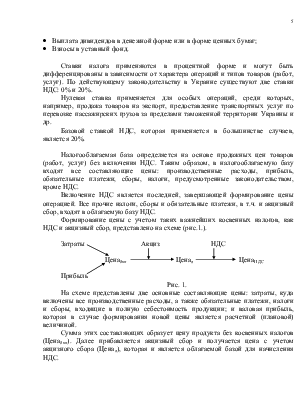

Формирование цены с учетом таких важнейших косвенных налогов, как НДС и акцизный сбор, представлено на схеме (рис.1.).

Затраты

Акциз НДС

Затраты

Акциз НДС

![]()

![]() Ценабкн Ценаа

ЦенаНДС

Ценабкн Ценаа

ЦенаНДС

Прибыль

Рис. 1.

На схеме представлены две основные составляющие цены: затраты, куда включены все производственные расходы, а также обязательные платежи, налоги и сборы, входящие в полную себестоимость продукции; и валовая прибыль, которая в случае формирования новой цены является расчетной (плановой) величиной.

Сумма этих составляющих образует цену продукта без косвенных налогов (Ценабкн). Далее прибавляется акцизный сбор и получается цена с учетом акцизного сбора (Ценаа), которая и является облагаемой базой для начисления НДС.

Сумма НДС, включаемая в цену товара, рассчитывается как произведение ставки налога на облагаемую базу:

НДС = n * НОБ : 100% .

Прибавляя НДС к облагаемой базе, получаем продажную цену товара с учетом этого налога - ЦенаНДС.

Расчеты по акцизному сбору здесь опускаются, в примерах предполагается, что товары не облагаются акцизным сбором.

Пример 1. Затраты (З) на производство изделия составляют 80 грн., расчетная рентабельность по отношению к затратам r = 15%. Рассчитать облагаемую базу, сумму НДС и продажную цену изделия с учетом НДС.

Расчетная прибыль (П), которая закладывается в цену, определяется в соответствии с заданной рентабельностью r = П : З = 0.15, П = 0.15*З = 12 (грн).

Цена без косвенных налогов: 80 + 12 = 92 (грн) – это облагаемая база для начисления НДС.

НДС = 0.2* 92 = 18.4 (грн).

Продажная цена с учетом НДС: 92 + 18.4 = 110.4 (грн).

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.