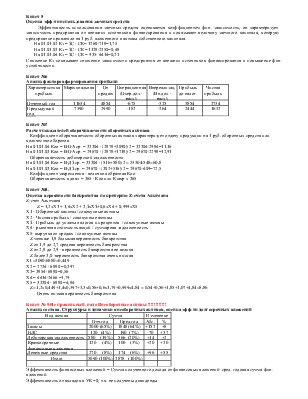

Билет 1

Анализ по ф.2 структуры и динамики доходов и расходов

Структура доходов

|

Вид дохода |

Сумма |

Изменение |

||

|

Отч.год |

Пред, год |

Абс. |

% |

|

|

Доходы по осн. деятельности |

33304 (99%) |

29670 (99%) |

+3634 |

+12 |

|

Проценты к получению |

75 (0,25%) |

38 (0,2%) |

-37 |

+97 |

|

Операционные доходы |

161 (0,5%) |

210 (0,7%) |

+ 49 |

+23 |

|

Внереализационные доходы |

85 (0,25%) |

26 (0,1%) |

+59 |

+226 |

|

33625 (100%) |

29944 (100%) |

|||

Структура расходов

|

Вид расхода |

Сумма |

Изменение |

||

|

Отч.год |

Пред.год |

Абс. |

% |

|

|

Себестоимость |

21670 (73%) |

22280 (81 %) |

-6 10 |

-3 |

|

Коммерческие расходы |

2550 (9%) |

1480 (5%) |

+1070 |

+72 |

|

Управленческие расходы |

4230 (14%) |

3020 (11%) |

+ 1210 |

+41 |

|

Проценты к уплате |

655 (2%) |

240 (1%) |

+415 |

+173 |

|

Операционные расходы |

256 (1%) |

190 (1%) |

+66 |

+35 |

|

Внереализационные расходы |

410 (1%) |

290 (1%) |

+120 |

+41 |

|

29771 (100%) |

27500 (100%) |

|||

Билет №2

Косвенным методом рассчитать влияние изменения остатков статей пассива баланса на величину чистого денежного потока

|

Показатель |

Сумма изменения |

Движение ден. средств |

|

Займы и кредиты |

-193 |

Отток в фин. деятельности |

|

Поставщики и подрядчики |

-890 |

Оток в текущей деятельности |

|

Персонал |

+60 |

Приток в текущей деятельности |

|

Внебюджетные фонды |

+63 |

Приток в текущей деятельности |

|

Налоги |

+5 |

Приток в текущей деятельности |

|

Прочие кредиторы |

-128 |

Отток в текущей деятельности |

Билет №3

Анализ динамики чистых активов и собственного оборотного капитала

|

Показатель |

01.01.02 |

01.01.03 |

01.01.04 |

УК |

|

|

Чистые активы |

3741-3003=738 |

5812-3454=2358 |

6880-2466=4414 |

500 |

Увелич. |

|

Собст. обор. капитал |

1718 |

2878 |

3090 |

Увелич. |

Билет №4

Анализ состава, структуры и динамики ОС, расчет показателей эфф-ти их использования

|

Вид ОС |

01.01.03 |

% |

01.01.04 |

% |

Изм.абс. |

Изм. относ. |

|

Здания |

2199 |

60 |

2199 |

65 |

0 |

0 |

|

Сооружения |

123 |

3 |

123 |

4 |

0 |

0 |

|

Машины и оборудование |

736 |

20 |

713 |

21 |

+23 |

+3 |

|

Транспорт |

506 |

14 |

286 |

8 |

+220 |

-43 |

|

Производственный инвентарь |

86 |

3 |

82 |

2 |

+4 |

-5 |

|

3650 |

100 |

3403 |

100 |

Фондоотдача характеризует объем продаж, приходящийся на рубль среднегодовой стоимости основных средств.

Фондоотдача 01.01.03 = В:ОС ср.= 29670: (2014+2195):2 = 14,1

Фондоотдача 01.01.04 = В:ОС ср.= 33304: (2195+2300):2 = 14,8

Рост фондоотдачи приводит к относительной экономии основных средств.

Фондоемкость (величина обратная фондоотдаче) характеризует потребность в основных средствах на 1 рубль продукции.

Фондоемкость 01.01.03 = ОС ср : В.= (2014+2195):2:29670 = 0,071

Фондоемкость 01.01.04 = ОС ср.:В= (2195+2300):2:33304 = 0,067

Билет 5

Оценка эфф-ти использования заемных средств

Эффективность использования заемных средств оценивается коэффициентом фин. зависимости, он характеризует зависимость предприятия от внешних источников финансирования и показывает величину заемного капитала, которую предприятие привлекло на 1 руб. вложенного в активы собственного капитала.

На 01.01.02 Кз = ЗС : СК= 1260:718=1,75

На 01.01.03 Кз = ЗС : СК =1128:2350=0,48

На 01.01.04 Кз = ЗС : СК = 935: 4414=0,21

Снижение Кз показывает снижение зависимости предприятия от внешних источников финансирования и повышение фин. устойчивости.

Билет №6

Анализ факторов формирования прибыли

|

Характеристика прибыли |

Маржинальная |

От продаж |

Операционная (Опер.дох.-расх) |

Внереализац. (Вн.дох.-расх) |

Прибыль до налог. |

Чистая прибыль |

|

Отчетный год |

11634 |

4854 |

-675 |

-325 |

3854 |

2734 |

|

Предыдущий год |

7390 |

2990 |

-182 |

-264 |

2444 |

1632 |

Билет №7

Расчет показателей оборачиваемости оборотных активов

Коэффициент оборачиваемости оборотных активов характеризует отдачу продукции на 1 руб. оборотных средств или количество оборотов.

На 01.01.04 Коо = В:ОА ср. = 33304 : (2878+3090):2 = 33304:2984=11,16

На 01.01.03 Коо = В:ОА ср. = 29670 : (2878+1718):2 = 29670:2298=12,91

Оборачиваемость дебиторской задолженности

На 01.01.04 Коо = В:ДЗ ср. = 33304 : (516+580):2 = 33304:548=60,8

На 01.01.03 Коо = В:ДЗ ср. = 29670 : (302+516):2 = 29670:409=72,5

Коэффициент закрепления - величина обратная Коо

Оборачиваемость в днях = 365 : Коо или Кзакр х 365

Билет №8.

Оценка вероятности банкротства по критерию Z-счета Альтмана

Z-счет Альтмана

Z = 1,2хХ1 + 1,4хХ2 + 3,ЗхХЗ+0,6хХ4 + 0,999хХ5

X1 - Оборотный капитал/ совокупные активы

Х2 - Чистая прибыль / совокупные активы

ХЗ - Прибыль до уплаты налогов и процентов / совокупные активы

Х4 - рыночная стоимость акций / суммарная задолженность

Х5- выручка от продаж / совокупные активы

Z меньше 1,8 большая вероятность банкротства

Z от 1,9 до 2,7 средняя вероятность банкротства

Z от 2,8 до 2,9 - вероятность банкротства не велика

Z более 3,0 -вероятность банкротства очень низкая

XI =3090:6880=0,449

Х2 = 2734 : 6880 =0,397

Х3= 3854: 6880=0,56

Х4 = 4414:2466 =1,79

Х5 = 33304 : 6880 =4,84

Z= 1,2x0,449+1,4x0,397+3,3x0,56+0,6x1,79+0,999x4,84 = 0,54+0,56+1,85+1,07+4,84=8,86

Очень низкая вероятность банкротства

Билет № 9-Не правильный, надо Внеоборотные активы !!!!!!!!!!!!

Анализ состава. Структуры и динамики внеоборотных активов, оценка эфф-ти долгосрочных вложений

|

Вид актива |

Сумма |

Изменение |

||

|

Отч.год |

Пред.год |

Абс. |

% |

|

|

Запасы |

2000 (65%) |

1848 (64%) |

+152 |

+8 |

|

НДС |

120 (4%) |

190 (7%) |

-70 |

+37 |

|

Дебиторская задолженность |

580 (19%) |

566 (20%) |

+14 |

+2 |

|

Краткосрочные финансовые вложения |

120 (4%) |

100 (3%) |

+20 |

+20 |

|

Денежные средства |

270 (8%) |

174 (6%) |

+96 |

+55 |

|

Итого |

3090 (100%) |

2878 (100%) |

||

Эффективность финансовых вложений = Сумма полученного дохода от финансовых вложений: сред. годовая сумма фин. вложений.

Эффективность от вкладов в УК =0, т.к. не получены дивиденды

Эффективность от предоставленных займов (долгоср.и краткоср.) определить невозможно, т.к. нет данных, какие проценты по ним получены. Если эта сумма 75, то доходность = 75: (100+150):2= 0,61.

Билет № 10

Анализ состава, структуры и динамики доходов организации

|

Вид дохода |

Сумма |

Изменение |

||

|

Отч.год |

Пред.год |

Абс. |

% |

|

|

Выручка от продаж |

33304 (99%) |

29670 (99%) |

+3634 |

+12 |

|

Проценты к получению |

75 |

38 |

+37 |

+97 |

|

Операционные доходы |

161 |

210 |

-49 |

+23 |

|

Внереализационные доходы |

85 |

26 |

+59 |

+227 |

|

33625 |

29944 |

|||

Билет №11

Анализ состава, структуры и динамики обязательств

|

Вид обязательств |

Сумма |

Изменение |

||

|

Отч.год |

Пред.год |

Абс. |

% |

|

|

Займы и кредиты |

935 (38%) |

1 128 (35%) |

-193 |

-17 |

|

Кредиторская задолженность, в т.ч. |

1516 (62%) |

2306 ( 67%) |

+790 |

+34 |

|

-поставщики и подрядчики |

616 (25%) |

1506 (44%) |

-890 |

-59% |

|

-перед персоналом |

350 (14%) |

290 (8%) |

+60 |

+21 |

|

- перед внеб.фондами |

181 (7%) |

118 (4%) |

+63 |

+53 |

|

-по налогам |

245 (10%) |

240 (7%) |

+5 |

+2 |

|

- прочие |

124 (6%) |

152 (4%) |

-28 |

-18 |

|

2451 (100%) |

3434 |

|||

Билет № 12

Анализ фин. вложений и расчет показателей эфф-ти фин. вложений.

|

Вид фин. вложений |

Сумма |

Изменение |

||

|

Отч.год |

Пред.год |

Абс. |

% |

|

|

Вклады в уставный капитал |

50 (25%) |

50 |

+25 |

|

|

Предоставленные займы долгоср. |

30 (15%) |

30 |

+15 |

|

|

Прочие краткоср. |

120 (60%) |

100 (100%) |

+20 |

-40 |

|

200 |

100 |

|||

Эффективность фин. вложений = Сумма полученного дохода от фин. вложений / сред. годовая сумма фин. вложений.

Эффективность от вкладов в УК =0 , т.к. не получены дивиденды

Эффективность от предоставленных займов (долгоср.и краткоср.) определить невозможно, т.к. нет данных, какие проценты по ним получены. Если эта сумма 75, то доходность = 75: (100+150):2= 0,61.

Билет №13

Анализ прибыли от продаж и выявление факторов ее роста

|

Показатель |

Отч.год |

Предыд. год |

Фактор изм. прибыли |

|

|

Выручка |

33304 |

29670 |

+3634 |

Выр.увелич. |

|

Себестоимость |

-21670 |

-22280 |

+610 |

Себестоим.уменьш. |

|

Комм. Расходы |

-2550 |

-1480 |

-1070 |

Ком.расх.увелич. |

|

Управл. Расходы |

-4230 |

-3020 |

-1210 |

Упр.расх.увел. |

|

Прибыль от продаж |

4854 |

2890 |

+1964 |

Прибыль увеличилась |

Билет №14

Расчет коэф-та оборачиваемости КЗ и периода погашения за отчетный год

На 01.01.04.

Кок =В:КЗср. = 33304 : (2306+1516):2 = 33304:1911= 17,43

Средний оборот кредиторской задолженности = 365 : Кок = 20,94 дней

На 01.01.03

Кок = В : КЗ ср. =29670 : (1718+2306):2 = 29670:2012= 14,74

Средний оборот кредиторской задолженности = 365 : Кок = 24,76 дней

Увеличение в 2003 году Кок говорит об увеличении скорости оплаты кредиторской задолженности

Билет №15

Косвенным методом рассчитать влияние изменения остатков статей актива баланса на величину чистого денежного потока.

|

Показатель |

Сумма изменения |

Движение ден. средств |

|

Нематер.активы |

+2 |

Отток по инвест.деятельн. |

|

Основные средства |

+105 |

Отток по инвест. Деятельн. |

|

Незав.строительство |

+645 |

Отток по инвестиц.деятельн. |

|

Долг.фин. вложения |

+80 |

Отток по инвест.деятельн. |

|

Сырье и материалы |

+56 |

Приток по текущей деятельн. |

|

Расх . буд.периодов |

+11 |

Отток по тек.деятельн. |

|

НДС |

+10 |

Отток по тек. Деятельн. |

|

Деб.задолженность |

+64 |

Отток по тек.деят. |

|

Кратоср.фин.вложения |

+20 |

Отток по фин.деятельн. |

Билет №16

Анализ состава, структуры и динамики расходов

|

Вид расхода |

Сумма |

Изменение |

||

|

Отч.год |

Пред.год |

Абс. |

% |

|

|

Себестоимость |

21670 (73%) |

22280 (81%) |

-610 |

-3 |

|

Коммерческие расходы |

2550 (9%) |

1480 (5%) |

+1070 |

+72 |

|

Управленческие расходы |

4230 (14%) |

3020 (11%) |

+1210 |

+41 |

|

Проценты к уплате |

655 (2%) |

240 (1%) |

+415 |

+173 |

|

Операционные расходы |

256 (1%) |

190 (1%) |

+66 |

+35 |

|

Внереализационные расходы |

410 (1%) |

290 (1%) |

+120 |

+41 |

|

29771 (100%) |

27500 (100%) |

|||

Билет № 17

Расчет коэф-та оборачиваемости ДЗ и периода ее погашения

Оборачиваемость дебиторской задолженности

На 01.01.04 Код = В:ДЗ ср. = 33304 : (516+580):2 = 33304:548=60,8

На 01.01.03 Код = В:ДЗ ср. = 29670 : (302+516):2 = 29670:409=72,5

Оборачиваемость в днях:

01.01.03 365: Код = 5,05

01.01.04 365: Код = 6,0

Уменьшение коэфф. оборачиваемости дебиторской задолж. говорит об увеличении скорости погашения дебиторской задолженности.

Билет № 18

Анализ состава и структуры денежных потоков

|

Показатель |

За 2003 |

За 2002 |

|

|

ДДС по тек.деят. |

|||

|

Приток |

39310 |

36953 |

|

|

Отток |

(38459) |

36276 |

|

|

НДС |

851 |

677 |

т. |

|

ДДС по инв.деят. |

Инвест.деят.осущ.за счет заемн.ср. и ср-в от текущ деят. |

||

|

Приток |

263 |

63 |

|

|

Отток |

(825) |

(354) |

|

|

чдс |

(562) |

(291) |

|

|

ДДС по фин.деят. |

|||

|

Приток |

1500 |

842 |

|

|

Отток |

(1693) |

(1203) |

|

|

чдс |

(193) |

(361) |

Билет №19

Анализ формирования и использования собственного капитала

|

Характеристика соб. капитала |

УК |

Добав. кап. |

Резервн. кап. |

Нераспред. приб. |

Итого |

|

Отчетный год |

500 |

480 |

180 |

3254 |

4414 |

|

Предыдущий год |

500 |

480 |

166 |

1204 |

|

|

Изменение |

+14 |

+2050 |

2350 |

В 2003 году собственный капитал увеличился на сумму чистой прибыли

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.