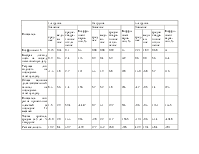

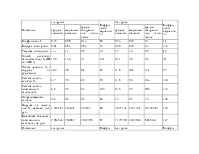

1. Расчет ставки дисконта инвестиционного проекта по модели WACC

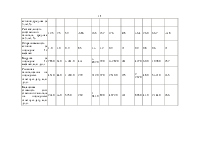

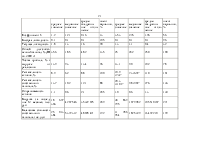

2. Расчет ставки дисконта инвестиционного проекта по модели CAMP

Заключение

Прежде чем рассматривать вопросы анализа инвестиционных проектов необходимо дать краткое понятие инвестиций. Инвестиции- вложение капитала с целью его последующего увеличения. Типы инвестиций:

- инвестиции в физические активы (в производственные здания и сооружения, машины и оборудование со сроком службы более 1 года);

- инвестиции в денежные активы;

- инвестиции в нематериальные активы.

Инвестиции в ценные бумаги – портфельные инвестиции, а в физические активы- инвестиции в реальные активы. Инвестиции в реальные активы (связаны с уровнем риска):

- инвестиции в повышение эффективности;

- в расширение производства;

- в новые производства;

- инвестиции ради удовлетворения требований органов госуправления.

По характеру участия выделяют прямые (непосредственное участие инвестора в выборе объекта инвестирования и вложения средств) и непрямые (опосредствованные другими лицами) инвестиции. По периоду инвестирования различают: краткосрочные и долгосрочные инвестиции. По формам собственности инвесторов: частные, государственные, иностранные и совместные инвестиции. По региональному признаку – инвестиции внутри страны и за рубежом. В общем случае есть два метода оценки риска – кумулятивные (пофакторные) и агрегированные. Кумулятивные методы заключаются в оценке отдельных факторов риска. Общая оценка риска осуществляется на основе долевого участия пофакторных рисков посредством их комплексного учёта каким-либо способом. При использовании агрегированных методов все виды рисков не детализируются и рассматриваются как один.

Из агрегированных методов наиболее распространённым является метод корректировки нормы дисконта (CAPM, WACC – позволяют находить величину премии к ставке дисконта) – самый простой и теоретически наиболее лёгкий к применению метод учёта риска инвестиционного проекта. В любой динамический финансовой модели используется норма дисконта для приведения денежных потоков к единому моменту времени, в качестве которой чаще всего используется ставка процента. Основная идея метода заключается в корректировке исходной базовой нормы дисконта, которая считается безрисковой (например, требуемая рентабельность вкладываемого капитала его инвестором).

Корректировка заключается путём прибавления “премии” за риск к базовой ставке процента и проект оценивается уже с учётом новой ставки дисконта. Данный метод учитывает риск приведённых потоков платежей, но сам по себе без применения усовершенствованных методик не даёт никакой информации о степени риска, тем более что при изменяющихся параметрах проекта эффект, оказываемый величиной премии за риск, так же будет изменяться. Если, например, премия к безрисковой ставке процента составляет 15%, то основываясь на этой информации вряд ли можно сказать что-то большее, чем “риск достаточно высок” или “риск не очень значительный”. Метод не позволяет оценить вероятностные потоки платежей, тем более риски могут быть по-разному распределены во времени. Поэтому кумулятивные методы выглядят более предпочтительными, хотя и более сложными.

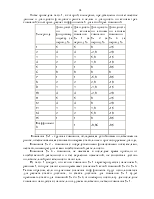

1. Расчет ставки дисконта инвестиционного проекта по модели WACC

Каковы же основные подходы к определению ставки дисконтирования?

Первый подход основан на модели оценки доходности активов (capital asset pricing model - CAPM), теоретической модели, разработанной для объяснения динамики курсов ценных бумаг и обеспечения механизма, посредством которого инвесторы могли бы оценивать влияние инвестиций в предполагаемые ценные бумаги на риск и доходность их портфеля.

Согласно модели требуемая норма доходности (ставка дисконтирования, альтернативные издержки) для любого вида инвестиций зависит от риска, связанного с этими вложениями, и определяется выражением:

R = Rf + (Rm - Rf)b, где

Rf - доходность безрисковых активов;

Rm - среднерыночная норма прибыли;

b - коэффициент (измеритель риска вложений).

Отметим (это важно для дальнейшего обсуждения), что данная модель выведена ее автором - У. Шарпом при целом ряде допущений, основными из которых являются предположение о наличии эффективного рынка капитала и совершенной конкуренции инвесторов.

Таким образом, согласно этой модели требуемая норма доходности равна

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.