ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

Государственное образовательное учреждение высшего профессионального образования

Тюменский Государственный Нефтегазовый Университет

Институт Нефти и Газа

КУРСОВАЯ РАБОТА

по дисциплине: «Налоги и налогообложение»

на тему: «Земельный налог в РФ и оценка эффективности его применения»

Выполнила:

студентка гр. Эбзс – 05

Проверила:

Тюмень 2007г

СОДЕРЖАНИЕ

1. ХАРАКТЕРИСТИКА НАЛОГА………………………………………………3

1.1. Характеристика вида налога………………………………………….3

1.2. Роль налога как источника формирования доходов бюджета в Российской Федерации и за рубежом………………………………………...5

2. ЭЛЕМЕНТЫ ЗАКОНА О НАЛОГЕ…………………………………………..7

2.1. Существенные элементы закона о налоге………………………...7

2.1.1. Субъект и объект налогообложения………………………7

2.1.2. Налоговая ставка и метод налогообложения…………...12

2.1.3. Способы, сроки и порядок уплаты налога……………...14

2.2. Факультативные элементы закона о налоге…………………..…24

2.2.1 Порядок удержания и возврата неправильно удержанных сумм налога………………………………………...24

2.2.2. Ответственность за налоговые правонарушения………..26

2.2.3. Виды льгот по налогу…………………………………...…29

ЗАКЛЮЧЕНИЕ………………………………………………………………….31

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ..…………………………...32

1. ХАРАКТЕРИСТИКА НАЛОГА

1.1. Характеристика вида налога

Использование земли в Российской Федерации является платным. Формами платы за землю выступают:

1) земельный налог;

2) арендная плата;

3) нормативная цена земли.

Собственники земли, землевладельцы и землепользователи, кроме арендаторов, облагаются ежегодным земельным налогом.

За земли, переданные в аренду, взимается арендная плата.

Для покупки и выкупа земельных участков в случаях, предусмотренных законодательством Российской Федерации, а также для получения под залог земли банковского кредита устанавливается нормативная цена земли.

В настоящее время ст.8 НК РФ определяет налог как обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Возможны различные виды налогов в зависимости от того основания, которое заложено в сравнение (см. приложение 1).

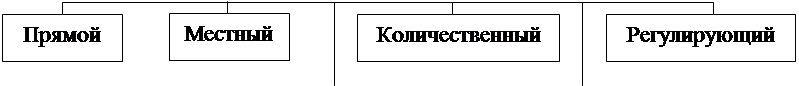

В соответствии с приведенной классификацией земельный налог можно определить следующим образом (см. рис. 1).

Земельный налог взимается в процессе приобретения и накопления материальных благ, что определяет прямой характер этого налога.

Ст.3 Закона РФ «О плате за землю» устанавливает положение о том, что размер земельного налога не зависит от результатов хозяйственной деятельности собственников земли, землевладельцев, землепользователей. Он (налог) устанавливается в виде стабильных платежей за единицу земельной площади в расчете на год. Таким образом, обуславливается: земельный налог является реальным. То есть в данном случае облагается не действительный доход реальным. То есть в данном случае облагается не действительный доход налогоплательщика, а предполагаемый средний доход, получаемый в данных экономических условиях. При этом ставки земельного налога пересматриваются в связи с изменением не зависящих от пользователя земли условий хозяйствования.

Земельный налог

|

![]()

|

||||||

|

|

|||||

Рис. 1. Виды земельного налога

Земельный налог относится также к группе количественных (долевых, квотативных) налогов. Они исходят не из потребности покрытия определенного государством расхода, а из возможности налогоплательщика заплатить налог, учитывая при этом имущественное состояние налогоплательщика.

ФЗ РФ «О федеральном бюджете на 2001 г.» закрепил следующее распределение земельного налога между бюджетами разных уровней:

1) 30 % в федеральный бюджет Российской Федерации;

2) 20 % в бюджеты субъектов Российской Федерации;

3) 50 % в бюджеты органов местного самоуправления.

Именно такой характеристикой – перераспределением между бюджетами разных уровней с целью покрытия дефицита – обладают налоги, относящиеся к группе регулирующих, в т.ч. – земельный налог.

Регулярные (систематические, текущие) налоги взимаются с определенной периодичностью в течение всего времени владения имуществом либо занятия плательщиком каким-либо видом деятельности, приносящей доход. К числу регулярных относится и земельный налог, который взимается на ежегодной основе.

Кроме того, в соответствии с классификацией, закрепленной НК РФ (ст.ст.12-15), земельный налог относится к группе местных налогов и сборов. Представительные органы местного самоуправления в нормативных определяют элементы налогообложения: налоговые ставки, порядок и сроки уплаты налога, а также формы отчетности по данному местному налогу. Иные элементы налогообложения устанавливаются НК РФ. При установлении местного налога представительными органами местного самоуправления могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

1.2. Роль налога как источника формирования доходов бюджета в Российской Федерации

Землю, как объект обложения, нельзя утратить. Поэтому финансовая наука считала, что земля является самым лучшим объектом обложения. По общему правилу для всех налогов, поземельный налог должен падать

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.