Многосторонние международно-правовые инструменты как путь снижения рисков проектного финансирования и стоимости привлечения заемных средств1 (часть I) А.А. Конопляник

(Секретариат Энергетической Хартии)

Развитие экономики любой страны базируется на реализации инвестиционных проектов, обеспечивающих процесс расширенного воспроизводства, создающих новые стоимости, порождающих новые рабочие места и новый производственный и потребительский спрос. Важнейшим фактором эффективной реализации (а часто - и самой возможности) инвестиционного проекта является его финансируемость, т.е. способность проекта привлечь необходимые финансовые ресурсы на приемлемых (конкурентных) условиях и обеспечить их возврат с нормой прибыли, адекватной рискам проекта. Особенно актуальна является такая постановка вопроса для инвестиционных проектов в отраслях топливно-энергетического комплекса (ТЭК), что обусловлено их высокой капиталоемкостью, длительными сроками реализации и более широкую, чем для проектов в других отраслях, номенклатурой рисков.

Цель настоящей работы - показать, каким образом многосторонние международно- правовые инструменты, в частности, Договор к Энергетической Хартии (ДЭХ) и его механизмы, обеспечивают пути снижения рисков проектного финансирования и стоимости привлечения заемных средств. Работа состоит из пяти блоков вопросов.

В первом рассматривается эволюция механизмов финансирования нефтегазовых проектов в мире по мере объективного усложнения характеристик как самих проектов (ухудшения природных условий разрабатываемых месторождений), так и структуры энергетических рынков (номенклатуры и соподчиненности взаимодействия рыночных субъектов). Указанная эволюция отражает поиск эффективных инструментов, способных "погасить" появляющиеся новые риски, ведущие к повышению стоимости финансирования и росту издержек.

Во втором блоке выделяются основные этапы движения к проектному финансированию в нефтегазовой отрасли России. Только сейчас, через более чем десять лет с момента формирования российской государственности, в стране складываются возможности для организации не "промежуточных" (по своим характеристикам), а "чистых" схем проектного финансирования в нефтегазовой отрасли, первым примером которого в России является, на мой взгляд, организация финансирования проекта «Сахалин-2».

В третьем блоке приводится краткий экскурс по рейтинговой истории России, которая отражает эволюцию обобщенной оценки изменения рисков финансирования инвестиционных проектов в России. С учетом фундаментальной закономерности проектного финансирования (кредитный рейтинг проекта обычно не может быть выше, чем кредитные рейтинги компаний, которые его осуществляют, которые, в свою очередь, не могут быть лучше, чем кредитные рейтинги страны, в которой осуществляются эти проекты данными компаниями), указанные рейтинги в значительной степени обеспечивают "потолок привлекательности" той или иной страны для инвесторов или "пороговый" уровень, ниже которого мы не можем ожидать уменьшения стоимости заемных средств для реализации инвестиционных проектов, стоимости проектного финансирования. В четвертом блоке рассматриваются фундаментальные закономерности развития энергетических рынков и параллельное им развитие механизмов защиты инвесторов, должное адекватно отражать появление новых рисков финансирования инвестиционных проектов. Пятый блок посвящен Энергетической Хартии. Рассматривается каким образом ДЭХ и связанные с ним инструменты способствуют снижению рисков проектного финансирования и стоимости привлечения заемных средств для реализации инвестиционных проектов в ТЭК.

1. Эволюция механизмов финансирования нефтегазовых проектов в мире.

Эволюция механизмов финансирования инвестиционных проектов в мировой нефтегазовой промышленности отражает закономерности развития рынков нефти и газа [1, серия статей автора в журнале "Нефть России" в 1999-2000 гг.]. Каждому основному этапу развития рынков как правило соответствует своя, доминирующая именно на этом этапе структура механизмов финансирования нефтегазовых проектов.

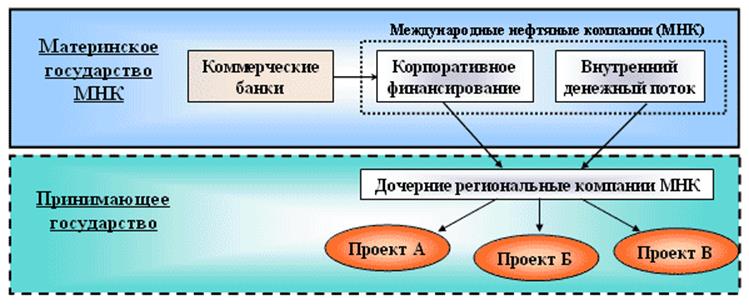

До начала 70-х годов большинство нефтегазовых проектов в развивающихся странах финансировались за счет внутренних потоков наличности международных нефтяных компаний (МНК). Такая структура финансирования (рис. 1) соответствовала доминировавшей в то время роли МНК в международном нефтяном бизнесе. МНК осуществляли реализацию инвестиционных проектов в развивающихся странах через свои региональные дочерние компании. Их деятельность финансировалась либо из внутреннего денежного потока - за счет рефинансирования прибыли МНК, либо через механизмы корпоративного финансирования, когда под корпоративные гарантии расположенные в странах регистрации МНК коммерческие банки предоставляли инвестиционные ресурсы материнской компании, которая через внутрикорпоративные механизмы передавала его своим дочерним компаниям для финансирования проектов в развивающихся странах.

Рис. 1. Финансирование нефтяных проектов до начала 70-х годов

В то время новые открытия совершались обычно в районах с благоприятными природными условиями, обеспечивавшими низкие издержки разведки и разработки месторождений. Принимающими государствами, как правило, являлись развивающиеся страны - члены ОПЕК, в которых (за пределами США) были сосредоточены основные разрабатываемые месторождения нефти и газа и концентрировались приросты разведанных и доказанных запасов углеводородов. Даже при открытии месторождений-гигантов абсолютная величина капитальных вложений, необходимых для их освоения, была относительно небольшой. Действовавшая в то время система концессионных соглашений между МНК и принимающими странами обеспечивала компаниям долгосрочные гарантии поставок добытой нефти, следовательно, низкие риски поставки (или "объемные" риски). Механизм ценообразования, построенный на доминировании трансфертных цен (цен передачи добытой нефти от добывающих филиалов МНК их материнским компаниям, расположенным в стране регистрации МНК, по не являющимся рыночными так называемым "справочным" ценам, предназначенным исключительно для определения базы налогообложения региональных отделений МНК в принимающих странах), обеспечивал для МНК низкие "ценовые" риски. Поэтому МНК могли разрабатывать новые крупные проекты в одиночку, не прибегая к созданию консорциумов.

Большинство МНК имело низкое отношение задолженности к собственному капиталу, поэтому обычно не нуждалось во внешних заимствованиях для финансирования проектов разведки и разработки месторождений. Если же возникала необходимость в заемном капитале, то МНК легко получали необходимые средства под низкий процент и на долгий срок вследствие своих высоких кредитных рейтингов, обусловленных как правило устойчиво положительными бухгалтерскими балансами. Поскольку в большинстве развивающихся нефтедобывающих стран работали

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.