Министерство образования Российской Федерации

Санкт- Петербургский государственный технический университет

Факультет экономики и менеджмента

Кафедра «Финансы и денежное обращение»

КУРСОВАЯ РАБОТА

Маркетинг

Тема: «ДИАГНОСТИКА КОНКУРЕНТНОЙ СРЕДЫ И ВЫБОР КОНКУРЕНТНОЙ СТРАТЕГИИ»

Проект выполнил студент гр. Ф-11 ___________

подпись (ФИО)

Проект принял доц., к.э.н. ___________

оценка, подпись (ФИО)

Санкт- Петербург

2005

ОГЛАВЛЕНИЕ

РАЗДЕЛ I. ВВЕДЕНИЕ И ИСХОДНЫЕ ДАННЫЕ………………………..3

РАЗДЕЛ II. ЭТАПЫ РАБОТЫ………………………………………………..4

1. Оценка состояния рынка………………………………….4

2. Оценка рентабельности…………………………………….4

3. Оценка интенсивности конкуренции по динамике и рентабельности рынка………………………………………………………….4

4. Расчет рыночных долей фирм, вычисление средней рыночной доли и построение таблицы………………………………….5

5. Оценка интенсивности конкуренции по динамике рыночной доли………………………………………………………………….6

6. Расчет обобщенной характеристики интенсивности конкуренции…………………………………………………………………….7

7. Оценка степени монополизации рынка…………………7

8. Факторный анализ динамики рыночной доли……..…..9

9. Построение конкурентной карты рынка………………11

РАЗДЕЛ III. ВЫВОДЫ………………………………………………………...14

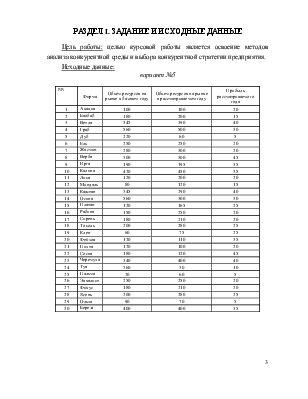

РАЗДЕЛ I. ЗАДАНИЕ И ИСХОДНЫЕ ДАННЫЕ

Цель работы: целью курсовой работы является освоение методов анализа конкурентной среды и выбора конкурентной стратегии предприятия.

Исходные данные:

вариант №5

|

NN |

Фирма |

Объем ресурсов на рынке в базовом году |

Объем ресурсов на рынке в рассматриваемом году |

Прибыль рассматриваемого года |

|

1 |

Акация |

100 |

100 |

20 |

|

2 |

Баобаб |

180 |

200 |

15 |

|

3 |

Ветла |

345 |

390 |

40 |

|

4 |

Граб |

560 |

500 |

30 |

|

5 |

Дуб |

220 |

60 |

5 |

|

6 |

Ель |

250 |

250 |

20 |

|

7 |

Жасмин |

280 |

300 |

20 |

|

8 |

Верба |

300 |

300 |

45 |

|

9 |

Ирга |

190 |

195 |

35 |

|

10 |

Калина |

420 |

450 |

35 |

|

11 |

Липа |

120 |

200 |

20 |

|

12 |

Миндаль |

80 |

120 |

15 |

|

13 |

Каштан |

345 |

290 |

40 |

|

14 |

Осина |

560 |

300 |

30 |

|

15 |

Платан |

120 |

165 |

25 |

|

16 |

Рябина |

150 |

250 |

20 |

|

17 |

Сирень |

180 |

210 |

20 |

|

18 |

Тополь |

200 |

280 |

25 |

|

19 |

Клен |

60 |

75 |

25 |

|

20 |

Фейхоа |

120 |

110 |

35 |

|

21 |

Пихта |

120 |

100 |

20 |

|

22 |

Сосна |

180 |

120 |

45 |

|

23 |

Черемуха |

340 |

400 |

40 |

|

24 |

Туя |

360 |

30 |

10 |

|

25 |

Пальма |

20 |

60 |

5 |

|

26 |

Эвкалипт |

250 |

250 |

20 |

|

27 |

Фикус |

180 |

210 |

20 |

|

28 |

Ясень |

200 |

280 |

25 |

|

29 |

Ольха |

90 |

70 |

5 |

|

30 |

Береза |

400 |

400 |

35 |

РАЗДЕЛ II. ЭТАПЫ РАБОТЫ

1. Оценка состояния рынка

Для определения динамики рынка рассчитывается показатель динамики рынка (Tm) по объемам рынка на конце анализируемого и базисного периодов (V`m и Vm) и длительность периода (t):

![]() =

(6665-6920)/6920 + 1 = 0,96

=

(6665-6920)/6920 + 1 = 0,96

В нашем случае t равно 12 месяцев. Такое значение показателя говорит о том, что рынок проходит состояние позиционного роста, стагнации и сворачивания.

2. Оценка рентабельности

Оценка рентабельности рынка (Rm) возможна, поскольку имеются данные о прибылях, которые имели или имеют конкуренты на данном рынке.

В этом случае рентабельность может быть определена:

![]()

где: Pr - прибыль, полученная конкурентами в рассматриваемом периоде;

V`m - активы конкурентов на конце анализируемого периода;

T - длительность анализируемого периода, месяцев.

![]() =

745/6665 = 0,112

=

745/6665 = 0,112

3. Оценка интенсивности конкуренции по динамике и рентабельности рынка.

Показатель интенсивности конкуренции (Ut) рассчитываются по динамике рынка. Можно принимать, что если Tm > 1.4, то Ut = 0; при 0.7 < Tm < 1.4, Ut = (1.4 - Tm)/ 0.7; если Tm = 0.7, то Ut = 1. Показатель интенсивности конкуренции в данном случае характеризует остроту конкуренции, так при Ut = 1 конкуренция максимальна.

В нашем случае: Ut = (1,4 – 0,96)/ 0,7 = 0,63

Имея данные рентабельности, определяют коэффициенты интенсивности конкуренции по рентабельности (Ur). Если имеется неравенство 0 < Rm < 1, то Ur = 1 - Rm; а в случае Rm < 0, Ur стремится к 1.

В нашем случае: Ur = 1 – 0,112 = 0,888.

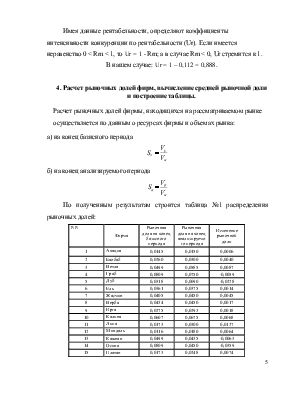

4. Расчет рыночных долей фирм, вычисление средней рыночной доли и построение таблицы.

Расчет рыночных долей фирмы, находящихся на рассматриваемом рынке осуществляется по данным о ресурсах фирмы и объемах рынка:

а) на конец базисного периода

б) на конец анализируемого периода

По полученным результатам строится таблица №1 распределения рыночных долей:

|

NN |

Фирма |

Рыночная доля на конец базисного периода |

Рыночная доля на конец анализируемого периода |

Изменение рыночной доли |

|||||

|

1 |

Акация |

0,0145 |

0,0150 |

0,0006 |

|||||

|

2 |

Баобаб |

0,0260 |

0,0300 |

0,0040 |

|||||

|

3 |

Ветла |

0,0499 |

0,0585 |

0,0087 |

|||||

|

4 |

Граб |

0,0809 |

0,0750 |

-0,0059 |

|||||

|

5 |

Дуб |

0,0318 |

0,0090 |

-0,0228 |

|||||

|

6 |

Ель |

0,0361 |

0,0375 |

0,0014 |

|||||

|

7 |

Жасмин |

0,0405 |

0,0450 |

0,0045 |

|||||

|

8 |

Верба |

0,0434 |

0,0450 |

0,0017 |

|||||

|

9 |

Ирга |

0,0275 |

0,0293 |

0,0018 |

|||||

|

10 |

Калина |

0,0607 |

0,0675 |

0,0068 |

|||||

|

11 |

Липа |

0,0173 |

0,0300 |

0,0127 |

|||||

|

12 |

Миндаль |

0,0116 |

0,0180 |

0,0064 |

|||||

|

13 |

Каштан |

0,0499 |

0,0435 |

-0,0063 |

|||||

|

14 |

Осина |

0,0809 |

0,0450 |

-0,0359 |

|||||

|

15 |

Платан |

0,0173 |

0,0248 |

0,0074 |

|||||

|

16 |

Рябина |

0,0217 |

0,0375 |

0,0158 |

|||||

|

17 |

Сирень |

0,0260 |

0,0315 |

0,0055 |

|||||

|

18 |

Тополь |

0,0289 |

0,0420 |

0,0131 |

|||||

|

19 |

Клен |

0,0087 |

0,0113 |

0,0026 |

|||||

|

20 |

Фейхоа |

0,0173 |

0,0165 |

-0,0008 |

|||||

|

21 |

Пихта |

0,0173 |

0,0150 |

-0,0023 |

|||||

|

22 |

Сосна |

0,0260 |

0,0180 |

-0,0080 |

|||||

|

23 |

Черемуха |

0,0491 |

0,0600 |

0,0109 |

|||||

|

24 |

Туя |

0,0520 |

0,0045 |

-0,0475 |

|||||

|

25 |

Пальма |

0,0029 |

0,0090 |

0,0061 |

|||||

|

26 |

Эвкалипт |

0,0361 |

0,0375 |

0,0014 |

|||||

|

27 |

Фикус |

0,0260 |

0,0315 |

0,0055 |

|||||

|

28 |

Ясень |

0,0289 |

0,0420 |

0,0131 |

|||||

|

29 |

Ольха |

0,0130 |

0,0105 |

-0,0025 |

|||||

|

30 |

Береза |

0,0578 |

0,0600 |

0,0022 |

|||||

|

ИТОГО: |

1,0000 |

1,0000 |

0,0000 |

||||||

|

Средняя рыночная доля: |

0,0333 |

||||||||

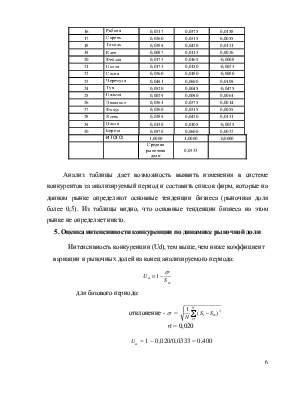

Анализ таблицы дает возможность выявить изменения в системе конкурентов за анализируемый период и составить список фирм, которые на данном рынке определяют основные тенденции бизнеса (рыночная доля более 0,5). Из таблицы видно, что основные тенденции бизнеса на этом рынке не определяет никто.

5. Оценка интенсивности конкуренции по динамике рыночной доли

Интенсивность конкуренции (Ud), тем выше, чем ниже коэффициент вариации и рыночных долей на конец анализируемого периода:

![]()

для базового периода:

отклонение

- ![]() =

=

σ = 0,020

![]() =

1 – 0,020/0,0333 = 0,400 для

анализируемого периода: отклонение

-

=

1 – 0,020/0,0333 = 0,400 для

анализируемого периода: отклонение

- ![]() =

=

σ = 0,0185

![]() =

1 – 0,0185/0,0333 = 0,444

=

1 – 0,0185/0,0333 = 0,444

Сравнивая два показателя можно сделать вывод о том, что конкуренция в анализируемом периоде, по сравнению с базовым, увеличилась.

6. Расчет обобщенной характеристики интенсивности конкуренции

Обобщенная характеристика интенсивности конкуренции рассчитывается по данным показателей Ut, Ur, Ud, как среднее геометрическое этих показателей:

![]()

![]() =

(0,63*0,888*0,444)1/3 = 0,628

=

(0,63*0,888*0,444)1/3 = 0,628

Если бы найденная величина стремилась к 1, то это бы значило обострённую конкуренцию. В нашем случае её нет.

7. Оценка степени монополизации рынка

Оценка степени монополизации рынка осуществляется с учетом того, что степень монополизации рынка обратно пропорциональна интенсивности конкуренции. Для этого могут быть использованы четырех- или десятидольные показатели концентрации (CR4, CR10) и другие, которые применяются в мировой практике.

Кроме этого рассчитаем индекс Херфиндейла-Хиршмана (ИХХ):

![]()

где xi - доля i-ой фирмы на рынке, в %;

n - общее число фирм на рынке.

Таблица №2 для оценки степени монополизации рынка для базового периода:

|

NN |

Фирма |

Рыночная доля на конец базисного периода |

CR1 |

CR2 |

CR3 |

CR4 |

Доля фирмы в процентах |

|

1 |

Граб |

0,0809 |

0,0809 |

8,09 |

|||

|

2 |

Осина |

0,0809 |

0,16 |

8,09 |

|||

|

3 |

Калина |

0,0607 |

0,2225 |

6,07 |

|||

|

4 |

Береза |

0,0578 |

0,2803 |

5,78 |

|||

|

5 |

Туя |

0,0520 |

5,2 |

||||

|

6 |

Каштан |

0,0499 |

4,99 |

||||

|

7 |

Ветла |

0,0499 |

4,99 |

||||

|

8 |

Черемуха |

0,0491 |

4,91 |

||||

|

9 |

Верба |

0,0434 |

4,34 |

||||

|

10 |

Жасмин |

0,0405 |

4,05 |

||||

|

11 |

Ель |

0,0361 |

3,61 |

||||

|

12 |

Эвкалипт |

0,0361 |

3,61 |

||||

|

13 |

Дуб |

0,0318 |

3,18 |

||||

|

14 |

Ясень |

0,0289 |

2,89 |

||||

|

15 |

Тополь |

0,0289 |

2,89 |

||||

|

16 |

Ирга |

0,0275 |

2,75 |

||||

|

17 |

Баобаб |

0,0260 |

2,6 |

||||

|

18 |

Сирень |

0,0260 |

2,6 |

||||

|

19 |

Ссона |

0,0260 |

2,6 |

||||

|

20 |

Фикус |

0,0260 |

2,6 |

||||

|

21 |

Рябина |

0,0217 |

2,17 |

||||

|

22 |

Липа |

0,0173 |

1,73 |

||||

|

23 |

Платан |

0,0173 |

1,73 |

||||

|

24 |

Фейхоа |

0,0173 |

1,73 |

||||

|

25 |

Пихта |

0,0173 |

1,73 |

||||

|

26 |

Акация |

0,0145 |

1,45 |

||||

|

27 |

Ольха |

0,0130 |

1,3 |

||||

|

28 |

Миндаль |

0,0116 |

1,16 |

||||

|

29 |

Клен |

0,0087 |

0,87 |

||||

|

30 |

Пальма |

0,0029 |

0,29 |

ИХХ = 447,48

Из таблицы видно, что поскольку CR4 < 0,75, то рынок не монополизирован

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.