краткосрочном периоде в целом не меняются с изменением объема производства. К таковым могут быть отнесены расходы по аренде, амортизационные отчисления, заработная плата управленческого персонала, проценты за кредит.

Сложением переменных и постоянных затрат получают суммарные (полные, общие) издержки на весь объем продукции.

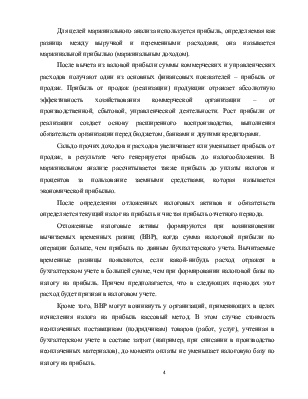

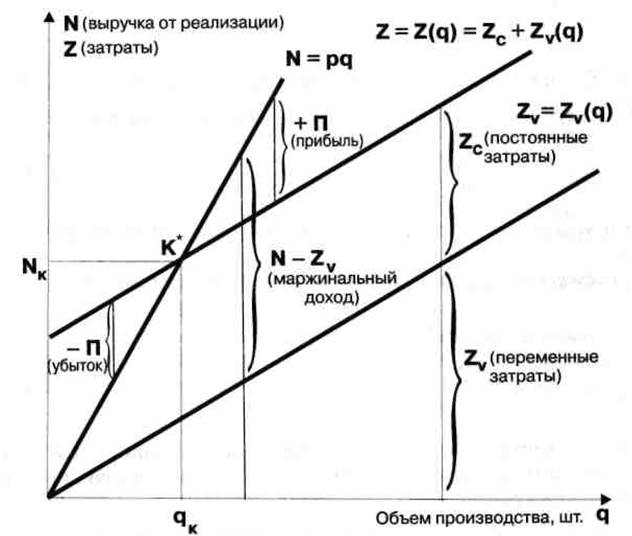

Взаимосвязь объема производства, затрат и прибыли

Рисунок 4

Если организация работает с прибылью, то значение П > 0, если же с убытком, тогда П < 0. Если П = 0, то нет ни прибыли, ни убытка, а выручка от реализации равна затратам. Момент перехода из одного состояния в другое (при П = 0) называется критической точкой. Она примечательна тем, что позволяет получить оценку объема производства, цены изделия, выручки, уровня постоянных расходов и других показателей, исходя из требований равновесного финансового состояния организации. Для критической точки (К) имеем:

N = Z или Z = Zс + Zv (22)

где N – объем производства продукции в стоимостном выражении; Z – полная себестоимость продукции (затраты на производство); Zc – постоянные расходы; Zv – переменные расходы; К – точка критического объема производства.

Осуществляя факторный анализ процесса формирования параметров точки безубыточности и запаса прочности организации необходимо учитывать в составе затрат совокупность налоговых издержек, то есть величины начисленных организацией налогов, в отношении которых она является налогоплательщиком, а также возникших за период штрафов и пени. Необходимо также оценить, каким образом и в какой мере величина и структура налоговых издержек влияет на эти результативные показатели. Для решения этой проблемы необходимо ответить на вопрос о том, каким образом следует включать налоговые издержки в расчет показателей безубыточного объема продаж и запаса финансовой прочности.

Использование методов маржинального анализа с целью проведения оценки различных вариантов налоговой политики и выявления на этой основе наиболее оптимального, предполагает, что при исчислении порога рентабельности продаж и запаса финансовой прочности в составе расходов необходимо рассматривать не только объем постоянных и переменных налогов, учитываемых при формировании себестоимости, но и всю совокупность возникающих налоговых обязательств организации. При этом необходимо принимать во внимание, что при расчете показателей безубыточности необходимо учитывать предпринимательские издержки, в состав которых включаются и налоговые издержки.

Под налоговыми издержками понимают налоги, суммы которых организация в соответствии с существующим законодательством включает в расходы. Налоговые издержки классифицируются по характеру взаимосвязи с объемом реализации на постоянные и переменные.

Под переменными налоговыми издержками понимают величину начисляемых за календарный период времени налогов, штрафов и пени, величина которых находится во взаимосвязи с объемом производства и реализации продукции (товаров, работ, услуг); а под постоянными налоговыми издержками – те, для которых такая взаимосвязь отчетливо не наблюдается.

Определенная сложность такой классификации заключается в том, что налоги, относимые на затраты текущего периода или подлежащие погашению за счет финансовых результатов данного периода частично должны быль погашены в следующем периоде, поскольку существует календарная разница между начислением налога и его уплатой.

Оценка налоговой политики организации и выбор наиболее оптимального варианта проводится путем сравнения и анализа таких показателей как выручка, связанных с ней расходов данного периода и возникающих при этом налоговые обязательства. В процессе анализа рассматривается структура выручки, затрат и налоговых платежей, определяется доля каждого показателя в общей сумме выручки, рассчитываются такие показатели как порог рентабельности и запас прочности организации. На этой основе производится отбор вариантов.

Проведение маржинального анализа позволяет сопоставить степень обоснованности различных вариантов налоговой политики и выбрать из них оптимальный, имеющий больший запас финансовой прочности и соответственно более низкий уровень минимальной выручки, обеспечивающие достижение точки безубыточности. Необходимо также учитывать структуру затрат и структуру налоговых платежей, и связанную с чувствительностью прибыли к изменениям выручки.

В таблицах 8 и 9 приведена методика расчетов, результаты которых в дальнейшем могут быть использованы в качестве основы выбора оптимального варианта налоговой политики. Указанная методика предложена Н.В. Бондарчук[7] – одним из членов Палаты налоговых консультантов России.

Таблица 8 – Механизм выбора оптимального варианта налоговой политики при одинаковой выручке от продаж В1 = В2

|

Наименование показателя |

Формулы и обозначения |

||

|

1. Выручка от продаж |

В |

||

|

2. Налоговые издержки организации – всего, |

НИ = НИпост + НИпер |

||

|

Постоянные налоговые издержки |

2.1. Сумма постоянных налоговых издержек |

НИпост = НИ + ТН + … + ЕСНповр |

|

|

2.1.1. Налог на имущество |

НИ |

||

|

2.1.2. Транспортный налог |

ТН |

||

|

2.1.3. ЕСН по повременной оплате труда 2.1.4........ |

ЕСНповр |

||

|

Переменные налоговые издержки |

2.2. Сумма переменных налоговых издержек |

НИпер = НДС + НП + ... + ЕСНсдельн |

|

|

2.1.2. НДС |

НДС |

||

|

2.2.2. Налог на прибыль |

НП |

||

|

2.2.3. ЕСН по сдельной оплате труда |

ЕСНсдельн |

||

|

3. Затраты организации (без налоговых издержек) – всего |

ННЗ = ННЗпост + ННЗпер |

||

|

3.1. Постоянные неналоговые расходы |

ННЗпост |

||

|

3.2. Переменные неналоговые расходы |

ННЗпер |

||

|

4. Постоянные затраты, включая налоговые издержки |

Зпост = НИпост + ННЗпост |

||

|

5. Переменные затраты, включая налоговые издержки |

Зпер = НИпер + ННЗпер |

||

|

6. Маржинальный доход |

МД = В – Зпер |

||

|

7. Уровень безубыточной выручки (порог рентабельности) |

Вбезуб

= В |

||

Произведя расчеты по данной методике , из нескольких вариантов лучшим будет тот, уровень выручки, обеспечивающий достижение точки безубыточности по которому будет меньше.

Таблица 9 – Механизм выбора оптимального варианта налоговой политики при разной выручке от продаж

|

Наименование показателя |

Условное обозначение показателя, и их формулы |

|

|

1 вариант |

2 вариант |

|

|

Выручка от продаж |

В1 |

В2 |

|

Налоговые издержки организации – всего в том числе: постоянные переменные |

НИ1 = НИпост1 + НИпер1, НИпост1 НИпер1 |

НИ2 = НИпост2 + НИпер2, НИпост2 НИпер2 |

|

Затраты организации (без налоговых) в том числе: постоянные переменные |

ННЗ1 = ННЗпост1 + ННЗпер1 ННЗпост1 НИЗпер1 |

ННЗ2 = ННЗпост2 + ННЗпер2 ННЗпост2 НИЗпер2 |

|

Постоянные затраты, включая налоговые издержки |

Зпост1 = НИпост1 + ННЗпост1 |

Зпост2 = НИпост2 + ННЗпост2 |

|

Переменные затраты, включая налоговые издержки |

Зпер1 = НИпер1 + ННЗпер1 |

Зпер2 = НИпер2 + ННЗпер2 |

|

Маржинальный доход |

МД1 = В1 – Зпер1 |

МД2 = В2 – Зпер2 |

|

Уровень безубыточной выручки (порог рентабельности), тыс. руб. |

Вбезуб1 = В1 |

Вбезуб2

= В2 |

|

Запас финансовой прочности, тыс.руб. |

ЗФП1 = В1 – Вбезуб1 |

ЗФП2 = В2 – Вбезуб2 |

Для выбора из вариантов с разной выручкой от продаж наиболее целесообразно сопоставить по ним запас финансовой прочности. Чем выше значение запаса финансовой прочности, тем лучше. Таким образом, если ЗФП1 > ЗФП2 то оптимален первый вариант; если ЗФП1 < ЗФП2, то оптимален второй вариант; если ЗФП1 = ЗФП2, то варианты равнозначны.

Имеем, осуществляя факторный анализ процесса формирования параметров точки безубыточности и запаса прочности организации необходимо учитывать в составе затрат совокупность налоговых издержек. Если налоговые издержки учтены, возможности применения маржинального

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.