фонд материального поощрения рабочих и служащих , ветеранов труда, ранее работавших в строительной организации, выплату премий в связи с юбилейными датами, оплата дополнительных (сверх установленных законом продолжительности) отпусков, единовременного пособия работникам, уходящим на пенсию и пр.

Литература

1. Андрусевич Л.И. Анализ хозяйственно-финансовой деятельности строительного предприятия: методические указания к курсовой работе по экономике для студентов спец. 2903 ²Промышленное и гражданское строительство² всех форм обучения.-Новосибирск:НГАСУ,1999.-21с.

2.Бузырев В.В., Ивашенцева Т.А. и др. Экономика строительного предприятия: Учеб. пособие .-Новосибирск.1998.-312с.

3. Экономика строительства/Под ред.И.С.Степанова.-М.:Юрайт-М,2001.-416с.

4. Деркач Д.И. Анализ хозяйственной деятельности подрядных строительных организаций.-Минск:Беларусь.-1986-230с.

5. Экономика предприятия :Учебник /Под ред. проф. -М:ИНФРА-М-1997-116с.

6. Курс лекций по экономике строительства .

3. Анализ показателей оценки финансового состояния предприятия.

При проведении анализа финансового состояния предприятия устанавливаются:

- дееспособность предприятия в отношении ссуд (по прошлому опыту, а также вероятность возврата инвестиционных кредитов) , т.е. репутация заемщика;

- способность получать доход;

- формы и размеры активов , а также отношение к ним;

- состояние экономической конъюнктуры;

- обобщающие показатели оценки финансового состояния характеризуют ликвидность оборотных активов, привлечение заемных средств, оборачиваемость капитала.

Конкретный набор локальных показателей может варьировать в зависимости от специфики отрасли, целей проекта и прочих факторов.

Однако можно выделить следующие наиболее важные показатели:

Ликвидность оборотных активов.

К1(коэффициент абсолютной ликвидности)= (наличность + эквиваленты наличности)/(краткосрочные обязательства);

К1нг=

К1кг=

К2(промежуточный коэффициент ликвидности)=(краткосрочные активы-запасы)/ (краткосрочные обязательства);

К2нг=

К3кг=

К3(коэффициент покрытия)= (краткосрочные активы)/ (краткосрочные обязательства);

К3нг=К3кг=200/1400=0,14

К4(рентабельность продукции по валовой прибыли)=(валовая прибыль от реализации)/(себестоимость реализованной продукции);

К4=1153,5/5357,5=0,22

К5(рентабельность продукции по чистой прибыли)=(чистая прибыль от )/(себестоимость реализованной продукции);

К5=805,241/5357,5=0,15

К6 (рентабельность капитала по валовой прибыли)=(валовая прибыль )/(среднегодовой итог баланса);

К6=1153,5/(3520+4300)/2=0,295

К7 (рентабельность капитала по чистой прибыли)=(чистая прибыль )/( среднегодовой итог баланса);

К7=805,241/3910=0,206

К8 (рентабельность собственного капитала )=(чистая прибыль )/( среднегодовой собственный капитал);

К8=805,241/

В процессе анализа необходимо проследить основные тенденции изменения показателей по времени или можно воспользоваться в качестве сравнительного эталона системой показателей предприятия, близкого по профилю выпускаемой продукции, с устойчивым финансовым положением.

В качестве сравнительного эталона показателей можно принять следующие значения коэффициентов:

|

Наименование показателей |

Сравнительный эталон |

Расчетный показатель |

Оценка |

|

Ликвидность оборотных активов |

|||

|

К1 |

0,3-0,6 |

||

|

К2 |

1-1,5 |

||

|

К3 |

2-3 |

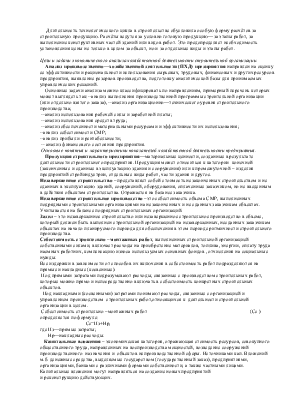

Анализ платежеспособности проводится для того, чтобы определить способность организации выполнить свои обязательства, оплатить долги, определить соотношение между собственными и заемными средствами , определить способность выполнить срочные обязательства.

Наиболее надежным партнером считается предприятие со значительным размером оборотных средств , так как она может отвечать по своим обязательствам.

Ликвидность- это способность оборотных средств превращаться в денежную наличность для обеспечения финансо- хозяйственной деятельности. Этот показатель особенно интересует банки, поставщиков, акционеров и собственников организации.

С позиции ликвидности или мобильности активы баланса делятся на 4 класса.

1. Наиболее мобильные активы- денежные средства и краткосрочные ценные бумаги.

2. Быстрореализуемая ликвидность- дебиторская задолженность.

3. Плохо реализуемые активы- запасы и затраты.

4. Труднореализуемые активы- основные средства и вложения.

Финансовая устойчивость предприятия характеризует структуру источников средств. Финансовая независимость предприятия признается нормальной, если коэффициент автономии(отношение источников собственных к итогу баланса) больше 0,3.

Анализ оборачиваемости оборотных средств проводится для того, чтобы выяснить хватает ли предприятию оборотных средств для нормальной финансово- хозяйственной деятельности и эффективно ли они используются.

Рентабельность характеризует уровень прибыли, которую может приносить

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.