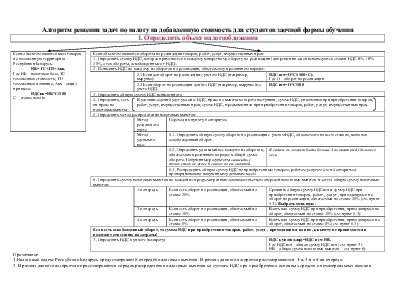

Алгоритм решения задач по налогу на добавленную стоимость для студентов заочной формы обучения

|

1. Определить объект налогообложения |

|||||

|

|

|||||

|

Если объектом является ввоз товаров на таможенную территорию Республики Беларусь: НБ=ТС+ТП+Авв, Где НБ—налоговая база; ТС—таможенная стоимость; ТП—таможенная пошлина; Авв—акциз при ввозе НДСвв=НБ*С/100 С—ставка налога |

Если объектом являются обороты по реализации товаров, работ, услуг, имущественных прав: |

||||

|

1. Определить ставку НДС, которая применяется к каждому конкретному обороту по реализации (для решения задач используются ставки НДС 0%, 10%, 20%, а так обороты, освобожденные от НДС). |

|||||

|

2. Исчислить НДС по каждому из оборотов по реализации, облагаемому в различном порядке: |

|||||

|

2.1 Если дан оборот по реализации с учетом НДС (например, выручка): |

НДСисч=О*С/(100+С), Где О—оборот по реализации |

||||

|

2.2 Если оборот по реализации дан без НДС (например, выручка без учета НДС) |

НДСисч=О*С/100 |

||||

|

3. Определить общую сумму НДС исчисленного |

|||||

|

|

В условии задачи будет указано: НДС, права на вычеты которого наступили; сумма НДС, уплаченная при приобретении товаров, работ, услуг, имущественных прав; сумма НДС, предъявленная при приобретении товаров, работ, услуг, имущественных прав. |

||||

|

5. Определить метод распределения налоговых вычетов: |

|||||

|

Метод раздельного учета |

Переходи к пункту 6 алгоритма |

||||

|

Метод удельного веса: |

5.1. Определить общую сумму оборота по реализации с учетом НДС, облагаемого по всем ставкам, включая освобожденный оборот. |

||||

|

5.2. Определить удельный вес каждого из оборотов, облагаемых в различном порядке в общей сумме оборота. Полученные результаты записать с точностью не менее 6 знаков после запятой. |

В задаче не может быть больше 4 показателей удельного веса |

||||

|

5.3. Распределить общую сумму НДС по приобретенным товарам, работам услугам (см п.4 алгоритма) пропорционально полученным удельным весам |

|||||

|

6. Определить сумму налоговых вычетов по каждой из предусмотренных законодательством очередей налоговых вычетов и затем, общую сумму налоговых вычетов: |

|||||

|

1-я очередь |

Если есть оборот по реализации, облагаемый по ставке 20% |

Сравнить общую сумму НДСисч и сумму НДС при приобретении товаров, работ., услуг , приходящуюся на оборот по реализации, облагаемый по ставке 20% (см. пункт 5.3). Выбрать меньшую. |

|||

|

3-я очередь |

Если есть оборот по реализации, облагаемый по ставке 10% |

Взять всю сумму НДС при приобретении, приходящуюся на оборот, облагаемый по ставке 10% (см. пункт 5.3) |

|||

|

4-я очередь |

Если есть оборот по реализации, облагаемый по ставке 0% |

Взять всю сумму НДС при приобретении, приходящуюся на оборот, облагаемый по ставке 0% (см. пункт 5.3) |

|||

|

Если есть освобожденный оборот, то сумма НДС при приобретении товаров, работ, услуг , приходящиеся на них, к вычету не принимается и подлежит отнесению на затраты! |

|||||

|

7. Определить НДС к уплате (возврату) |

НДСк упл(возвр)=НДС исч-НВ, Где НДСисч—общая сумму НДС исч (см. пункт 3) НВ—общая сумма налоговых вычетов—см. пункт 6) |

||||

Примечание

1.Налоговый кодекс Республики Беларусь предусматривает 6 очередей налоговых вычетов. В рамках данного алгоритма рассматриваются 1-я, 3-я и 4-ая очереди.

2. В рамках данного алгоритма не рассматривается порядок распределения налоговых вычетов по суммам НДС при приобретении основных средств и нематериальных активов

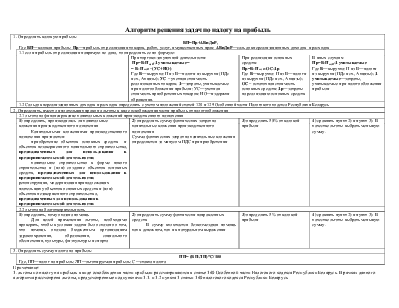

Алгоритм решения задач по налогу на прибыль

|

1. Определить валовую прибыль: |

||||

|

ВП=Пр+ΔВнДиР, Где ВП—валовая прибыль; Пр—прибыль от реализации товаров, работ, услуг, имущественных прав; ΔВнДиР—сальдо внереализационных доходов и расходов |

||||

|

1.1 если прибыль от реализации напрямую не дана, то определить ее по формуле: |

||||

|

При торгово-закупочной деятельности: Пр=В-НизВ-З учитываемые= = В- НизВ –(УС+ИО) Где В—выручка; Н из В—налоги из выручки (НДс исч., Акцизы); УС – учетная стоимость реализованных товаров; З—затраты, учитываемые при налогообложении прибыли; УС—учетная стоимость приобретенных товаров; ИО—издержки обращения. |

При реализации основных средств: Пр=В-Н из В-ОС-Зр Где В—выручка; Н из В—налоги из выручки (НДс исч., Акцизы); ОС – остаточная стоимость основных средств; Зр—затраты на реализацию основных средств |

В иных случаях: Пр=В-НизВ-З учитываемые Где В—выручка; Н из В—налоги из выручки (НДс исч., Акцизы); З учитываемые—затраты, учитываемые при налогообложении прибыли |

||

|

1.2 Сальдо внереализационных доходов и расходов определить с учетом положений статей 128 и 129 Особенной части Налогового кодекса Республики Беларусь |

||||

|

2. Определить, имеет ли плательщик право на льготы в виде освобождения | ||||

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.