Среднеквадратичное отклонение (Standard Deviation) является естественным показателем изменчивости (рассеяния, разброса, волатильности) измерений, получаемых в результате каких-либо наблюдений, экспериментов и т.д. Свойства этого показателя хорошо изучены в математической статистике; широко применяется он и в анализе рынков.

|

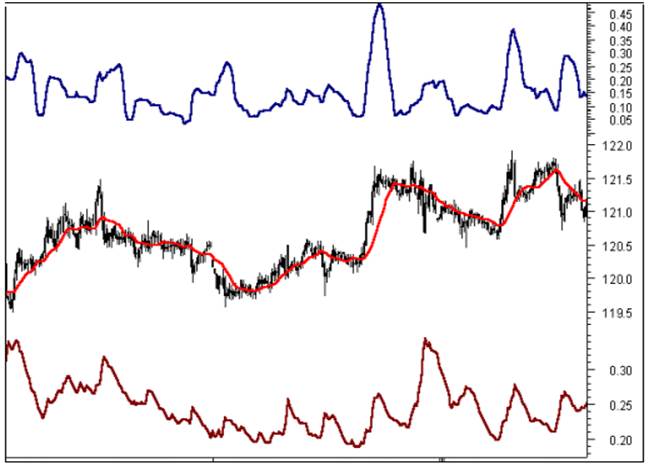

Рис. 5.2.19. Среднеквадратичное отклонение (синяя линия), простая

скользящая средняя (красная) и ATR (темно-красная) на часовом

графике японской йены (все с параметром 13)

Cреднеквадратичное отклонение графика SD относительно скользящего среднего значения МА (с заданным окном сглаживания N) определено в параграфе 5.2.2 (раздел Диапазоны Болинджера). Величина SD тем больше, чем более разбросаны значения цены относительно своего среднего (Рис. 5.2.19). При спокойном рынке (находящемся в состоянии консолидации) величина обычно бывает SD мала; при прорыве рынка из стадии консолидации размах изменений цены (волатильность), как правило, резко увеличивается, что проявляется в скачкообразном росте величины SD. Это известное свойство рыночных графиков хорошо отражается в поведении индикатора Диапазон Болинджера.

Другой мерой волатильности, применяемой в анализе рыночных графиков, является показатель Истинный диапазон (True Range, Average True Range – его сглаженный вариант). Индикатор True Range определен в параграфе 5.2.2 (раздел Система направлений).

|

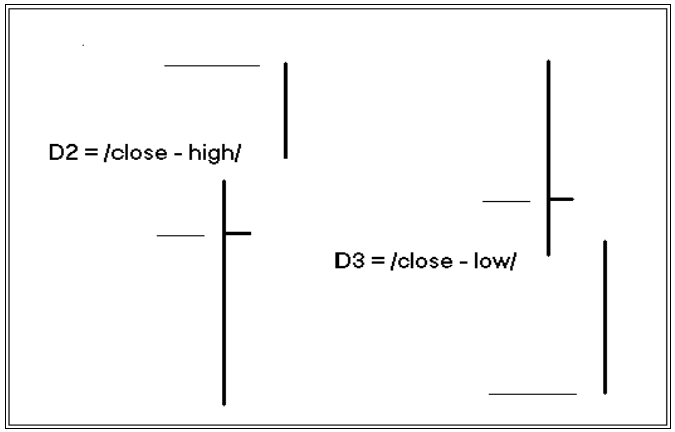

Рис. 5.2.20. К вычислению показателя True Range:

измерение размаха движений цены

На Рис. 5.2.9, поясняющем вычисление показателя, дана иллюстрация того случая, когда основной диапазон последнего изменения цен заключен между high и low текущей свечи. Рисунок 5.2.20 дополняет иллюстрацию случаем, когда сама по себе текущая свеча имеет небольшой диапазон (high – low), но весь этот диапазон целиком существенно сдвинут относительно предыдущей свечи (от ее закрытия). В этом случае последнее движение цены имеет значительный размах, но отсчитывать его правильнее относительно закрытия предыдущей свечи, что и предусмотрено индикатором True Range (здесь его величина будет равна расстоянию между тонкими горизонтальными линиями), который таким образом правильно выполняет функцию измерения волатильности.

График индикатора ATR (сглаженного с помощью простой скользящей средней показателя TR) при величине окна сглаживания 13 показан на рисунке 5.2.19.

Показатели волатильности используются как вспомогательные функции при вычислении многих технических индикаторов (Система направлений, Диапазоны Болинджера, Регрессионный канал и др.). Кроме того, они применяются и непосредственного для построения торговых систем. Один таких подходов - система с остановкой по волатильности (Volatility Stop System).

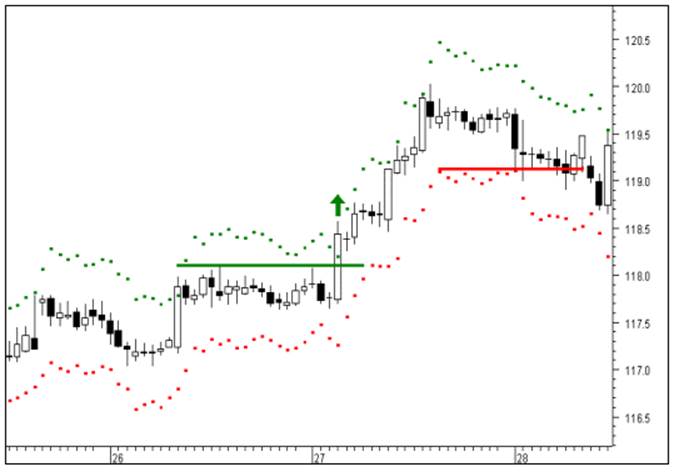

Строго говоря, это не самостоятельная торговая система, а метод учета волатильности рынка при сопровождении позиций, открываемых по сигналам различных торговых систем. Согласно этому методу, ордер на закрытие позиции устанавливается на расстоянии, определяемом величиной волатильности. На рисунке 5.2.21 точками выше и ниже графика обозначены

|

Рис. 5.2.21. Volatility Stop на основе Standard Deviation

на часовом графике японской йены (N=21, factor=2)

уровни постановки ордеров для закрытия позиций, определяемые по формуле

Volatility_Stop = (High[-1]+Low[1])/2 + factor* Standard Deviation,

(символом Р[1] обозначает предыдущее значение соответствующей величины цены Р, параметр factor – масштабный множитель, определяющий размер стопа, пропорциональный величине стандартного отклонения).

Красные точки (получаются из этой формулы при знаке ”-”) указывают уровни ордеров на закрытие длинных позиций, зеленые точки (получаются из этой формулы при знаке ”+”) указывают уровни ордеров на закрытие коротких позиций. Такой trailing order в этой системе движется только в одну сторону: при длинной открытой позиции ордер поднимается вслед за смещением вверх уровня Volatility_Stop, но не может опускаться ниже достигнутого уровня, так что рынок при откате вызывает срабатывание этого ордера и закрытие позиции.

На рисунке 5.2.21 длинная позиция была открыта после прорыва вверх уровня сопротивления. Вначале защитный ордер ставится на уровень Volatility_Stop, соответствующий свече открытия (в данном случае – несколько ниже последнего локального минимума). Затем защитный ордер поднимается по мере хода рынка вверх, вслед за поднимающимися точками Volatility_Stop. После того как защитный ордер достиг максимума, отмеченного горизонтальным красным отрезком, уровни Volatility_Stop начали снижаться (откат рынка), но ордер остается при этом на достигнутом уровне, не опускаясь ниже. В результате отката графика вниз этот ордер срабатывает, фиксируя прибыль в данной позиции.

|

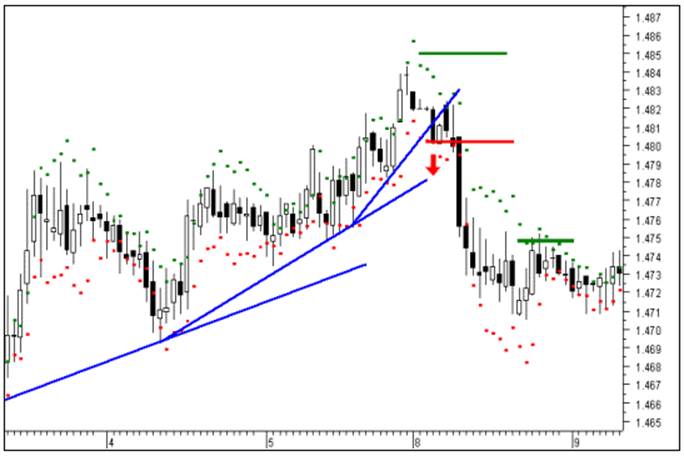

на часовом графике британского фунта (N=21, factor=2)

Пример короткой позиции, сопровождаемой ордером Volatility_Stop на основе среднего истинного диапазона (в данном случае вместо SD в написанной выше формуле следует подставить ATR) показан на рисунке 5.2.22. Короткая позиция здесь открыта при прорыве третьего луча фигуры “складной метр”. При открытии позиции ордер Volatility_Stop устанавливается как защитный ордер (зеленый горизонтальный отрезок), затем он опускается вниз по мере хода рынка, а в положении, указанном на уровне 1.4750, ордер фиксируется, так как значения Volatility_Stop идут вверх

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.