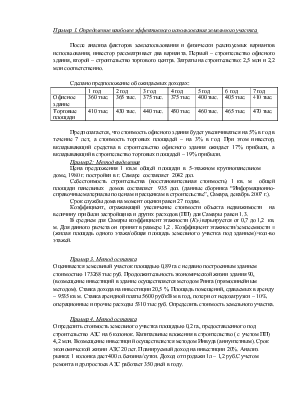

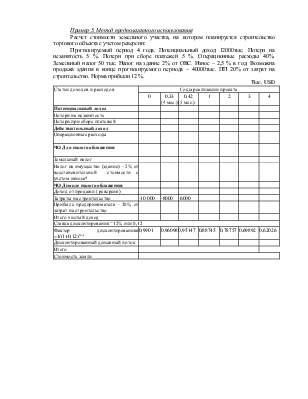

справочные материалы по ценам и расценкам в строительстве”, Самара, декабрь 2007 г.). Срок службы дома на момент оценки равен 27 годам. Коэффициент, отражающий увеличение стоимости объекта недвижимости на величину прибыли застройщика и других расходов (ПП) для Самары равен 1.3. В среднем для Самары коэффициент этажности (Кэ) варьируется от 0,7 до 1,2 кв. м. Для данного расчета он принят в размере 1,2 . Коэффициент этажности/землеемкости = (жилая площадь одного этажа/общая площадь земельного участка под зданием)×кол-во этажей. Пример 3. Метод остатка Оценивается земельный участок площадью 0,89 га с недавно построенным зданием стоимостью 173268 тыс руб. Продолжительность экономической жизни здания 90, (возмещение инвестиций в здание осуществляется методом Ринга (прямолинейным методом). Ставка дохода на инвестиции 20,5 %. Площадь помещений, сдаваемых в аренду – 9535 кв м. Ставка арендной платы 5600 руб/кВ м в год, потери от недозагрузки – 10%, операционные и прочие расходы 5310 тыс руб. Определить стоимость земельного участка. Пример 4. Метод остатка Определить стоимость земельного участка площадью 0,2 га, предоставленного под строительство АЗС на 6 колонок. Капитальные вложения в строительство ( с учетом ПП) 4,2 млн. Возмещение инвестиций осуществляется методом Инвуда (аннуитетным). Срок экономической жизни АЗС 20 лет. Планируемый доход на инвестиции 20%. Анализ рынка: 1 колонка дает 400 л.бензина/сутки. Доход от продажи 1л – 1,2 руб.С учетом ремонта и др.простоев АЗС работает 350 дней в году. Пример 5. Метод предполагаемого использования Расчет стоимости земельного участка, на котором планируется строительство торгового объекта с учетом реверсии: Прогнозируемый период 4 года. Потенциальный доход 12000тыс. Потери на незанятость 5 %. Потери при сборе платежей 5 %. Операционные расходы 40%. Земельный налог 50 тыс. Налог на здание 2% от ОВС. Износ – 2,5 % в год. Возможна продажа здания в конце прогнозируемого периода – 40000тыс. ПП 20% от затрат на строительство. Норма прибыли 12 %. Тыс. USD

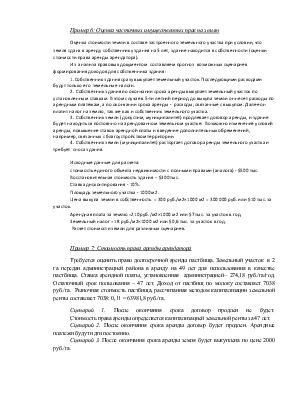

Пример 6: Оценка частичных имущественных прав на землю Оценка стоимости земли в составе застроенного земельного участка при условии, что земля сдана в аренду собственнику здания на 5 лет, здание находится в собственности (оценки стоимости права аренды арендатора). Из анализа правовых документом составляем прогноз возможных сценариев формирования доходов для собственника здания: 1. Собственник здания сразу выкупает земельный участок. Последующими расходами будут только его земельные налоги. 2. Собственник здания по окончании срока аренды выкупает земельный участок по установленным ставкам. В этом случае в 5-ти летний период до выкупа земли он несет расходы по арендным платежам, а по окончании срока аренды - расходы, связанные с выкупом. Далее он платит налог на землю, так же как и собственник земельного участка. 3. Собственник земли (допустим, муниципалитет) продлевает договор аренды, и здание будет находиться постоянно на арендованном земельном участке. Возможно изменение условий аренды, повышение ставок арендной платы и введение дополнительных обременений, например, связанных с благоустройством территории. 4. Собственник земли (муниципалитет) расторгает договор аренды земельного участка и требует сноса здания. Исходные данные для расчета: стоимость единого объекта недвижимости с полными правами (аналога) - $500 тыс. Восстановительная стоимость здания – $300 тыс. Ставка дисконтирования - 10%. Площадь земельного участка - 1000 м2. Цена выкупа земли в собственность = 300 руб./м2×1000 м2 = 300 000 руб. или $10 тыс. за участок. Арендная плата за землю =210 руб./м2×1000 м2 или $7 тыс. за участок в год. Земельный налог = 18 руб./м2×1000 м2 или $0,6 тыс. за участок в год. Расчет стоимости земли для различных сценариев. Пример 7: Стоимость права аренды арендатора Требуется оценить право долгосрочной аренды пастбища. Земельный участок в 2 га передан администрацией района в аренду на 49 лет для использования в качестве пастбища. Ставка арендной платы, установленная администрацией– 274,18 руб./га/год. Остаточный срок пользования – 47 лет. Доход от пастбищ по молоку составляет 7038 руб./га. Рыночная стоимость пастбища, рассчитанная методом капитализации земельной ренты составляет 7038: 0,11 = 63981,8 руб./га. Сценарий 1. После окончания срока договор продлен не будет. Стоимость права аренды определяется капитализацией земельной ренты за 47 лет. Сценарий 2. После окончания срока аренды договор будет продлен. Арендные платежи будут идти постоянно. Сценарий 3. После окончания срока аренды земля будет выкуплена по цене 2000 руб./га.

Пример 8: Определение стоимости арендного права Земельный учасок был сдан в аренду на 7 лет с фиксированной арендной ставкой = 150 тыс в год. По мнению оценщика, если бы арендный договор был бы составлен на рыночных условиях, Чтд = 200 тыс за следующий год, с последующим | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.