Вопрос № 67. Оценка коммерческой эффективности инвестиционного проекта.

Цель разработки ИП – выяснение технической возможности и экономической целесообразности создания объекта предпринимательской деятельности.

ИП – основной документ, определяющий необходимость проведения капитального инвестирования, в котором в общепринятой последовательности разделов излагают ключевые характеристики проекта и финансово-экономические показатели, связанные с его реализацией.

Коммерческая эф-ть ИП отражает соотношение результатов и затрат с позиции проектоустроителя , реализующего проект за счет единственного участника, т.е за счет собственных средств.

Оценить коммерческую эф-ть ИП означает охарактеризовать в целом с экономической точки зрения технические, технологические и организационные решения, принятые в проекте.

Расчет показателей коммерческой эф-ти основывается на след-х положениях:

1) Используются предусмотренные проектом текущие и прогнозные цены на продукцию, услуги и материальные ресурсы.

2) З/п , входящая в состав операционных издержек, принимается в размерах, определенных проектом.

3) Учитываются все налоги, сборы и отчисления, которые предусмотрены существующим законодательством.

4) Если проект предусматривает осуществление нескольких видов о.д, то учитываются затраты по каждому из них.

I. Статистические методы: расчет эффективности вложений не учитывает фактор времени. Данные методы являются простыми. И, как правило, расчет начинается с них, т. к. если они дадут негативную оценку, то смысла вычислять др. показатели нет.

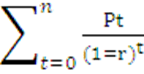

1) Срок окупаемости инвестиций РР – период времени, который требуется для того, чтобы суммарные ожидаемые денежные поступления от реализации ИП сравнялись с первоначальной суммой инвестиций.

*

Если

доход распределен по годам равномерно, то

![]() , где

IC – инвестиция

первоначальная

, где

IC – инвестиция

первоначальная

Pt – годовой доход.

* Если доход распределен не равномерно по годам, то срок окупаемости рассчитывается прямым расчетом числа лет, в течении которых инвестиция будут погашена кумулятивным доходом.

Недостатки:

![]() не

учитывает влияние доходов последних периодов;

не

учитывает влияние доходов последних периодов;

![]() не

делает различия между проектами с одинаковой суммой кумулятивных доходов,

но различным распределениям их по годам.

не

делает различия между проектами с одинаковой суммой кумулятивных доходов,

но различным распределениям их по годам.

Целесообразно применять:

![]() если

руководство предприятия в большей степени интересует проблемы ликвидности, а не

прибыльности;

если

руководство предприятия в большей степени интересует проблемы ликвидности, а не

прибыльности;

![]() Если инвестиции

связаны с высокой степенью риска (чем короче срок, тем меньше риск).

Если инвестиции

связаны с высокой степенью риска (чем короче срок, тем меньше риск).

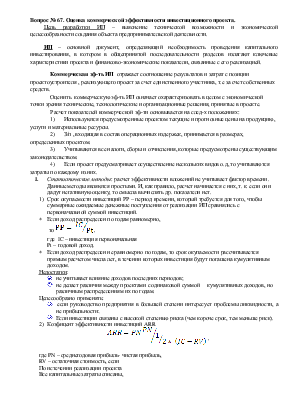

2) Коэфицент эффективности инвестиций ARR

, где PN – среднегодовая

прибыль- чистая прибыль,

, где PN – среднегодовая

прибыль- чистая прибыль,

RV – остаточная стоимость, если

По истечении реализации проекта

Все капитальные затраты списаны, то RV = 0 в инвестициях

Определяет долю прибыли в инвестициях.

II. Динамические методы основаны преимущественно на дисконтировании.

Применения дисконтирования позволяет отразить основополагающий принцип «завтрашние деньги дешевле сегодняшних» и учесть тем самым возможность, альтернативных вложений по ставке дисконта.

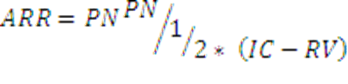

1) Чистая приведенная стоимость NPV –

, где

r - требуемая

минимальная ставка доходности

, где

r - требуемая

минимальная ставка доходности

t - номер периода.

Если

NPV ![]() 0, то проект следует принять;

0, то проект следует принять;

NPV ![]() 0, то проект следует отвергнуть;

0, то проект следует отвергнуть;

NPV ![]() 0, то проект не прибыльный, не убыточный.

0, то проект не прибыльный, не убыточный.

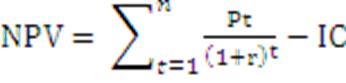

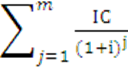

Если проект предполагает не разовую инвестицию, а в течении m-лет, то формула будет иметь вид:

NPV=  –

–  , где

I –

прогнозируемый средний уровень инфляции.

, где

I –

прогнозируемый средний уровень инфляции.

Область применения NPV:

1. Определяет экономическую эффективность проекта

2. На его основе рассчитывается ряд дополнительных показателей

3. Возможно использовать ставку дисконтирования, дифференцирования по годам.

Условия применения NPV:

1. Объем денежных потоков в рамках ИП должен быть оценён для всего

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.