коэффициенты дисконтирования, и затем определить чистую текущую стоимость (NPV). При вычислении чистого потока необходимо учесть налог на прибыль в размере 35%.

Табл. 3.4

|

Год |

Инвестиции I, $ |

Чистый денежный поток года без учета налогов, $ |

Чистый денежный поток года с учетом налогов, CFn, $ |

Коэффициент дисконтирования |

CF-I, $ |

|

1 |

965595 |

1513188 |

1120880 |

0.847 |

-16213 |

|

2 |

- |

1513188 |

1120880 |

0.718 |

805000 |

|

3 |

- |

1513188 |

1120880 |

0.608 |

682202 |

|

4 |

- |

1513188 |

1120880 |

0.516 |

578137 |

|

5 |

- |

1658030 |

1228170 |

0.437 |

536840 |

|

- |

NPV |

2585960 |

Из этой таблицы видно, что NPV многократно превышает все инвестиционные затраты на проект, поэтому внутренняя норма рентабельности IRR должна быть высока. Срок окупаемости данного проекта чуть больше года (приблизительно 13 месяцев).

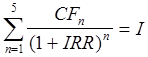

IRR можно рассчитать методом последовательных итераций по формуле 3.4, учтя то, что все инвестиции осуществляются в начале первого года:

.

(3.5)

.

(3.5)

Сосчитав несколько раз данный ряд при разных значениях IRR, определяем, что при таких данных IRR будет равна 2.11 или 211% годовых, что является очень хорошим показателем привлекательности данного проекта для вложения в него средств.

3.3. Влияние изменения различных факторов на эффективность проекта

Целью анализа чувствительности инвестиционного проекта является определение степени влияния варьируемых факторов на финансовый результат проекта. Наиболее распространенный метод, используемый при проведение анализа чувствительности - имитационное моделирование В качестве интегральных показателей, характеризующих финансовый результат ïðîåêòà обычно используются дисконтные показатели эффективности инвестиций.

В процессе анализа чувствительности варьируется в определенном диапазоне значение одного из выбранных факторов, при фиксированных значениях остальных и определяется зависимость интегральных показателей эффективности от этих изменений.

В общем плане, факторы, варьируемые в процессе анализа чувствительности, можно разделить на две основные группы: факторы, влияющие на объем поступлений и факторы, влияющие на объем затрат.

В классическом случае в качестве варьируемых факторов принимаются следующие:

- показатели инфляции;

- физический объем продаж как следствие емкости рынка, доли предприятия на рынке, потенциал роста рыночного спроса;

- торговая цена и тенденции ее изменения;

- переменные издержки и тенденции их изменения;

- постоянные издержки и тенденции их изменения;

- требуемый объем инвестиций;

- стоимость привлекаемого капитала в зависимости от условий и источников его формирования,

Эти факторы можно отнести к разряду непосредственно влияющих на объемы поступлений и затраты.

Однако, кроме факторов прямого действия, имеются факторы, которые можно условно назвать косвенными. К их числу можно отнести факторы времени. Факторы времени имеют разнонаправленное действие на финансовый результат проекта. В качестве факторов, оказывающих негативное влияние, следует отметить следующие:

- длительность технологического цикла изготовления продукта или услуги;

- время, затрачиваемое на реализацию готовой продукции;

- время задержки платежей.

Среди позитивных факторов времени можно назвать такие, как:

- задержка оплаты за поставленное сырье, материалы и комплектующие изделия;

- период времени поставки продукции с момента получения авансового платежа при реализации продукции или услуг на условиях предоплаты.

Следующей группой факторов, оказывающих значительное влияние на финансовый результат проекта и используемых в качестве варьируемых параметров в анализе чувствительности инвестиционных проектов, являются формирование запасов и управление

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.