План

2. Краткое описание раздела "Анализ проекта".

3. Показатели эффективности инвестиций. Модули "Финансовые показатели" и "Эффективность инвестиций".

4. Модули "Доходы участников" и "Доходы подразделений".

5. Анализ чувствительности проекта. Модули "Анализ чувствительности" и "Анализ безубыточности".

6. Контрольные вопросы.

1. Краткое описание раздела "Анализ проекта"

Анализ сформированного проекта осуществляется на базе полученных расчетов основных показателей. Раздел "Анализ проекта" содержит 8 модулей (рис. 6.1.).

Рис. 6.1. Раздел "Анализ проекта"

1. Финансовые показатели.

2. Эффективность инвестиций.

3. Доходы участников.

4. Анализ чувствительности.

5. Анализ безубыточности.

6. Монте-Карло.

7. Разнесение издержек.

8. Доходы подразделений.

2. Показатели эффективности инвестиций. Модули "Финансовые показатели" и "Эффективность инвестиций"

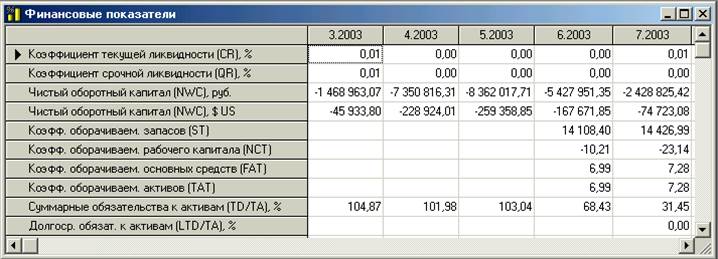

Модуль "Финансовые показатели" открывает таблицу с данными, относящимися к разрабатываемому проекту. Левое поле таблицы содержит перечень основных финансовых показателей, а правое – числовые значения на период (рис. 6.2.).

На базе введенных на этапе моделирования пользователем данных программа просчитывает основные финансовые показатели и сводит в общую таблицу. Представленная таблица дает основания для анализа (рис.6.2.).

Рис. 6.2. Окно с таблицей "Финансовые показатели"

Все показатели сгруппированы и сведены в таблицу 6.1.

Таблица 6.1.

Финансовые показатели

|

Коэффициенты ликвидности: Эти показатели характеризуют способность компании удовлетворять претензии держателей краткосрочных долговых обязательств. |

|

|

Коэффициент текущей ликвидности, в %. |

Согласно с международной практикой, значения коэффициента ликвидности должны находиться в пределах от 1 до 2 (иногда до 3). Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов. |

Продолжение таблицы 6.1.

|

Коэффициент срочной ликвидности, в %. |

Его значение должно быть также более 1. Однако из российских источников известно, что оптимальное значение этого коэффициента в России составляет 0.7 – 0.8. |

|

Чистый оборотный капитал, в денежных единицах. |

Необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Оптимальная сумма чистого оборотного капитала зависит от особенностей деятельности компании, в частности от ее масштабов, объемов реализации, скорости оборачиваемости материальных запасов и дебиторской задолженности. Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия. Например: выпуск акций или получение кредитов сверх реальной потребности. |

|

Коэффициенты деловой активности: Позволяют проанализировать эффективность использования средств. |

|

|

Коэффициент оборачиваемости материально-производственных запасов, раз. |

Отражает скорость реализации запасов. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной группе активов. Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. |

|

Коэффициент оборачиваемости дебиторской задолженности, дней. |

Показывает среднее число дней, требуемое для взыскания задолженности. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а следовательно, повышается ликвидность оборотных средств предприятия. Высокое значение коэффициента может свидетельствовать о трудностях со взысканием средств по счетам дебиторов. |

Продолжение таблицы 6.1.

|

Коэффициент оборачиваемости кредиторской задолженности, дней. |

Этот показатель представляет собой среднее количество дней, которое требуется компании для оплаты ее счетов. Чем меньше дней, тем больше внутренних средств используется для финансирования потребностей компании в оборотном капитале. И наоборот, чем больше дней, тем в большей степени для финансирования бизнеса используется кредиторская задолженность. Лучше всего, когда эти две крайности сочетаются. В идеальном случае предприятию желательно взыскивать задолженность по счетам дебиторов до того, как нужно выплачивать долги кредиторам. Большое количество дней может говорить о недостаточном количестве денежных средств для удовлетворения текущих потребностей из-за сокращения объема продаж, увеличения затрат или роста потребности в оборотном капитале. |

|

Коэффициент оборачиваемости рабочего капитала, раз. |

Показывает, насколько эффективно компания использует инвестиции в оборотный капитал и как это влияет на рост продаж. Чем выше значение этого коэффициента, тем более эффективно используется предприятием чистый оборотный капитал. |

|

Коэффициент оборачиваемости основных средств, раз. |

Фондоотдача. Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств. Чем выше значение коэффициента, тем более эффективно предприятие использует основные средства. Низкий уровень фондоотдачи свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений. Однако значения данного коэффициента сильно отличаются друг от друга в различных отраслях. Также значение данного коэффициента сильно зависит от способов начисления амортизации и практики оценки стоимости активов. Таким образом, может сложиться ситуация, что показатель оборачиваемости основных средств будет выше на предприятии, которое имеет изношенные основные средства. |

Продолжение таблицы 6.1.

|

Показатели структуры капитала (коэффициенты платежеспособности): Платежеспособность предприятия – это прежде всего способность предприятия отвечать по долгосрочным обязательствам без ликвидации долгосрочных активов. Платежеспособные компании обычно наилучшим образом защищены от банкротства. Для оценки платежеспособности используются следующие отношения. |

|

|

Сумма обязательств к активам, в %. |

Демонстрирует, какая доля активов финансируется за счет заемных средств независимо от источника. |

|

Долгосрочные обязательства к активам, в %. |

Демонстрирует, какая доля активов предприятия финансируется за счет долгосрочных займов. |

|

Долгосрочные обязательства к внеоборотным активам, в %. |

Демонстрирует, какая доля основных средств финансируется за счет долгосрочных займов. |

|

Коэффициент финансовой независимости, в %. |

Характеризует зависимость фирмы от внешних займов. Чем выше значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности. Высокое значение коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств. Интерпретация этого показателя зависит от многих факторов: средний уровень этого коэффициента в других отраслях, доступ компании к дополнительным долговым источникам финансирования. |

|

Коэффициент покрытия процентов или коэффициент рентабельности кредиторов, раз. |

Характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и демонстрирует, сколько раз в течение отчетного периода компания заработала средств для выплаты процентов по займам. Этот показатель также позволяет определить допустимый уровень снижения прибыли, используемой для выплаты процентов. |

|

Коэффициенты рентабельности: Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании. |

|

|

Коэффициент рентабельности валовой прибыли, в %. |

Демонстрирует долю валовой прибыли в объеме продаж предприятия. |

Продолжение таблицы 6.1.

|

Коэффициент рентабельности операционной прибыли, в %. |

Демонстрирует долю операционной прибыли в объеме продаж. |

|

Коэффициент рентабельности чистой прибыли, в %. |

Демонстрирует долю чистой прибыли в объеме продаж. |

|

Рентабельность оборотных активов, в %. |

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства. |

|

Рентабельность внеоборотных активов, в %. |

Демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства. |

|

Коэффициент рентабельности активов (рентабельность инвестиций), в %. |

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности. |

|

Рентабельность собственного капитала, в %. |

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании. |

|

Инвестиционные коэффициенты: Показатели, характеризующие стоимость и доходность акций предприятия. |

|

Окончание таблицы 6.1.

|

Прибыль на акцию, в денежных единицах. |

Показывает какая доля чистой прибыли приходится на одну обыкновенную акцию в обращении. Акции в обращении определяются как разница между общим числом выпущенных обыкновенных акций и собственными акциями в портфеле. Если в структуре капитала компании имеются привилегированные акции, из чистой прибыли предварительно должна быть вычтена сумма дивидендов, выплаченных по привилегированным акциям. Необходимо отметить, что этот показатель является одним из наиболее важных показателей, влияющих на рыночную стоимость акций компании. |

|

Дивиденды на акцию, в денежных единицах. |

Показывает сумму дивидендов, распределяемую на каждую обыкновенную акцию. |

|

Коэффициент покрытия дивидендов, раз. |

Демонстрирует возможности предприятия выплачивать дивиденды из прибыли. Показывает, сколько раз могут быть выплачены дивиденды из чистой прибыли предприятия. |

|

Сумма активов на акцию, в денежных единицах. |

Показывает, какой долей активов предприятия владеет держатель одной обыкновенной акции. |

|

Соотношение цены акции и прибыли, раз. |

Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Значение рыночной стоимости обыкновенной акции рассчитывается автоматически или вводится пользователем. |

Оценка экономической эффективности инвестиций является одним из наиболее ответственных этапов предынвестиционных исследований. Она включает расчет и оценку показателей. Программа позволяет произвести автоматический просчет проекта, но основной анализ ложится на плечи пользователя.

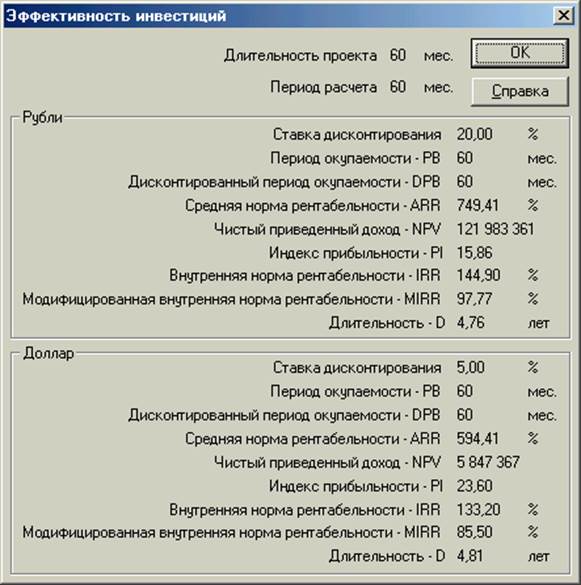

Модуль "Эффективность инвестиций" дает возможность просмотреть данные по основным показателям инвестиционного портфеля (рис. 6.3.).

Рис. 6.3. Окно модуля "Эффективность инвестиций"

Таблица 6.2.

Показатели эффективности

|

Период окупаемости |

Период окупаемости - это время, требуемое для покрытия начальных инвестиций за счет чистого денежного потока, генерируемого инвестиционным проектом. Для того, чтобы проект мог быть принят, необходимо, чтобы срок окупаемости был меньше длительности проекта. |

|

Дисконтированный период окупаемости |

Дисконтированный период окупаемости рассчитывается аналогично простому периоду окупаемости, однако при суммировании чистого денежного потока производится его дисконтирование. |

|

Средняя норма рентабельности |

Средняя норма рентабельности представляет доходность проекта как отношение между среднегодовыми поступлениями от его реализаций и величиной начальных инвестиций. |

|

Чистый приведенный доход |

Представляет собой разность дисконтированных на один момент времени (обычно на год начала реализации проекта) показателей доходов и расходов (капитальных вложений). Потоки доходов и капитальных вложений обычно представляются в виде единого потока – чистого потока платежей, равного разности текущих доходов и расходов. Ориентиром при установлении нормы дисконтирования является ставка банковского процента или доходность вложений средств в ценные бумаги. |

|

Внутренняя норма рентабельности (IRR) |

Проект считается приемлемым, если рассчитанное значение IRR не ниже требуемой нормы рентабельности. Значение требуемой нормы рентабельности определяется инвестиционной политикой компании. |

|

Модифицированная внутренняя норма рентабельности (MIRR) |

Для того, чтобы дать определение модифицированной внутренней нормы рентабельности, рассмотрим сначала понятие будущей стоимости проекта. Будущая стоимость проекта - стоимость поступлений, полученных от реализации проекта, отнесенная к концу проекта с использованием нормы рентабельности реинвестиций. Норма рентабельности реинвестиций в данном случае означает доход, который может быть получен при реинвестировании поступлений от проекта. MIRR - модифицированная внутренняя норма рентабельности (месячная). Для расчета показателя, связанного с реализацией проекта, платежи приводятся к началу проекта с использованием ставки дисконтирования, основанной на стоимости привлеченного капитала (ставка финансирования или требуемая норма рентабельности инвестиций), а поступления от проекта приводятся к его окончанию с использованием ставки дисконтирования, основанной на возможных доходах от реинвестиции этих средств (норма рентабельности реинвестиций). После этого модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, уравнивающая две этих величины (приведенные выплаты и поступления). |

Окончание таблицы 6.2.

|

Длительность |

Длительность - показатель, характеризующий величину чистого денежного потока, создаваемого проектом. Его можно интерпретировать как средний период времени до момента, когда проект начнет давать прибыль. |

Задания для самостоятельной работы

1. Проанализируйте полученные данные о финансовых показателях проекта.

2. Какие ошибки могли быть допущены при вводе исходных данных?

3. Проанализируйте эффективность инвестиционных вложений в проект "Создание Киноцентра".

4. Измените исходные данные таким образом, чтобы инвестиции в проект были выгодными, а проект безубыточным и быстроокупаемым.

3. Модули "Доходы участников" и "Доходы подразделений"

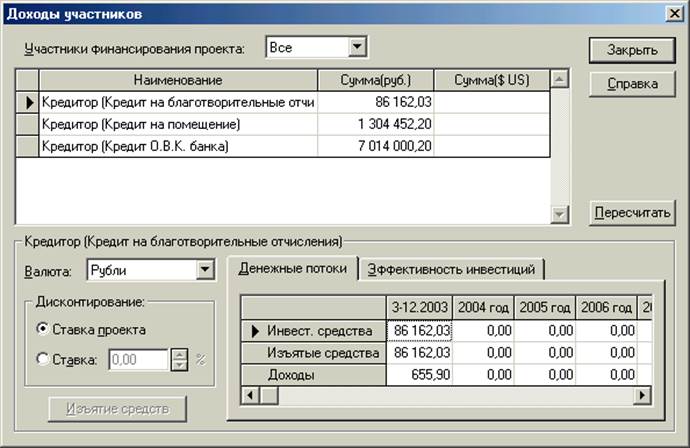

Для акционеров и кредиторов компании, эффективность проекта определяется соотношением вложенных ими средств и полученных доходов. Анализ доходов участников финансирования проекта выполняется в диалоге "Доходы участников" раздела "Анализ проекта" (рис. 6.4.).

Рис. 6.4. Диалоговое окно "Доходы участников"

В верхней части диалога помещается таблица, содержащая список участников финансирования проекта с указанием внесенных ими сумм денежных средств в первой и второй валютах проекта. Состав участников, представленных в таблице, определяется содержанием поля в верхней части диалога, с помощью которого можно выделить акционеров, кредиторов или всех участников финансирования проекта.

Отражаемые в этой таблицы данные об участниках финансирования, вводятся в диалогах: "Стартовый баланс" раздела "Компания" (вкладки

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.