Наиболее часто встречающимися количественными методами анализа рисков являются: точка безубыточности, анализ чувствительности, метод сценариев, правило рычага, метод экспертных оценок и дерево решений.

Для контрольной работы опустим этап качественного анализа, являющийся очень объемным и трудоемким. Сразу зададим некоторые ограничения. 1. Организация-новатор не располагает необходимой производственной базой для выпуска продукта в больших объемах. 2. При появлении серьезного конкурента не выдержит конкурентной борьбы.

Стратегия интегратора. Для оценки данной стратегии воспользуемся методом точки безубыточности и правилом рычага.

Анализ безубыточности предполагает расчет и анализ объема реализации, необходимого для возмещения всех издержек. Точка безубыточности – это критический объем реализации продукта, при котором совокупные доходы равны сумме всех издержек. Точка безубыточности К0 определяется равенством совокупных доходов (Д) и совокупных расходов (Р):

Д = Р или К0* Р1 = Рпост + К0* Рпер , где

Р1 – цена единицы продукции;

К – количество единиц продукции;

Рпост – постоянные издержки, которые в релевантном диапазоне не изменяются при изменении объема производства;

Р = Рпост + К * Рпер – совокупные расходы, состоящие из постоянных издержек Рпост и переменных издержек, изменяющихся прямо пропорционально объему производства;

Рпер – переменные издержки на единицу продукции;

Д = К * Р1 – совокупные доходы.

Учитывая выше приведенные обозначения, точка безубыточности К0 определяется

К0 = Рпост/(Р1 – Рпер), ед. ( 1 ).

Чем ниже точка безубыточности, тем устойчивее проект. И из нескольких проектов предпочтение имеет тот, у которого ниже точка безубыточности. Формула ( 1 ) является исходной, но в практических расчетах удобнее пользоваться при расчетах точки безубыточности следующими соотношениями:

Если суммарные переменные издержки и выручка (доходы) связаны через постоянный коэффициент С при помощи соотношения

К * Рпер = С * К * Р1 и упростив это выражение Рпер = С * Р1 , то формула для точки безубыточности приобретает вид

К0 = Рпост/ ( Р1 * (1 – С)) ( 2 ).

Запасом финансовой прочности (ʌД) называют величину, выраженную в денежных единицах, которая показывает превышение предполагаемого количества продаж над точкой безубыточности

ʌД = Кпрог *Р1 – К0 * Р1 ( 3 ).

Дополнительно к показателю запас финансовой прочности рассчитывается индекс безопасности Iбез

Iбез = ʌД/ Дпрог = ʌД/ (Кпрог * Р1) ( 4 ).

Правило рычага. Метод рычага позволяет определять возможные риски по предполагаемому (прогнозируемому) изменению объема продаж и используется на этапе коммерциализации инновации ( на этапе эксплуатации). Рычагом называется чувствительность дохода предприятия к изменениям объема продаж. Доход предприятия может измеряться как до, так и после уплаты налогов (это синоним прибыли). Различают три вида операционных рычагов: оборотный, финансовый и комбинированный. Следует заметить, что в методиках анализа, пришедших с рыночными отношениями в практику отечественного анализа, не совпадают названия некоторых экономических величин (например, доход – прибыль). В контрольной работе ограничимся расчетом только оборотного рычага. Оборотный рычаг показывает, насколько процентов изменится доход до уплаты налогов и процентов (это известный нам показатель – прибыль от продаж), если объем продаж изменится на 1%. Доход до уплаты налогов и процентов (Е) вычисляется по формуле

Е = Д – Ррост – К * Рпер (5).

Оборотный рычаг (L) – это отношение процентного дохода до уплаты налогов и процентов к процентному изменению объема продаж. Преобразованная формула выглядит так

L = Д * (1 – С)/(Д * (1 – С) – Рпост) (6) или

L = маржа на продажах/доход до уплаты налогов и процентов, где

Д * (1 – С) – маржа на продажах (постоянные издержки + прибыль).

Использование совместно двух этих методов позволяет упростить расчеты при анализе рисков инновационных проектов. Так, запас финансовой прочности можно определить из выражения

ʌД = Д/ L (7), а индекс безопасности

Iбез = 1/L (8), удаленность объема продаж от точки безубыточности (Д/Р0) может быть получена из выражения:

Д/Р0 = L/ (L – 1) (9), где

Р0 – точка безубыточности в денежном измерении (Р0 = К0 * Р1; Д = К * Р1).

Пример расчета.

Маркетинговый анализ рынка показал, что организация-новатор (А) промедлила с выходом на рынок с инновационным продуктом. Поэтому есть опасения, что одновременно на рынок может быть выпущен основным конкурентом (В) продукт-аналог. Необходимо определить риски, связанные с самостоятельной коммерциализацией продукта. Для простоты изложения введем некоторые упрощения, например, одинаковая цена на продукты, прогнозируемый объем продаж. Исходные данные приведены в таблице 1.

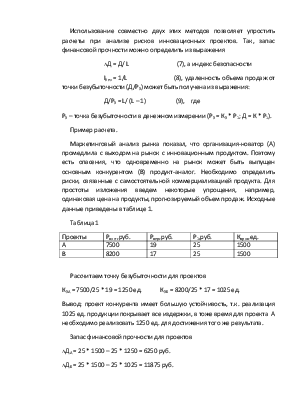

Таблица 1

|

Проекты |

Рпост,руб. |

Рпер,руб. |

Р1,руб. |

Кпрог,ед. |

|

А |

7500 |

19 |

25 |

1500 |

|

В |

8200 |

17 |

25 |

1500 |

Рассчитаем точку безубыточности для проектов

К0А = 7500/25 * 19 = 1250 ед. К0В = 8200/25 * 17 = 1025 ед.

Вывод: проект конкурента имеет большую устойчивость, т.к. реализация 1025 ед. продукции покрывает все издержки, в тоже время для проекта А необходимо реализовать 1250 ед. для достижения того же результата.

Запас финансовой прочности для проектов

ʌДА = 25 * 1500 – 25 * 1250 = 6250 руб.

ʌДВ = 25 * 1500 – 25 * 1025 = 11875 руб.

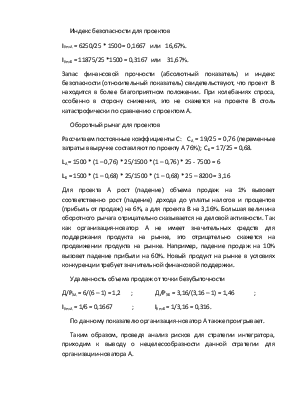

Индекс безопасности для проектов

IбезА = 6250/25 * 1500 = 0,1667 или 16,67%.

IбезВ = 11875/25 *1500 = 0,3167 или 31,67%.

Запас финансовой прочности (абсолютный показатель) и индекс безопасности (относительный показатель) свидетельствуют, что проект В находится в более благоприятном положении. При колебаниях спроса, особенно в сторону снижения, это не скажется на проекте В столь катастрофически по сравнению с проектом А.

Оборотный рычаг для проектов

Рассчитаем постоянные коэффициенты С: СА = 19/25 = 0,76 (переменные затраты в выручке составляют по проекту А 76%); СВ = 17/25 = 0,68.

LА = 1500 * (1 – 0,76) * 25/1500 * (1 – 0,76) * 25 - 7500 = 6

LВ = 1500 * (1 – 0,68) * 25/1500 * (1 – 0,68) * 25 – 8200 = 3,16

Для проекта А рост (падение) объема продаж на 1% вызовет соответственно рост (падение) дохода до уплаты налогов и процентов (прибыль от продаж) на 6%, а для проекта В на 3,16%. Большая величина оборотного рычага отрицательно сказывается

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.