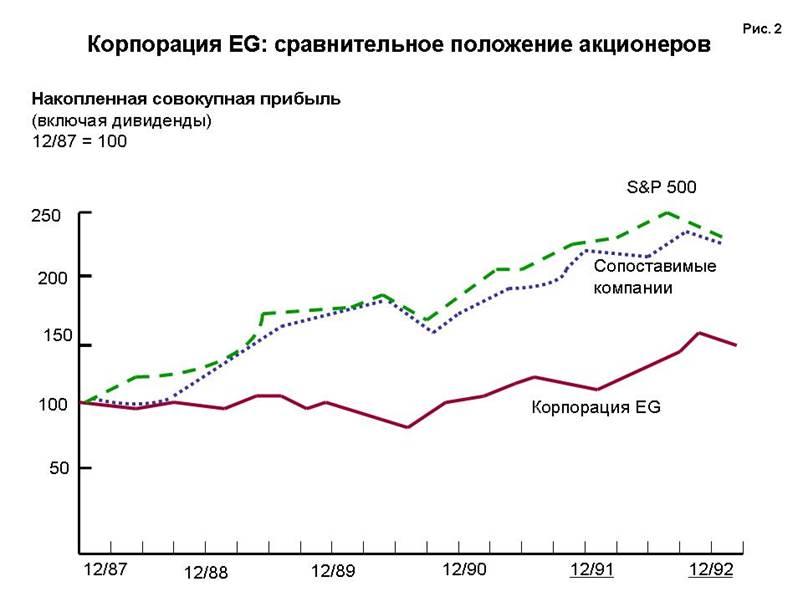

Ральф заметил, что вскоре после каждого такого приобретения цена акций EG падала в сравнении с общерыночной, а также с курсом акций аналогичных компаний. Фактически, когда инициативная группа подсчитала влияние этих курсовых падений на общую стоимость EG, она обнаружила, что общая стоимость корпорации в долларовом выражении уменьшилась примерно на величину премий к рыночной цене, которые EG заплатила за свои поглощения. По всей видимости, фондовый рынок не поверил в то, что EG сумеет повысить стоимость приобретенных предприятий. Он расценил эти премии, выплаченные EG в процессе поглощений, просто как неблагоприятный переход стоимости от ее инвесторов к акционерам поглощенных компаний.

Ральф решил, что в этом есть определенная логика. Поскольку EG фактически ничего не сделала для этих компаний после того, как они были куплены, нет никаких оснований оценивать их выше, чем до поглощения. Похоже, не имел особого значения и тот факт, что эти сделки были тщательно структурированы и финансировались отчасти за счет заемных средств, чтобы избежать снижения прибыли на акцию EG. Рынок не поддался на эти уловки.

Анализируя далее финансовые результаты каждого подразделения EG, группа заметила, что на протяжении последних пяти лет Consumerco обеспечивала высокую, стабильную рентабельность вложенного капитала (35 % и выше). Однако прибыли компании росли лишь вровень с темпами инфляции. Тем временем подразделение Woodco демонстрировало устойчивое снижение рентабельности. Напротив, прибыли от бизнеса Foodco росли, хотя рентабельность инвестиций оставалась низкой ввиду того, что рестораны требовали крупных капиталовложений. Все эти вместе взятые факторы удерживали общую рентабельность капитала EG на весьма низком уровне и препятствовали росту прибыли.

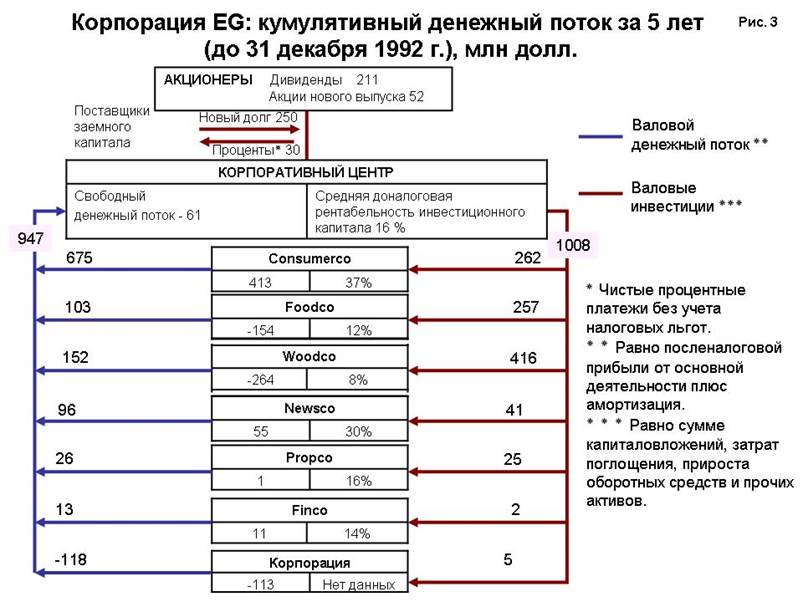

Особенно заинтересовало Ральфа одно исследование инвестиций, представленное в виде карты денежных потоков EG, построенной на информации за последние 5 лет (см. рис. 3). На ней видно, что EG создавала значительный по величине дискреционный, или свободный, денежный поток в бизнесе Consumerco, большую часть которого поглощали Woodco и Foodco, и лишь сравнительно малая часть реинвестировалась в Consumerco. Более того, очень мало денежных средств поступало назад к акционерам EG. Фактически на протяжении последних пяти лет EG приходилось занимать деньги, чтобы выплачивать дивиденды акционерам. Поскольку, по убеждению Ральфа, источником стоимости для акционеров служит прибыль от денежных потоков, которые удается создавать EG, он еще больше укрепился во мнении, что EG «высасывала» денежные средства из Consumerco и реинвестировала их в предприятия, не способные обеспечить надлежащую отдачу акционерам.

Для того чтобы окончательно удостовериться в своих выводах и понять, насколько они соотносятся с той оценкой EG, которую дает фондовый рынок, Ральф потратил целый день на чтение всех отчетов о его компании, написанных за последнее время специалистами по анализу ценных бумаг. Затем он посетил нескольких ведущих аналитиков, наблюдавших за акциями EG, чтобы узнать их мнение об истинном положении компании. Он был удивлен тем, как благосклонно к нему отнеслись. По всей видимости, прежний исполнительный директор не особенно жаловал специалистов по анализу ценных бумаг. Он ни разу не встречался с ними один на один, чтобы понять их точку зрения. Когда же он все-таки встречался с ними, то лишь затем, чтобы сказать

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.