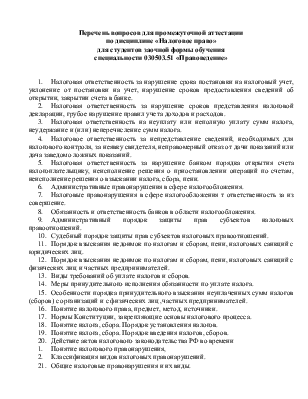

Налоговая ответственность за нарушение сроков представления налоговой декларации, грубое нарушение правил учета доходов и расходов.

3. Налоговая ответственность на неуплату или неполную уплату сумм налога, неудержание и (или) неперечисление сумм налога.

4. Налоговое ответственность за непредставление сведений, необходимых для налогового контроля, за неявку свидетеля, неправомерный отказ от дачи показаний или дача заведомо ложных показаний.

5. Налоговая ответственность за нарушение банком порядка открытия счета налогоплательщику, неисполнение решения о приостановлении операций по счетам, неисполнение решения о взыскании налога, сбора, пени.

6. Административные правонарушения в сфере налогообложения.

7. Налоговые правонарушения в сфере налогообложения т ответственность за из совершение.

8. Обязанность и ответственность банков в области налогообложения.

9. Административный порядок защиты прав субъектов налоговых правоотношений.

10. Судебный порядок защиты прав субъектов налоговых правоотношений.

11. Порядок взыскания недоимок по налогам и сборам, пени, налоговых санкций с юридических лиц.

12. Порядок взыскания недоимок по налогам и сборам, пени, налоговых санкций с физических лиц и частных предпринимателей.

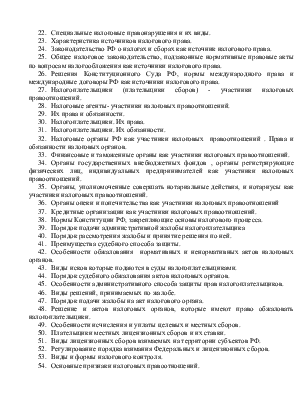

13. Виды требований об уплате налогов и сборов.

14. Меры принудительного исполнения обязанности по уплате налога.

15. Особенности порядка принудительного взыскания неуплаченных сумм налогов (сборов) с организаций и с физических лиц ,частных предпринимателей.

16. Понятие налогового права, предмет, метод, источники.

17. Нормы Конституции, закрепляющие основы налогового процесса.

18. Понятие налога, сбора. Порядок установления налогов.

19. Понятие налога, сбора. Порядок введения налогов, сборов.

20. Действие актов налогового законодательства РФ во времени

1. Понятие налогового правонарушения,

2. Классификация видов налоговых правонарушений.

21. Общие налоговые правонарушения и их виды.

22. Специальные налоговые правонарушения и их виды.

23. Характеристика источников налогового права.

24. Законодательство РФ о налогах и сборах как источник налогового права.

25. Общее налоговое законодательство, подзаконные нормативные правовые акты по вопросам налогообложения как источники налогового права.

26. Решения Конституционного Суда РФ, нормы международного права и международные договоры РФ как источники налогового права.

27. Налогоплательщики (плательщики сборов) - участники налоговых правоотношений.

28. Налоговые агенты- участники налоговых правоотношений.

29. Их права и обязанности.

30. Налогоплательщики. Их права.

31. Налогоплательщики. Их обязанности.

32. Налоговые органы РФ как участники налоговых правоотношений . Права и обязанности налоговых органов.

33. Финансовые и таможенные органы как участники налоговых правоотношений.

34. Органы государственных внебюджетных фондов , органы регистрирующие физических лиц, индивидуальных предпринимателей как участники налоговых правоотношений.

35. Органы, уполномоченные совершать нотариальные действия, и нотариусы как участники налоговых правоотношений.

36. Органы опеки и попечительства как участники налоговых правоотношений

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.