![]() - ставка таможенной пошлины, установленная в евро за единицу товара

(массу, объем, штуку);

- ставка таможенной пошлины, установленная в евро за единицу товара

(массу, объем, штуку);

![]() - официальный обменный курс евро, действующий на день принятия

таможенной декларации.

- официальный обменный курс евро, действующий на день принятия

таможенной декларации.

Курс евро на момент расчетов составил 42,1841 р., тогда таможенная пошлина составит:

ТП = 700 * 0,15 * 42,1841 = 4 429,33 р.

3. На данном этапе следует выбрать сумму, которая будет определять объем обязательств перед бюджетом по уплате таможенной пошлины. Поскольку выбирается наибольшая сумма, то ее размер составит 123 801,21 р.

Рассчитаем сумму НДС. С учетом того, что товар помещается под таможенный режим выпуска для внутреннего потребления, для расчета суммы НДС будет использована формула (1.4), согласно ТН ВЭД ввозимый товар облагается ставкой НДС в размере 18%.

Расчет сумы НДС будет производиться по следующей формуле:

НДСвп = ((ТС + ТП) * СНДС,%) / 100 (1.4)

Обязательства по уплате НДСвп возлагается на всех импортеров, в том числе и на тех, которые применяют специальные налоговые режимы, и, следовательно, не являются плательщиками НДС по операциям реализации товаров на территории РФ.

Тогда сумма НДС составит:

НДС = ((825 341,40 + 123 801,21) * 18) / 100 = 170 845,67 р.

Сбор за таможенное оформление уплачивает декларант или таможенный брокер при осуществлении таможенного оформления, ставка сбора соразмерна стоимости затрат, понесенных таможенным органом. Освобождение от уплаты сбора происходит при осуществлении ввоза товара в течение одной недели в адрес одного получателя, таможенная стоимость которого меньше 5 000 р. Или если товары перемещаются физическими лицами в некоммерческих целях без уплаты пошлины.

В соответствии с порядком, действующим в настоящее время, размер ставки сбора за таможенное оформление товаров, перемещаемых в коммерческих целях, зависит от суммы их таможенной стоимости.

Таблица 4 – Порядок определения ставок за таможенное оформление коммерческих грузов.

|

Таможенная стоимость товара, р. |

Ставка сбора, р. |

|

Не превышает 200 000 |

500 |

|

От 200 000,01 до 450 000 |

1 000 |

|

От 450 000,01 до 1 200 000 |

2 000 |

|

От 1 200 000,01 до 2 500 000 |

5 500 |

|

От 2 500 000,01 до 5 000 000 |

7 500 |

|

От 5 000 000,01 до 10 000 000 |

20 000 |

|

От 10 000 000,01 до 30 000 000 |

50 000 |

|

Более 30 000 000 |

100 000 |

Поскольку таможенная стоимость ввозимого товара составила 825 341,40р., что относит его в интервал от 450 000,01р. до 1 200 000 р., то ставка сбора за таможенное оформление составит 2 000 р.

Определим общую сумму таможенных платежей, которая составит:

∑общ = ТП + НДС + Сбор (1.5)

∑общ = 123 801,21 + 170 845,67 + 2 000=296 646,88 р.

Моделирование последствий изменения таможенной стоимости ввозимого товара.

Целью моделирования является определение критических уровней таможенной стоимости, достижение которых будет приводить к скачкообразному изменению сумм подлежащих уплате таможенных платежей.

Для целей моделирования составим выражение следующего вида:

ТСкр * Спа / 100 = Q * Спс * Коб (1.6)

где ТСкр – критический уровень таможенной стоимости;

Спа – адвалорная ставка, %;

Q – количество товара, кг;

Спс – специфическая ставка, евро;

Коб – обменный курс евро к рублю.

После решения этого уравнения будет получено такое значение таможенной стоимости, при достижении которой произойдет изменение ставки таможенной пошлины.

ТСкр * 15 / 100 = 10 000 * 0,15 * 42,1841

ТСкр * 0,15 = 63 276,15

ТСкр = 421 841 р.

Далее необходимо задать направление последующего изменения таможенной стоимости. Поскольку таможенная пошлина рассчитывалась по комбинированной ставке, значение таможенной стоимости необходимо взять на 2 шага выше критического уровня таможенной стоимости и на 2 шага ниже.

Результаты расчетов представлены в таблице 5.

Таблица 5 – Оценка влияния таможенной стоимости на общую сумму таможенных платежей.

|

Таможенная стоимость, р. |

Таможенная пошлина, р. |

НДС, р |

Сбор за таможенное оформление, р. |

Общая сумма таможенных платежей, р. |

Прирост изменения общей суммы таможенных платежей, %. |

|

621 841,00 |

93 276,15 |

128 721,09 |

2 000,00 |

845 838,24 |

|

|

521 841,00 |

78 276,15 |

108 021,09 |

2 000,00 |

710 138,24 |

|

|

421 841,00 |

63 276,15 |

87 321,09 |

1 000,00 |

573 438,24 |

|

|

321 841,00 |

48 276,15 |

66 621,09 |

1 000,00 |

437 738,24 |

|

|

221 841,00 |

33 276,15 |

45 921,09 |

1 000,00 |

302 038,24 |

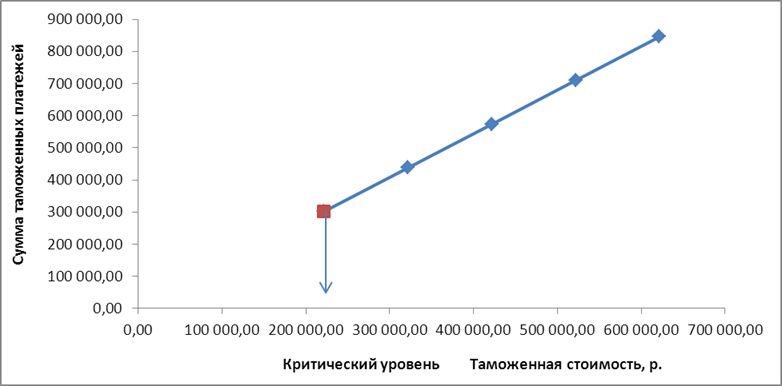

С целью более наглядной иллюстрации полученных результатов необходимо построить график, демонстрирующий зависимость общей суммы таможенных платежей от уровня таможенной стоимости (рис. 1).

Рис. 1 – Последствия изменений уровня таможенной стоимости.

Таким образом, по итогам Таблицы 5 - Оценка влияния таможенной стоимости на общую сумму таможенных платежей, видно, что достижение критического уровня таможенной стоимости приводит к скачкообразному изменению сумм подлежащих уплате таможенных платежей, что наглядно продемонстрировано на графике.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.