Вариант 3

На таможенную территорию РФ участником ВЭД ввозится товар:

корнишоны, консервированные с добавлением уксуса, в банках массой 400 г., под таможенный режим выпуска для внутреннего потребления.

Количество ввозимого товара 5 000 шт.

Масса ввозимого товара 2000 кг.

Страна происхождения товара: Вьетнам.

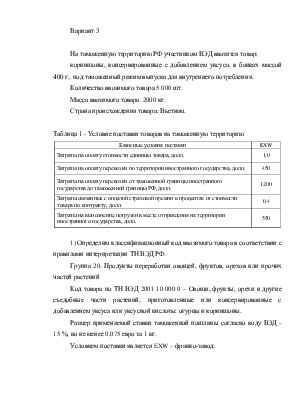

Таблица 1 - Условие поставки товаров на таможенную территорию

|

Базисные условия поставки |

EXW |

|

Затраты на оплату стоимости единицы товара, долл. |

1,0 |

|

Затраты на оплату перевозки по территории иностранного государства, долл. |

450 |

|

Затраты на оплату перевозки от таможенной границы иностранного государства до таможенной границы РФ, долл. |

1200 |

|

Затраты связанные с оплатой страховой премии в процентах от стоимости товара по контракту, долл. |

0,4 |

|

Затраты на выполнение погрузки в месте отправления на территории иностранного государства, долл. |

550 |

1) Определим классификационный код ввозимого товара в соответствии с правилами интерпретации ТН ВЭД РФ.

Группа 20. Продукты переработки овощей, фруктов, орехов или прочих частей растений

Код товара по ТН ВЭД 2001 10 000 0 – Овощи, фрукты, орехи и другие съедобные части растений, приготовленные или консервированные с добавлением уксуса или уксусной кислоты: огурцы и корнишоны.

Размер применяемой ставки таможенной пошлины согласно коду ВЭД - 15 %, но не менее 0,075 евро за 1 кг.

Условием поставки является EXW – франко-завод.

Продавец обязан предоставить товар в распоряжение покупателя на своем предприятии или в другом указанном месте.

Покупатель берет на себя обязательства по:

- уплате вывозных пошлин;

- оплата работ по погрузке;

- оплате основной перевозки;

- оплате работ по выгрузке;

- уплате ввозных пошлин;

- оплате страховой премии.

Таможенная стоимость товара, таким образом, будет складываться из:

· стоимость самого товара 5 000 * 1,0 = 5 000 долл;

· стоимость перевозки внутри иностранного государства 450 долл.;

· затраты оплаты основной перевозки – до границы РФ 1 200 долл;

· оплата работ по выгрузке 500 долл.;

· страховка (0,4 % от стоимости товара 5 000 * 0,004) 20 долл.;

· затраты на выполнение погрузки в месте отправления на территории иностранного государства, 550 долл.

Таким образом, таможенная стоимость контракта составит:

5 000 + 450 + 1 200 + 550 + 20 = 7 220 долл.

2) Определим сумму таможенной пошлины и сбора за таможенное оформление.

Ставка является комбинированной.

Курс доллара по состоянию на 23.11.2010 г. = 31 р.

Курс евро 42,64 р.

Ставка является комбинированной, поэтому сначала следует рассчитать адвалорную ставку:

1 Адвалорная ставка 7 220 * 15 / 100 = 1 083 долл.

В пересчете на рубли эта сумма составит: 1 083 * 31 = 33 573 р.

2 Специфическая ставка 2 000 кг. * 0,075 * 42,64 = 6 396 р.

3 Сравнение сумм двух ставок дает преимущество адвалорной ставке.

Таможенная пошлина за контракт составит 33 573 р.

3) Расчета сбора за таможенное оформление.

Стоимость контракта 7 220 долл. = 223 820 р.

Ставка сбора составляет 1 000 р, когда сумма контракта в пределах от от 200 000,01 до 450 000 р.

Общая сумма таможенных платежей составит:

33 573 + 1 000 = 34 573 р.

4) Рассчитаем сумму НДС.

Налог на добавленную стоимость в отношении товаров, облагаемых ввозными таможенными пошлинами и не облагаемых акцизами, исчисляется по формуле:

СНДС = (СТ + ПС) * H, (1)

где СНДС – сумма налога на добавленную стоимость;

СТ – таможенная стоимость ввозимого товара;

ПС – сумма ввозной таможенной пошлины;

Н – ставка налога на добавленную стоимость в процентах.

СНДС = (223 820 + 33 573) * 0,18 = 46 330,74 р.

Определим общую сумму таможенных платежей

Общая сумма таможенных платежей составит:

таможенная пошлина + таможенные сборы + НДС. (2)

33 573 + 1 000 + 46 330,74 = 80 903,74 р.

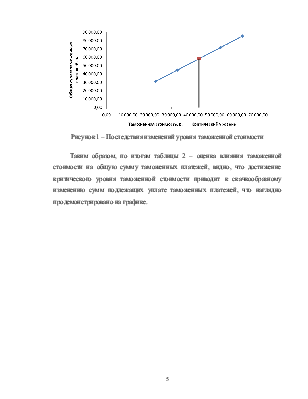

5) Моделирование последствий изменения таможенной стоимости ввозимого товара.

Для определения критической таможенной стоимости (ТСкр) воспользуемся следующей формулой :

ТСкр = ((Q * Cбс * Коб) / Сба) * 100, (3)

где Q – количество ввозимого товара (масса);

Cбс – специфическая ставка пошлины;

Коб – обменный курс евро к рублю;

Сба – адвалорная ставка.

ТСкр = ((2 000 * 0,075 * 42,63) / 15) * 100 = 42 630 р.

Далее необходимо задать направление последующего изменения таможенной стоимости. Поскольку таможенная пошлина рассчитывалась по комбинированной ставке, значение таможенной стоимости необходимо взять на 2 шага выше критического уровня таможенной стоимости и на 2 шага ниже.

Шаг изменения таможенной стоимости контракта 10 000 р.

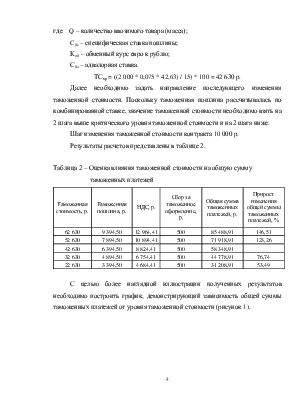

Результаты расчетов представлены в таблице 2.

Таблица 2 – Оценка влияния таможенной стоимости на общую сумму

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.