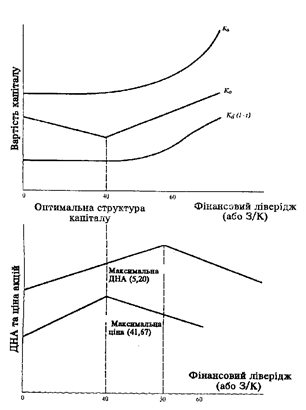

піде підвищення вартості капіталу, якщо брати в борг. Інвеститори неохоче купуватимуть облігації, якщо не одержуватимуть вищих доходів. Вигоди від заміни акцій облігаціями зникнуть, а загальна середня вартість капіталу для фірми підвищиться.

З/К, вища за 50%, зменшить ДНА (дивись таблицю 10-7). Позаяк ринок діє ефективно, інвеститори передбачають цей протилежний рух ДНА. Ось чому ціна акцій найвища ($41,67) тоді, коли З/К досягає 40%, або перед тим, як ДНА досягає свого піку.

184

Малюнок 10-5.

Вплив фінансового ліверідху на вартість капіталу і вартість фірми.

Якщо перед фірмою постане така проблема, то фінансові менеджери намагатимуться розробляти тактичні фінансові прийоми, щоб побудувати структуру капіталу, яка приноситиме оптимальні результати від фінансового ліверідху.

Не існує специфічних правил, якими можуть скористатись менеджери для визначення оптимальної структури капіталу фірми. Багато залежить від того, як швидко зростають доходи та як інвеститори оцінюють фінансову міцність фірми. Ця оцінка може змінюватись щодо кожної фірми, бо ставлення інвеститорів до них змінюється залежно від якості управління фірмою і здатністю упоратись із зрос-

185

таючим фінансовим ризиком. Ставлення інвеститорів визначити важко, менеджерам слід виявити неабияку передбачливість, щоб відчути, як буде реагувати ринок на зміни структури капіталу. Як бачите, правильний склад фінансування або правильну структуру капіталу точно визначити важко. Остаточно рішення є компроміс. Врешті-решт, все, чого може досягти менеджер, — це дати виважену оцінку структури та вартості капіталу,яка була б кращою, ніж у цілій галузі, та кращою, ніж у конкуруючих фірм.

ЗАПАМ'ЯТАЙТЕ

Завдяки теоріям чистого операційного доходу і чистого доходу було вироблено компромісну позицію. Вчені визнали, що до певної межі фінансовий ліверідж може призвести до нижчої ставки дисканта і підвищення вартості фірми. Проте існує межа, за якою фінансовий ризик стає дуже високим і вартість фірми падає, бо зростає можливість банкрутства, а також високі фінансові витрати зменшують ДНА. Теоретично існує оптимальна структура капіталу, за якої досягається максимальна вартість фірми.

ЗАКРІПЛЕННЯ ГОЛОВНОГО

ЧИ ЗАСВОЇЛИ ВИ ОСНОВНІ ПОНЯТТЯ?

1. Що кажуть про певну структуру капіталу відносно високі фіксовані фінансові витрати, якщо припустити, що у фірми немає привілейованих акцій, оренди і таке інше?

2. Чому заборгованість вигідна за фінансового ліверіджу?

3. Що стається з вартістю фірми і вартістю її капіталу, коли досягається оптимальна структура капіталу? Поясніть, чому це стаеться.

4. Що визначає загальну капіталізацію фірми?

5. Яка буде реакція інвеститорів на ризик і іхне ставлення до акцій, якщо співвідношення З/К фірми занадто зростає?

6. Як Метод ДНА — ДВШІ допомагає менеджеру прийняти фіна-нсове рішення?

7. Які є дві проблеми методу ДНА — ДВПП?

8. Поясніть у загальних рисах концепції, розроблені прихильниками теорій чистого операційного доходу і чистого доходу.

9. Як нині поєднано різні точки зору щодо структури капіталу?

10. Якби ви були фінансовим менеджером, на які фактори ви б зважали, щоб визначити, чи сприймають інвеститори співвідношення З/К фірми?

11. Назвіть дві галузі, які мають високі показники З/К, і дві галузі

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.