Учет наличия и движения основных средств ведется в бухгалтерии на активном, инвентарном счете 01 «Основные средства».

Вывод: Прибыль предприятия от реализации основных средств составила 8000 рублей.

Задача 11.

Определить сумму к выдаче на руки рабочему – повременщику 4 разряда с часовой тарифной ставкой 47,30 рублей, если за отчетный месяц он отработал 96 часов ((из них 20 часов ночные) из 176 часов по графику, 6 часов сверхурочно (2ч + 3ч + 1ч)), и ушел в отпуск на 28 календарных дней. Заработная плата за 3 месяца, предшествующих отпуску 23870 рублей. Рабочий имеет одного ребенка и является воином интернационалистом.

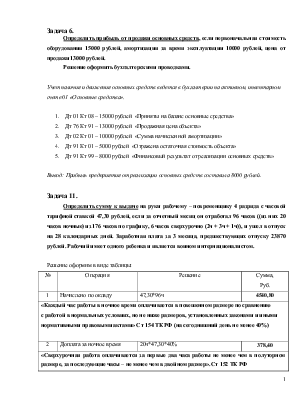

Решение оформим в виде таблицы:

|

№ |

Операция |

Решение |

Сумма, Руб. |

|

1 |

Начислено по окладу |

47,30*96ч |

4540,80 |

|

«Каждый час работы в ночное время оплачивается в повешенном размере по сравнению с работой в нормальных условиях, но не ниже размеров, установленных законами и иными нормативными правовыми актами» Ст 154 ТК РФ (на сегодняшний день не менее 40%) |

|||

|

2 |

Доплата за ночное время |

20ч*47,30*40% |

378,40 |

|

«Сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы – не менее чем в двойном размер». Ст 152 ТК РФ |

|||

|

3 |

Доплата за работу сверхурочно В том числе: 1 день 2 день 3 день |

47,30*2ч*50% (47,30*2ч*50%) + (47,30*100%*1ч) 47,30*1ч*50% |

167,55 47,30 96,60 23,65 |

|

Так как в условии задачи не оговаривается регион, в котором трудится рабочий, предположим, что это район, приравненный к северу (г. Комсомольск – на – Амуре) |

|||

|

4 |

Начислен северный и районный коэффициент (50%+20%) |

(4540,80+378,40+167,55)*70% |

3560,73 |

|

Предположим, что 3 месяца, предшествующих отпуску, отработаны рабочим полностью. |

|||

|

5 |

Начислены отпускные. |

(23870 руб. / 3мес. / 29,6дн)*28дн. |

7526,58 |

|

6 |

Итого начислено |

4540,80+378,40+167,55+3560,73+7526,58 |

16174,06 |

|

Работник имеет 1 ребенка и является воином интернационалистом и имеет 1 ребенка. Ему полагается стандартный налоговый вычет 500 рублей на себя(Налоговый кодекс Ч.2 ст.218 п.1 пп.2) и 600 рублей на ребенка (Налоговый кодекс Ч.2 ст.218 п.1 пп.4). Налоговый вычет на ребенка применить не можем, так как данный налоговый вычет действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала налогового периода налоговым агентом превысил 40000 рублей. |

|||

|

7 |

Удержан НДФЛ |

(16176,06- 500)*13% |

2038 |

|

Сумма к выдаче на руки |

|||

|

8 |

16174,06-2038 |

14136,06 |

|

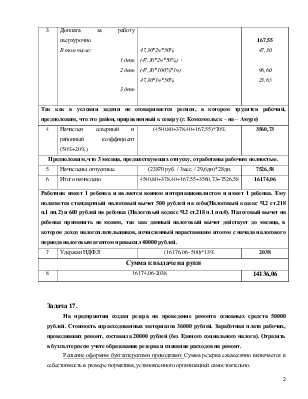

Задача 17.

На предприятии создан резерв на проведение ремонта основных средств 50000 рублей. Стоимость израсходованных материалов 36000 рублей. Заработная плата рабочих, проводивших ремонт, составила 20000 рублей (без Единого социального налога). Отразить в бухгалтерском учете образование резерва и списание расходов на ремонт.

Решение оформим бухгалтерскими проводками: Сумма резерва ежемесячно включается в себестоимость в размере норматива, установленного организацией самостоятельно.

|

№ |

Наименование операции |

Д |

К |

Сумма, руб. |

|

1 |

Организацией отражены суммы ежемесячных отчислений, производимых в установленном порядке, на образование резерва соответствующих затрат в целях равномерного их включения в затраты на производство продукции, выполнение работ, оказания услуг. |

20 |

96 |

50000,00 |

|

2 |

Отпущены (списаны) материалы, необходимые для ремонта основных средств. |

20 |

10 |

36000,00 |

|

3 |

Организацией списана стоимость материалов, потраченная на ремонт основных средств. |

96 |

20 |

36000,00 |

|

4 |

Отражена задолженность работникам, производивших ремонт основных средств, затраты на которые резервировались в установленном порядке. |

96 |

70 |

20000,00 |

|

5 |

Отражена сумма отчислений на социальное страхование и обеспечение от сумм выплат работникам (26,2% от фонда заработной платы) |

96 |

69 |

5240,00 |

|

6 |

Организацией отражена недостающая сумма отчислений в резервы расходов на ремонт основных средств. |

97 |

96 |

11240 |

Вывод: Т. к. резерва на ремонт оказалось недостаточно, то мы используем счет 97 «Расходы будущих периодов».

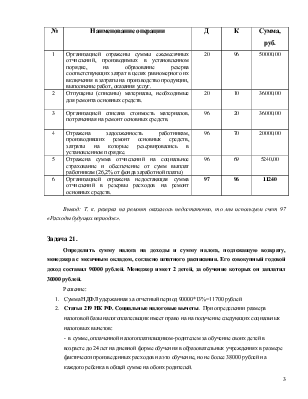

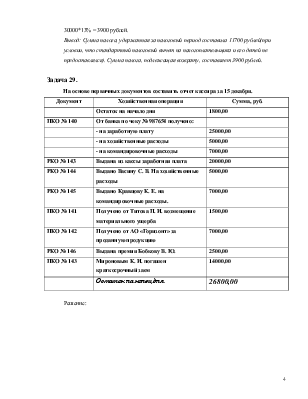

Задача 21.

Определить сумму налога на доходы и сумму налога, подлежащую возврату, менеджера с месячным окладом, согласно штатного расписания. Его совокупный годовой доход составил 90000 рублей. Менеджер имеет 2 детей, за обучение которых он заплатил 30000 рублей.

Решение:

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.