Вопрос 87. ФЬЮЧЕРСНЫЙ РЫНОК И КЛИРИНГОВАЯ ПАЛАТА: функции и механизм функционирования.

Фьючерсные контракты, как уже было отмечено выше, продаются и покупаются на организованных фьючерсных рынках (биржах). Для реализации торговли на фьючерсных биржах используют механизм централизованных клиринговых расчетов (клиринг – система безналичных расчетов, основная на зачете взаимных требований), обеспечиваемых расчетной (клиринговой) палатой, которая после совершения сделки становится «продавцом для покупателя» и «покупателем для продавца». Клиринговая палата обязана поставить товар покупателю контракта и рассчитаться с продавцом контракта. Другими словами, клиринговая палата берет на себя риск в том, что если вы купите фьючерс, а ваш контрагент не выполнит своих обязательств, то вы не пострадаете.

Для того, чтобы защитить себя от потенциальных потерь, связанных с возможными отказами участников фьючерсных соглашений от своих обязательств по соответствующим контрактам, расчетная палата устанавливает и обеспечивает:

1) обязательное внесение покупателями и продавцами первоначального взноса (маржи);

2) ежедневный клиринг счетов покупателей и продавцов;

3) поддержание определенного уровня маржи на счетах покупателей и продавцов.

Первоначальная маржа. Для того, чтобы купить или продать фьючерсный контракт, инвестор должен открыть специальный фьючерсный счет, внеся на него первоначальную маржу, страхующую его текущие финансовые взаимоотношения с биржей и призванную гарантировать исполнение всех обязательств по фьючерсному контракту его сторонами. Размер первоначальной маржи составляет по различным активам от 5 до 15% общей стоимости фьючерсного контракта. Первоначальная, или операционная, маржа обеспечивает клиринговой палате определенную защиту, но, естественно не в полной мере. Дополнительную защиту для расчетной палаты дают клиринг и поддерживающая, или вариационная, маржа, о которой будет оказано ниже.

Клиринг. В течение жизни фьючерсного контракта цены на базовый актив могут подниматься или падать. Вместо того, чтобы ждать, как распределятся прибыли и убытки участников сделки в момент погашения фьючерсных контрактов, расчетная палата заносит на их счета соответствующую прибыль (убытки) ежедневно.

Поскольку во фьючерсной сделке прибыль одного контрагента в точности соответствует убыткам другого, денежные средства переписываются с одного счета на другой. В частности, при росте цены на базовый актив маржа уплачивается продавцами контрактов и зачисляется на счета покупателей контрактов. При снижении цены – наоборот: маржа уплачивается покупателями и зачисляется на счета продавцов. Такая процедура взаимозачетов участников фьючерсной сделки, отражающая изменение котировочной цены фьючерсного контракта, собственно и называется клирингом.

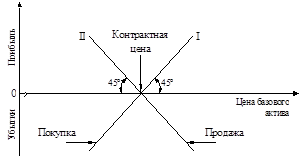

Графическая иллюстрация клиринговых расчетов на рис. 1.

Графическая иллюстрация клиринговых расчетов на рис. 1.

Рис. 1. Прибыли продавца и покупателя фьючерсного контракта:

I – прибыль инвестора, покупающего базовый актив

(фьючерсный контракт);

II – прибыль инвестора, продающего базовый актив (фьючерсный контракт);

Фьючерсный контракт, как это следует из вышесказанного, является по своей сути игрой с нулевым результатом: прибыли и убытки по всем позициям в сумме дают нуль, так как результат продавца по каждому контракту компенсируется результатом покупателя. Совокупная прибыль от торговли фьючерсами по всем инвесторам также должна равняться нулю, как и итоговый риск изменения в цене актива.

Общая схема клиринговых расчетов, отражающая логику изменения прибыли и убытка участников фьючерсного рынка в зависимости от его конъюнктуры, представлена в таблице.

Схема, отражающая логику клиринговых расчетов

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.