Вопрос 85. Стратегия продажи «покрытого» колла: финансовый профиль и условия применения.

Продажа покрытого колла – это стратегия, по которой инвестор продает колл-опцион, владея при этом необходимым количеством базисных акций. Чтобы с выгодой для себя применять эту стратегию, продавец должен рассчитывать на нейтральность рынка или, по крайней мере, на незначительный его подъем. Продавая покрытый колл-опцион, инвестор всегда понижает риск от владения акциями. В том случае, если акции понизятся в цене незначительно, возможно даже получение прибыли. Однако, продавец покрытого колла ограничивает свой потенциал получения прибыли, поэтому он не может воспользоваться в полной мере выгодами от движения цены базовой акции вверх: об этом инвестору необходимо постоянно помнить.

Рассмотрим несколько примеров, связанных с эффективным использованием покрытых колл-опционов.

1. Продажа покрытого колла как защита от снижения цены базисного актива.

Предположим блок акций, которые в данный момент стоят меньше цены исполнения и он продает 6-месячный колл-опцион. Если цена рассматриваемой акции при истечении опциона (S) будет ниже цены исполнения (S < E), опцион исполнен не будет и в результате инвестор заработает сумму в размере премии за опцион. Таким образом, он получает премию в качестве защиты от движения цены базисной акции вниз. В это время он может продать другой колл-опцион, если того пожелает. Таким образом, риск по стратегии продажи покрытого колла материализуется в случае, если акции падают в цене на величину больше премии колл-опциона.

2. Покрытый колл в условиях возрастания цены базисных акций. Если при истечении срока опциона цена базисной акции будет на уровне или чуть ниже цены исполнения, колл окажется неисполненным, инвестор получает премию от опциона в дополнение к небольшой прибыли от роста цен на акции. При этом он продолжает владеть акциями. Если бы на момент истечения срока опциона цена базисной акции оказалась бы выше уровня цены исполнения, продавец покрытого колла имел бы выбор. Например, он мог бы ничего не предпринимать, тогда по коллу состоялась бы передача требования и его акции были бы выкуплены по цене исполнения (страйка). При этом его прибыль составила бы сумму = премии, полученную от продажи колла, плюс прибыль на росте цены акций. Однако в этом случае он перестал бы владеть акциями.

В другом случае, если бы он желал сохранить акции у себя, он мог бы выкупить (закрыть) проданный колл на фондовом рынке. Это решение сопровождалось бы, естественно, определенными затратами, но при этом инвестор получал бы прибыль от растущих в цене акций. Кстати, не всегда бывает ясно, какая из этих двух альтернатив лучше: для этого необходим анализ конкретной ситуации на фондовом рынке.

Данные, иллюстрирующие алгоритм расчета общей прибыли инвестора, использующего стратегию покрытого колл-опциона, приведены в табл.

Расчеты по стратегии покрытого колл-опциона

|

Курс акций (S0) |

Прибыль |

Стоимость колла |

Прибыль |

Общий |

|

40 |

–800 |

0 |

300 |

–500 |

|

45 |

–300 |

0 |

300 |

0 |

|

48 |

0 |

0 |

300 |

300 |

|

50 |

200 |

0 |

300 |

500 |

|

55 |

700 |

5 |

–200 |

500 |

|

60 |

1200 |

10 |

–700 |

500 |

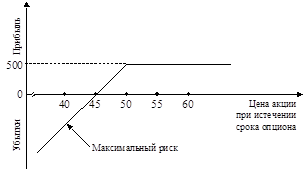

Графическая модель, соответствующая выполненным в табл. расчетам, представлена на рис. 1.

Рис. 1. Модель покрытого опциона колл

Точка безубыточности для рассматриваемого опциона равна 45 USD и может быть рассчитана как разность между стоимостью базовой акции на момент заключения опционного контракта (48 USD) и стоимостью продаваемого колл-опциона (3 USD). Максимально возможная прибыль достигается при всех ценах акции, равных или превышающих цену исполнения (50 USD).

Однако присутствует и риск убытков от снижения цены базисной акции. Если цена акции снизится на слишком большую величину, опционная премия не сможет компенсировать убытки.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.