подлежащий диверсификации внутри отдельно взятой страны, может быть уменьшен за счет международной диверсификации.

Систематический риск в значительной степени определяется со стоянием экономики той страны, где компания осуществляет свою деятельность. Многонациональная (международная) компания работает во многих странах, а экономики этих стран не могут полностью соответствовать друг другу или экономическим условиям на родине данной конкретной компании. Поэтому последствия слабой экономики в одной стране могут быть компенсированы за счет операций компании в странах с более сильными экономическими системами. Вся практика международного бизнеса свидетельствует о том, что доход от инвестиционных проектов в разных странах, как правило, меньше связан между собой, чем если бы они осуществлялись в любой отдельно взятой стране. В результате многонациональная компания в меньшей степени, чем чисто национальная, подвергается систематическому риску.

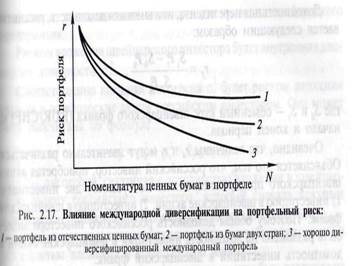

Результат международной диверсификации ценных бумаг можно проиллюстрировать при помощи рис.:

Поскольку в ценовой модели рынка капитала за счет более высоких ставок ожидаемой доходности следует компенсировать только систематический риск, компании, вышедшие на международные рынки, имеют, как правило, более низкие и более стабильные бета-коэффициенты, а следовательно, и более низкие затраты капитала, нежели национальные компании.

Риск инвестирования в иностранные ценные бумаги включает все виды риска, связанные с инвестированием во внутренние ценные бумаги, и, кроме того, дополнительный риск, являющийся результатом неопределенности, связанной с необходимостью конвертации доходов от своих вложений в иностранные бумаги и валюту страны проживания инвестора. Данный риск состоит из политического риска и риска обмена (или валютного риска).

Так как иностранное правительство может ограничить или даже запретить обмен валюты, то возможности инвестора в этих случаях по репатриации денежных средств могут быть весьма неопределенными. Кроме того, всегда есть вероятность полной экспроприации, что еще сильнее увеличивает политический риск.

Собственно валютный риск связан с неопределенностью обменных курсов валют, по которым иностранные валюты могут быть обменены на валюту страны проживания инвестора.

Внутренняя, внешняя и валютная доходность. Изменения в обменных курсах валюты могут привести к значительным различиям между доходностями отечественного инвестора и доходностями зарубежного инвестора, не применяющего хеджирование.

Доходность для резидента, или внутренняя доходность: rd=(P1 – p0) / P0

где Р0 и Р1— курсы акций в начале и конце периода соответственно.

Доходность для нерезидента, или внешняя доходность: rf=( S1P1 - S0P0)/S0P0

где S0и St — обменный курс швейцарского франка (RUR/CHF) и начало

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.