1. Получение спекулятивной прибыли в ожидании падения цен на акции. Держатель длинной позиции пут при падении цен на акции может продать опцион, так как по мере падения цен премия по опциону возрастает. Это означает, что участник фондового рынка может получить прибыль на разнице в премиях при покупке и продаже опциона.

2. Защита стоимости портфеля акций (активов) от падения цен. Приобретение пут-опциона может обеспечить инвестору «защиту снизу», страхуя его от убытков, связанных со снижением курса акций, которыми инвестор владеет.

Пока опцион будет оставаться с выигрышем, каждый пункт, на который снизится стоимость акций, приведет к росту стоимости (цены) опциона также на один пункт. Перед моментом истечения опциона пут инвестор может либо продать его и получить прибыль, компенсирующую частично или полностью потери по акциям (если инвестор желает оставить акции у себя), либо продать акции по цене исполнения опциона.

3. Защита будущей продажи акций. Приобретение опциона пут позволяет участнику фондового рынка защитить будущую продажу акций от падения цен. В этом случае прибыль, полученная от продажи опциона до его истечения, может компенсировать убытки, связанные с продажей акций на фондовом рынке.

ПРОДАЖА ОПЦИОНА ПУТ

Какие же цели и интересы преследуют продавцы опционов пут? Для ответа на этот вопрос рассмотрим кратко суть этого опциона с позиции его продавца. Как продавец опциона пут вы передаете (а точнее, продаете) кому-то право продать вам 100 акций определенной компании по фиксированной цене. Если такой пут-оп-цион будет исполнен, вы будете обязаны купить 100 акций по цене выше их текущей рыночной цены. За то, что вы берете на себя подобный риск, вы получаете премию при продаже опциона пут. Как и продавец опциона колл, продавец опциона пут не может контролировать исход такого инвестирования в той степени, в какой это доступно покупателю опциона, поскольку именно покупателю принадлежит право исполнить опцион.

Оценивая уровень возможных убытков продавца нут-опциону необходимо отметить, что поскольку цена акций не может быть ниже нуля, риск продавца опциона пут ограничен ценой исполнения опциона , что дает ему возможность определять максимальный размер возможного ущерба.

Причины продажи опциона пут. Стратегии продажи опциона пут используется при ожидании малой подвижности цен на рынке данного актива. Среди причин, по которым продают опционы пут» следует отметить следующие.

· 1. Получение спекулятивной прибыли. Спекулятивная стратегия «продажа путов» основана на том предположении, что цена(курс) базового актива не снижается и остается относительно стабильной или, в крайнем случае, возрастет. Если торговец все же хочет играть на повышении цен, то продажа путов — не самая эффективная стратегия, поскольку максимально возможная прибыль продавца пута — это полученная им премия.

· 2. Получение дополнительного дохода по портфелю акций. Продавая опцион пут, участник рынка надеется, что к моменту истечения опциона или ранее цена базового актива не понизится ниже цены исполнения. Опцион этом случае не будет исполнен, и полученная им премия снизит общую стоимость портфеля акций.

В случае продажи пута нет деления на покрытый и «голый», или непокрытый, опцион; независимо от того, есть ли у продавца опциона лежащий в его основе актив (акции) или нет, в случае исполнения опциона он обязан его купить.

Принимая во внимание рассмотренную выше специфику пут-опционов, участникам опционных соглашений целесообразно руководствоваться следующими (самыми общими рекомендациями):

· 1) покупать опционы пут только на те деньги, которые можно использовать для спекулятивных операций, не используя для этого денежных резервов, которые не могут быть потеряны;

· 2) покупать опционы пут только в условиях полного понимания всех связанных с такой операцией рисков и при наличии достаточно 11родолжительного промежутка времени до даты истечения опциона, что повышает вероятность снижения рыночных цен акций;

· 3) продавать опционы пут только в случае готовности купить соответствующее количество акций конкретной компании по цене исполнения;

· 4) совершать опционные сделки только в условиях возможности тщательного мониторинга фондового рынка и быстрого реагирования на изменения рыночных цен акций;

· 5) планировать свои действия, зная заранее свои ответы на все возможные изменения на фондовом рынке.

ГРАФиЧЕСКИЙ АНАЛИЗ ОПЦИОНА ПУГ

Проанализируем профиль риска купленного опциона пут с помощью

графической модели, представленной на рис. 3.4. -Рис. 3.4. Модель покупки

пут-опциона Из рис. 3.4 следует, что если цена базовой акции выше цены исполнения

опциона пут, то он не будет исполнен и истечет без последствий. Однако, если

курсовая цена акций окажется ниже цены исполнения, то владелец пут-опциона

исполнит его и продаст акции по цене исполнения, получив разницу между ценой

исполнения и рыночной ценой акции в качестве валового дохода. Как и в случае с

колл- опционом, вычитание из полученного дохода цены опциона даст чистую

прибыль от сделки. При этом опцион становится прибыльным только после того, как

рыночная цена акции падает ниже точки окупаемости. Точка окупаемости

пут-опциона равна разнице между ценой исполнения и премией, уплаченной за

опцион.

Проанализируем профиль риска купленного опциона пут с помощью

графической модели, представленной на рис. 3.4. -Рис. 3.4. Модель покупки

пут-опциона Из рис. 3.4 следует, что если цена базовой акции выше цены исполнения

опциона пут, то он не будет исполнен и истечет без последствий. Однако, если

курсовая цена акций окажется ниже цены исполнения, то владелец пут-опциона

исполнит его и продаст акции по цене исполнения, получив разницу между ценой

исполнения и рыночной ценой акции в качестве валового дохода. Как и в случае с

колл- опционом, вычитание из полученного дохода цены опциона даст чистую

прибыль от сделки. При этом опцион становится прибыльным только после того, как

рыночная цена акции падает ниже точки окупаемости. Точка окупаемости

пут-опциона равна разнице между ценой исполнения и премией, уплаченной за

опцион.

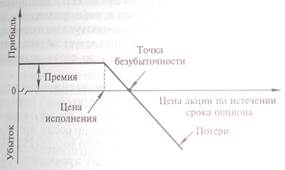

Профиль результатов продажи опциона пут представлен на рис. 3.5.

Профиль результатов продажи опциона пут представлен на рис. 3.5.

На рис. 3.5 видно, что продавец опциона пут начинает терять деньги, когда цена акции опускается ниже точки безубыточности (цена исполнения минус премия). Зона риска продавца опциона пут ограничена диапазоном снижения цены акций от уровня, соответствующего точке безубыточности, до нуля (во всяком случае, теоретически).

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.