Вопрос 73. Временнáя структура процентных ставок: основные теории ее обоснования.

Основой для расчета процентных ставок на ценные бумаги

и, в частности, облигации является очищенная от инфляции, т. е. реальная,

базовая (эталонная) процентная ставка (![]() ),

представляющая собой доходность к погашению аналогичной по срокам погашения

правительственной (казначейской) облигации.

),

представляющая собой доходность к погашению аналогичной по срокам погашения

правительственной (казначейской) облигации.

Правительственные облигации используются в экономическом анализе в качестве эталонных, поскольку они, будучи обеспеченными обязательствами правительства, свободны от кредитного риска. Кроме того, благодаря большому объему каждого из облигационных выпусков, рынок казначейских ценных бумаг является наиболее активным и, соответственно, наиболее ликвидным.

Рассматривая процентные ставки на неказначейские ценные бумаги, принято говорить об их спрэде (величина, на которую процентная ставка по неказначейской ценной бумаге превышает уровень базовой процентной ставки по соответствующей правительственной ценной бумаге ) относительно ставок по соответствующим казначейским бумагам последнего выпуска.

Основными составляющими спрэда процентных ставок по правительственным и неказначейским облигациям являются:

1. Инфляционная премия, равная среднему уровню ожидаемой инфляции в течение срока действия облигации.

2. Премия за кредитный риск, предусматривающая компенсацию того, что эмитент не сможет заплатить проценты или основную сумму долга по облигации в установленные сроки и в оговоренном объеме.

3. Ликвидная премия, назначаемая кредиторами и свидетельствующая о том, что некоторые ценные бумаги нельзя немедленно и по приемлемой цене превратить в наличность.

4. Премия за риск, связанная со сроками погашения долговых обязательств. Чем длительнее срок погашения ценной бумаги, тем выше вероятность изменения в конкретной экономической системе процентных ставок, в частности, повышения их, приводящего к падению рыночной (курсовой) стоимости ценных бумаг.

5. Премия за риск, связанный с зарубежными инвестициями, или страновый риск, зависящий от экономического, политического и социального положения в стране.

При осуществлении зарубежных инвестиций необходимо учитывать также курсовой валютный риск

Временнáя структура процентных ставок. Одной из важнейших особенностей долговых ценных бумаг является зависимость уровней доходности по ним от сроков погашения. В частности, долгосрочные облигации имеют более высокий уровень доходности, нежели краткосрочные облигации. В этих условиях для принятия обоснованного решения о целесообразности инвестирования средств в различные по срокам погашения ценные бумаги необходим анализ временнóй структуры процентных ставок.

Временнáя структура процентных ставок – это соотношение между сроком до погашения или оставшимся временем до погашения и доходностью ценных бумаг.

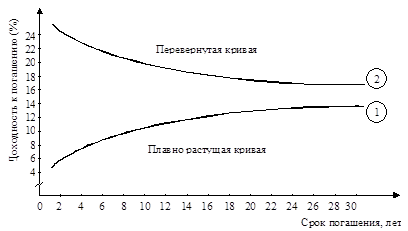

Взаимосвязь доходности и срока погашения выражается кривой доходности, графически увязывающей срок погашения с доходностью облигации в определенный момент времени. На рис. 1 показаны два вида кривых доходности.

Рис. 20. Временнáя структура процентных ставок: 1-нормальная кривая дох-ти; 2-аномальная) кривая дох-ти

![]() Наиболее распространенной формой кривой доходности

является плавно растущая кривая. Эта кривая показывает, что по мере увеличения

срока погашения доходность растет, а покупатели, желающие купить облигации с

более длительным сроком погашения и, следовательно, более рисковые, будут

рассчитывать на более высокий уровень доходности. Кривая доходности может

направляться вниз или принимать аномальную форму. Это происходит, например, в

том случае, когда Центральный банк поднимает краткосрочные ставки процента, и

грамотные инвесторы считают такое положение почти абсолютно надежным признаком

того, что ставки процента достигли максимума и скоро начнут падать.

Наиболее распространенной формой кривой доходности

является плавно растущая кривая. Эта кривая показывает, что по мере увеличения

срока погашения доходность растет, а покупатели, желающие купить облигации с

более длительным сроком погашения и, следовательно, более рисковые, будут

рассчитывать на более высокий уровень доходности. Кривая доходности может

направляться вниз или принимать аномальную форму. Это происходит, например, в

том случае, когда Центральный банк поднимает краткосрочные ставки процента, и

грамотные инвесторы считают такое положение почти абсолютно надежным признаком

того, что ставки процента достигли максимума и скоро начнут падать.

Для объяснения формы кривой доходности и факторов, влияющих на форму кривой временнóй структуры процентных ставок используются самые различные подходы, основными из которых являются:

- теория ожиданий;

- теория предпочтения ликвидности;

- теория предпочтительной ниши (сегментации рынка).

Теория ожиданий исходит из предположения, что форвардные (будущие) ставки представляют не что иное, как ожидаемые в будущем ставки на финансовые инструменты. Вся временная структура, таким образом, отражает ожидаемые рынком в каждый данный момент времени будущие краткосрочные ставки. В частности, направление и характер кривой доходности может определяться, например, инфляционными ожиданиями инвесторов: при ожидаемом росте темпов инфляции она будет иметь восходящий характер; при ожидаемом снижении темпов инфляции кривая доходности будет направлена вниз.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.