Часть 2.

Особенности инвестиционных рынков стран СНГ.

К настоящему времени сложилось понимание, что приток иностранных инвестиций в СНГ– необходимое условие завершения реформ и обеспечения устойчивого роста.

Для выравнивания положения в СНГ был выбран принципиально иной подход — попытка сверху, на межгосударственном уровне, без участия промышленников и предпринимателей сформировать каркас полноценной экономической интеграции, совмещающей черты Европейского Союза и Совета экономической взаимопомощи.

Подобная попытка была обречена на неудачу по ряду причин:

Во- первых, выстраивалась «идеальная» схема лишь верхних этажей желаемой модели интеграции, во-вторых, не было (в начале 90-х годов и не могло быть) связи между предложенной моделью и реальной экономической ситуацией как на макро-, так и на микроуровне: практически все национальные экономики стран СНГ были в состоянии глубокого кризиса и структурной деградации на фоне мощных центробежных устремлений и, в-третьих, в бывших республиках из-за высокой степени самообеспеченности лишь незначительная часть хозяйствующих субъектов проявляла заинтересованность в восстановлении и развитии экономического взаимодействия на постсоветском пространстве.

Временное улучшение ситуации в середине 90-х годов, предшествовавшее кризису 1998 г. в России, не могло изменить вектор развития в направлении интеграции; положение начало изменяться лишь с 1999 г., однако стартовые условия для оживления инвестиционного процесса все еще нельзя признать достаточными.

Прежде всего обращает на себя внимание резкое падение уровня ВВП, причем особенно сильно затронутыми оказались промышленность, инвестиции и транспортные потоки.[7 c. 140]

Это свидетельствует о серьезных деформациях в воспроизводственном процессе на постсоветском пространстве, затянувшейся деиндустриализации и близком к коллапсу состоянии инвестиционной деятельности.

Почти пятикратное сокращение объемов транспортных перевозок отражает дальнейшую натурализацию экономик бывших республик даже по отношению к весьма высокому уровню самообеспеченности советского периода.

Ослабление производственных и инвестиционных связей стран СНГ на фоне глобализации имеет далеко идущие последствия во внешнеэкономической сфере. Не находящие применения ресурсы (энергоносители, конструкционные материалы, другие изделия нижних переделов) в условиях либерализации внешней торговли устремились на зарубежные рынки в обмен на предметы потребления и продукцию обрабатывающих отраслей. Тем самым консервируется тенденция к закреплению СНГ в качестве топливно-сырьевого придатка постиндустриального сегмента мирового хозяйства, одновременно лишая страны региона необходимых ресурсов для оживления инвестиционной деятельности индустриального и постиндустриального уровней. К концу десятилетия прошлого века доля ресурсопроизводящих отраслей в общем объеме промышлен- ного производства стран СНГ выросла в 2-4 и более раз по сравнению с 1990 г., в эти отрасли направлялись от 1/З до свыше 9/10 всех промышленных инвестиций (единственным исключением из этой тенденции была Молдова). Например, доля вложений в машиностроение и металлообработку снизилась в Азербайджане с 6% в 1991 г. до 0,2% в 1989 г., Беларуси — с 25 до 20%, России — с 20 до 10%, Узбекистане — с 19 до 9%, Украине — с 27 до 7%. [7 c. 149]

Описанные выше процессы фактически превратили новые независимые государства в пассивных, ведомых участников мирового хозяйства, когда экономическое развитие определяется не столько внутренними потребностями и стимулами, сколько внешними факторами. По сути дела, на постсоветском пространстве идет острая борьба между сырьевым и промышленным капиталом за роль лидера в определении политики и стратегии экономического развития.

При рассмотрении более направленно можно отметить, что страны СНГ испытывают острую потребность в инвестициях: степень износа основных производственных фондов в промышленности составляет 60–80%. При этом норма накопления держится на уровне менее 20%, тогда как для вывода инвестиционного процесса из кризиса она должна быть порядка 25–30%.

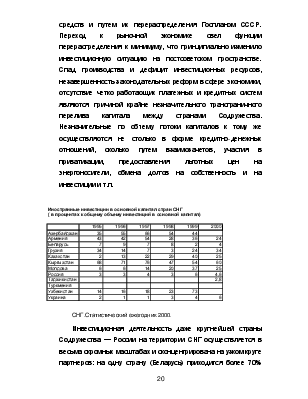

Начиная с 1999 г., во многих странах начался рост инвестиций в основной капитал, которые в 2000 г. увеличились в среднем по сравнению с 1999 г. на 1 5% (в 1999 г. - на 5%). В Азербайджане и Грузии отмечен прирост инвестиций на 2%, Армении - на 26%, Казахстане - на 29%, Кыргызстане - на 4%, Молдове - на 1%, России - на 18%, Украине - на 11%. Однако объем инвестиций в основной капитал в 2000 г. составил в среднем по СНГ лишь 91% от уровня 1995 г. и соответствовал уровню 1998 г.[10 c. 11]

Значительная часть инвестиций в основной капитал (свыше 84%) финансировалась из внебюджетных источников.

Таким образом ни собственные средства хозяйствующих субъектов, ни ресурсы бюджета не в состоянии в настоящее время и в обозримой перспективе обеспечить необходимый приток капиталов в реальный сектор экономики. Потребности в инвестициях на ближайшие 10 лет составляют для Белоруссии от 50 до 100 млрд дол., более половины этого объема должно быть привлечено из внешних источников. Потребность Украины в иностранных инвестициях, согласно экспертным оценкам, составляет примерно 40 млрд дол. Азербайджану только для развития нефтедобывающей промышленности понадобится 40 млрд дол. иностранных инвестиций (ИН). По имеющимся оценкам, для достижения устойчивого развития России необходимо изыскать в течение ближайших 20 лет более 2 трлн дол. новых капиталовложений, или 100 млрд дол. в год.[15 c.94]

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.