Приложение.

Метод расчета текущей оценки вероятностей состояний рынка

В зависимости от воздействия многих внешних и внутренних факторов активность операций на срочном рынке изменяется со временем. В некоторые дни эта активность изменяется скачком, в другие - постепенно. Условно можно определить два состояния активности рынка: нормальное, в котором рынок пребывает большую часть времени, спокойное, с низкой активностью (например, в период летних отпусков) и возбужденное, с высокой активностью (например, в период кризисов). Возбужденные состояния возникают редко, переход в них происходит скачкообразно и их распознавание обычно не вызывает затруднений. Более сложно заметить переход из нормального состояния в спокойное и наоборот. Для решения этой задачи можно использовать приведенный ниже метод обработки данных торгов на срочном рынке.

Пусть на рынке в каждый торговый день t контролируется n показателей x1(t), x2(t), ... , xn(t), которые удобно представить в виде n-мерного вектора x(t). Предполагается, что вектор x(t) подчиняется многомерному нормальному распределению, характеризуемому вектором математического ожидания xср(t) и ковариационной матрицей С. В разные торговые дни эти параметры могут быть разными. Принимается допущение, что эти параметры зависят только от состояния рынка в соответствующий торговый день и, следовательно, каждый вектор x(t) может подчиняться нормальному закону либо f1(x) с параметрами x1ср, C1 (спокойное состояние - класс K1), либо f2(x) с параметрами x2ср, C2 (нормальное состояние - класс K2). При анализе состояния рынка должна быть решена задача классификации, то есть отнесения наблюдаемого вектора x(t) к одной из двух нормальных совокупностей.

Если собрать наблюдения x(t1), x(t2), ... , x(tm) на некотором интервале времени [t1,tm], то среди них будут находиться векторы разных классов. Состояние рынка будет определяться частостями представительства разных классов в этой выборке. В пределе можно определять состояние рынка величинами вероятностей P1, P2 (P1 + P2 = 1), задающими смесь распределений вероятностей наблюдений

f(x) = P1* f1(x) + P2* f2(x) .

Для упрощения задачи принимаются следующие допущения:

1) вектор математических ожиданий одинаков для обоих состояний рынка x1ср = x2ср = xср ,

2) ковариационные матрицы пропорциональны с коэффициентом a

C2 = a*C1 .

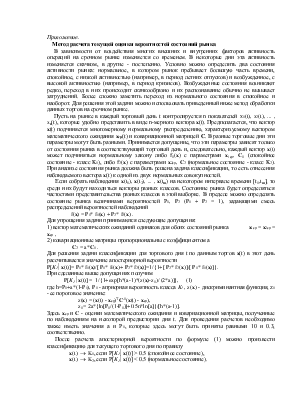

Для решения задачи классификации для торгового дня t по данным торгов x(t) в этот день рассчитывается значение апостериорной вероятности

P[K1½x(t)]= P1* f1(x)/[ P1* f1(x)+ P2* f2(x)]=1/{1+[ P2* f2(x)]/[ P1* f1(x)]}.

При сделанные выше допущениях получим

P[K1½x(t)] = 1/{1+exp[h*(a-1)*(z(x)-z1)/ (2*a)]}, (1)

где h=P1+a*(1-P1), P1 - априорная вероятность класса K1 , z(x) - дискриминантная функция, z1 - ее пороговое значение:

z(x) = (x(t) - xср)TC-1(x(t) - xср),

z1 = 2a*{ln[P1/(1-P1)]+0.5n*ln[a]}/[h*(a-1)].

Здесь xср и C - оценки математического ожидания и ковариационной матрицы, полученные по наблюдениям на некоторой предыстории дня t. Для проведения расчетов необходимо также иметь значения a и P1, которые здесь могут быть приняты равными 10 и 0.3, соответственно.

После расчета апостериорной вероятности по формуле (1) можно произвести классификацию для текущего торгового дня по правилу

x(t) ® K1, если P[K1½x(t)] > 0.5 (спокойное состояние),

x(t) ® K2, если P[K1½x(t)] < 0.5 (нормальное состояние).

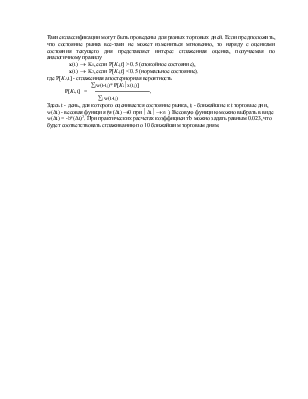

Такие классификации могут быть проведены для разных торговых дней. Если предположить, что состояние рынка все-таки не может измениться мгновенно, то наряду с оценками состояния текущего дня представляет интерес сглаженная оценка, получаемая по аналогичному правилу

x(t) ® K1, если P[K1,t] > 0.5 (спокойное состояние),

x(t) ® K2, если P[K1,t] < 0.5 (нормальное состояние).

где P[K1,t] - сглаженная апостериорная вероятность

åjw(t-tj)* P[Ki½x(tj)]

![]() P[Ki,t]

= ,

P[Ki,t]

= ,

åj w(t-tj)

Здесь t - день, для которого оценивается состояние рынка, tj - ближайшие к t торговые дни, w(Dt) - весовая функция (w(Dt) ®0 при ½Dt½ ®¥ ). Весовую функцию можно выбрать в виде w(Dt) = -b*(Dt)2. При практических расчетах коэффициент b можно задать равным 0.023, что будет соответствовать сглаживанию по 10 ближайшим торговым дням.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.