3. Оценка финансовой устойчивости и платежеспособности

Финансовая устойчивость организации - это

способность погашать свои обязательства и сохранять права владения организацией в долгосрочный период. Показатели финансовой устойчивости характеризуют зависимость организации от внешних источников финансирования.

В пояснительной записке отражаются следующие показатели финансовой устойчивости:

1) коэффициент

финансовой устойчивости

(устойчивого финансирования):

Собственный капитал + Долгосрочные обязательства

Валюта баланса

(стр. 590 + стр. 690 + стр. 720) формы 1 стр. 890 формы 1

Характеризует долю постоянного (перманентного) капитала в общей сумме баланса;

2) коэффициент концентрации средств:

Заемный капитал стр. 790 формы 1 Оборотные активы стр. 290 формы 1

Показывает, в каких объемах организация привлекает со стороны средства для финансирования текущей деятельности;

3) коэффициент финансового риска:

Заемный капитал стр. 790 формы 1

Собственный капитал (стр. 590 + стр. 690) (|х>рмм 1 Чем выше значение этого показателя, тем выше риск вложения капитала в данную организацию;

4) коэффициент

обеспеченности собственны

ми оборотными средствами:

Собственный капитал - Внеоборотные активы

Оборотные актины (стр. 590 + стр. 690 - стр. 190) (|юрмы 1

стр. 290(]юрмы 1

Характеризует наличие собственных оборотных средств, необходимых для финансовой деятельности организации. Оптимальное значение данного коэффициента - 0,3;

5) коэффициент

обеспеченности обязательств

активами:

Заемный капитал стр. 790 формы 1

Валюта баланса стр. 890 (}юрмы 1 Данный показатель характеризует способность организации рассчитаться по своим финансовым обязательствам после реализации активов.

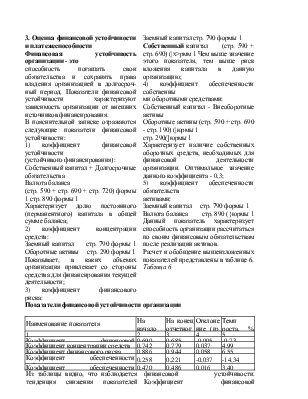

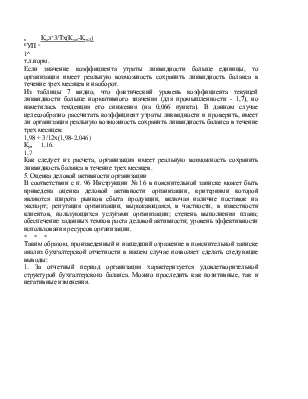

Расчет и обобщение вышеизложенных показателей представлены в таблице 6.

Таблица 6

Показатели финансовой устойчивости организации

|

Наименование показателя |

На начало отчетного года |

На конец отчетного гола |

Отклонение (гр. 3 - гр. 2) |

Темп роста, % ((гр. 3 - гр. 2) / гр. 2) х 100 |

|

1 |

2 |

3 |

4 |

5 |

|

Коэффициент финансовой устойчивости |

0,690 |

0,685 |

-0,005 |

-0,73 |

|

Коэффициент концентрации средств |

0,742 |

0,779 |

0,037 |

4,99 |

|

Коэффициент финансового риска |

0,886 |

0,944 |

0,058 |

6,55 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,258 |

0,221 |

-0,037 |

-14,34 |

|

Коэффициент обеспеченности обязательств активами |

0,470 |

0,486 |

0.016 |

3,40 |

Из таблицы видно, что наблюдается тенденция снижения показателей финансовой устойчивости. Коэффициент финансовой устойчивости снизился на 0,005 пункта и составил на конец отчетного периода 0,685.

Рост коэффициента концентрации средств на 0,037 пункта свидетельствует о том, что увеличилась доля оборотных активов организации, сформированных за счет заемных средств долгосрочного и краткосрочного характера.

Значение коэффициента обеспеченности собственными оборотными средствами снизилось на 0,037 пункта и составило на конец отчетного периода 0,221 (при нормативе 0,3). То есть на каждые 100 руб. оборотных средств организации приходится 22,1 руб. собственных. Остальные 77,9 руб.

представляют собой обязательства организации перед кредиторами.

В нашем случае наблюдается увеличение коэффициента обеспеченности обязательств активами за отчетный период с 0,470 до 0,486 (при нормативе не более 0,85). Следовательно, если организация и в дальнейшем будет наращивать объем привлеченных средств, то она может оказаться на грани банкротства.

Платежеспособность - это возможность организации своевременно наличными денежными средствами погашать свои платежные обязательства.

Внешний анализ платежеспособности осуществляется на основе изучения показателей ликвидности в соответствии с Инструкцией по анали-

зу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности, утвержденной постановлением Минфина, Минэкономики и Минстата РБ от 14.05.2004 № 81/128/65* (далее -• Инструкция № 81/128/65).

В соответствии с п. 96 Инструкции о порядке формирования показателей бухгалтерской отчетности, утвержденной постановлением Минфина РБ от 17.02.2004 № 16" (далее - Инструкция № 16), при оценке финансового состояния на краткосрочную перспективу в пояснительной записке отражаются следующие показатели платежеспособности:

1) коэффициент абсолютной ликвидности (норма денежных резервов):

Денежные средства + Финансовые вложения Краткосрочные обязательства (стр. 270 + стр. 260) формы 1 (стр. 790 - стр. 720) формы 1

Уровень данного коэффициента показывает, какая часть краткосрочной задолженности может быть погашена на дату составления баланса или другую конкретную дату. Значение коэффициента абсолютной ликвидности должно быть не менее 0,2;

2) коэффициент

быстрой (срочной) ликвидно

сти:

Ден. средства + Фин. вложения + Дебит, задолженность

Краткосрочные обязательства (стр. 270 + стр. 260 + стр. 250) формы 1 (стр. 790 - стр. 720) формы 1

3) коэффициент

текущей ликвидности (коэф

фициент покрытия):

Оборотные активы стр. 290 формы 1

Краткосрочные обязательства (стр. 790 - стр. 720) формы 1

Коэффициент текущей ликвидности характеризует общую обеспеченность организации собственными оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств организации. Оптимальное значение данного коэффициента - 2. Нормативные значения коэффициента текущей ликвидности по отраслям народного хозяйства установлены в приложении 1 к Инструкции № 81/128/65.

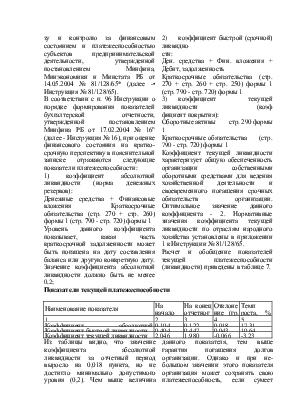

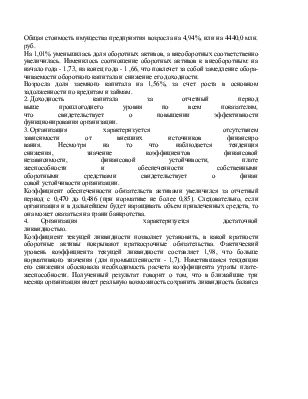

Расчет и обобщение показателей текущей платежеспособности (ликвидности) приведены в таблице 7.

Показатели текущей платежеспособности

|

Наименование показателя |

На начало отчетного года |

На конец отчетного года |

Отклонение (гр. 3 - гр. 2) |

Темп роста, % «гр.З-гр.2)/ / гр. 2) х 100 |

|

1 |

2 |

3 |

4 |

5 |

|

Коэффициент абсолютной ликвидности |

0,104 |

0,122 |

0,018 |

17,31 |

|

Коэффициент быстрой ликвидности |

0,404 |

0,447 |

0,043 |

10,64 |

|

Коэффициент текущей ликвидности |

2,046 |

1,980 |

-0,066 |

-3,23 |

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.