3.Управление финансированием внеоборотных активов

Источниками финансирования обновления внеоборотных активов могут быть себестоимость продукции или расходы оборота, амортизационные отчисления, прибыль, банковские кредиты, лизинг и некоторые другие источники финансовых ресурсов. Себестоимость продукции, расходы обращения, амортизационные отчисления и прибыль относятся к собственным источникам финансирования обновления внеоборотных активов, а банковские кредиты и лизинг — к заемным. Наиболее распространенным является смешанный вариант финансирования обновления внеоборотных активов [18,c.280-288].

При выборе конкретного варианта необходимо учитывать фактическое наличие собственных финансовых ресурсов, доступность долгосрочных кредитов, сравнивать цену заемных ресурсов с суммой прироста прибыли, полученной за счет обновления операционных внеоборотных активов, финансовую устойчивость предприятия и влияние на ее повышение удельного веса заемных средств, а также другие факторы. В современных условиях хозяйствования наиболее сложной задачей является выбор альтернативного варианта финансирования:

* за счет использования собственных ресурсов или долгосрочных

банковских кредитов;

* за счет долгосрочных банковских кредитов или лизинга, который в свою очередь также может использоваться в нескольких вариантах (операционный, финансовый, возвратный);

* за счет использования лизинга или собственных финансовых ресурсов.

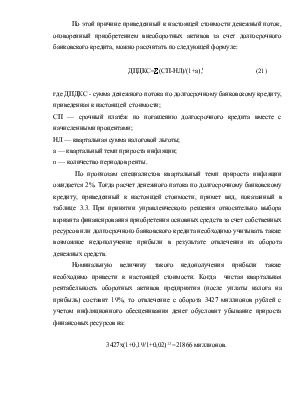

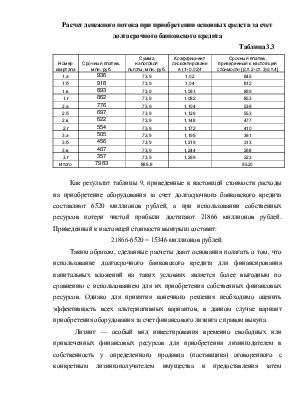

Критерием принятия решения является сравнение приведенных к настоящей стоимости денежных потоков при разных вариантах финансирования обновления внеоборотных активов. При приобретении основных средств или нематериальных активов за счет собственных ресурсов денежный поток рассчитывается как сумма расходов на их приобретение. Когда расходы делаются одноразовым платежом, то отпадает необходимость приведения их к настоящей стоимости.

В первом квартале следующего года предприятию необходимо приобрести и ввести в эксплуатацию оборудование, первоначальная стоимость которого должна составить 3427 миллионов рублей. Кроме варианта приобретения этих внеоборотных активов за счет собственных финансовых ресурсов существует возможность оплатить их или за счет долгосрочного банковского кредита, или взять в лизинг.

Выдача кредита осуществляется путем оплаты полученного оборудования с оформлением в первом квартале срочных обязательств на срок погашения 30 марта, после наступления которого будет проведено переоформление выданного кредита на конкретные сроки погашения. Кредит должен быть погашен равными суммами в течение 3 лет за счет прибыли, полученной от реализации инвестиционного проекта, путем перечисления с расчетного счета заемщика в соответствии с разработанным графиком.

В итоге возникает финансовая рента, под которой понимается поток с постоянными интервалами платежей независимо от их происхождения, назначения и целей. Кредитным договором предусматривается использование плавающих процентных ставок для начисления платы за кредит. По прогнозным расчетам с учетом ожидаемых темпов инфляции квартальная ставка платы за кредит должна составить 16%. В последующие периоды пользования кредитом по прогнозным мнениям экспертов процентные ставки будут изменяться следующим образом:

а) первый год — рост на 1 процентный пункт в квартал;

б) второй год — понижение на 1 процентный пункт в квартал;

в) третий год — ставка останется на прежнем уровне.

Ожидается, что аналогично изменению процентных ставок за использование кредитами будут изменяться и проценты за хранение денег на депозитных счетах в банках. Начисленные проценты за пользование кредитом в первом квартале добавляются к изначальному долгу, а за оставшийся период выплачиваются при каждом платеже па основному долгу.

В первом квартале оплата оборудования будет осуществляться в следующие сроки:

25 января — 1227 миллионов рублей;

20 февраля— 1310 миллионов рублей;

15 марта — 890 миллионов рублей.

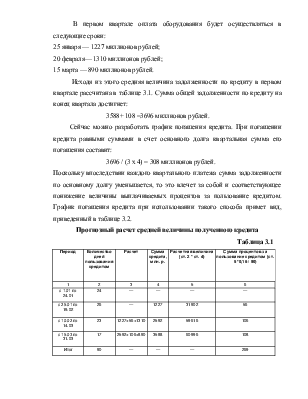

Исходя из этого средняя величина задолженности по кредиту в первом квартале рассчитана в таблице 3.1. Сумма общей задолженности по кредиту на конец квартала достигнет:

3588+ 108 =3696 миллионов рублей.

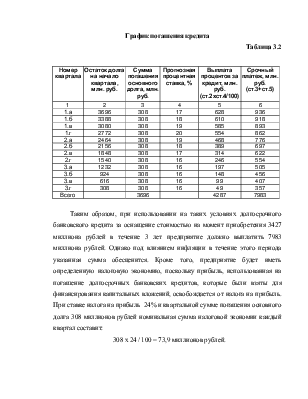

Сейчас можно разработать график погашения кредита. При погашении кредита равными суммами в счет основного долга квартальная сумма его погашения составит:

3696 / (3 х 4) = 308 миллионов рублей.

Поскольку впоследствии каждого квартального платежа сумма задолженности по основному долгу уменьшается, то это влечет за собой и соответствующее понижение величины выплачиваемых процентов за пользование кредитом. График погашения кредита при использовании такого способа примет вид, приведенный в таблице 3.2.

Прогнозный расчет средней величины полученного кредита

Таблица 3.1

|

Период |

Количество дней пользования кредитом |

Расчет |

Сумма кредита, млн. р. |

Расчетная величина (ст. 2 * ст. 4) |

Сумма процентов за пользование кредитом (ст. 5 *0,16 / 90) |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

с 1.01 по 24.01 |

24 |

— |

— |

— |

— |

|

с 25.01 по 19.02 |

26 |

— |

1227 |

31902 |

56 |

|

с 10.02 по 14.03 |

23 |

1227+56+1310 |

2592 |

59616 |

106 |

|

с 15.03 по 31.03 |

17 |

2592+106+890 |

3588 |

60996 |

108 |

|

Итог |

90 |

— |

— |

— |

269 |

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.