Федеральное агентство по образованию

Сочинский государственный университет туризма и курортного дела

Экономический факультет

Кафедра «Финансы и кредит»

Раздаточный материал

к дипломной работе

на тему:

«Особенности кредитования корпоративных клиентов»

по специальности 060400 (080105) «Финансы и кредит»

Студента

Маркаряна Семёна Оганесовича

группа 03-ФиК

Научный руководитель

Доцент, кандидат экономических наук

Синявская Елена Евгеньевна

Сочи

2008 год

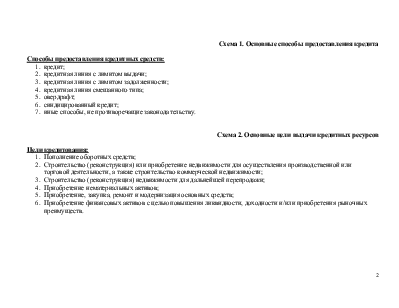

Схема 1. Основные способы предоставления кредита

Способы предоставления кредитных средств:

1. кредит;

2. кредитная линия с лимитом выдачи;

3. кредитная линия с лимитом задолженности;

4. кредитная линия смешанного типа;

5. овердрафт;

6. синдицированный кредит;

7. иные способы, не противоречащие законодательству.

Схема 2. Основные цели выдачи кредитных ресурсов

Цели кредитования:

1. Пополнение оборотных средств;

2. Строительство (реконструкция) или приобретение недвижимости для осуществления производственной или торговой деятельности, а также строительство коммерческой недвижимости;

3. Строительство (реконструкция) недвижимости для дальнейшей перепродажи;

4. Приобретение нематериальных активов;

5. Приобретение, закупка, ремонт и модернизация основных средств;

6. Приобретение финансовых активов с целью повышения ликвидности, доходности и/или приобретения рыночных преимуществ.

|

|

||||||||

|

|

||||||||

|

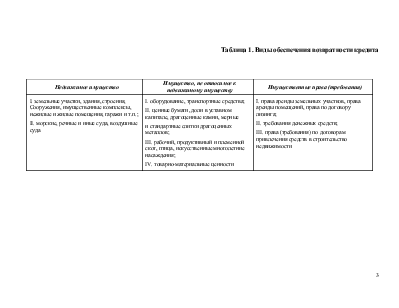

Недвижимое имущество |

Имущество, не относимое к недвижимому имуществу |

Имущественные права (требования) |

|

I. земельные участки, здания, строения, Сооружения, имущественные комплексы, нежилые и жилые помещения, гаражи и т.п.; II. морские, речные и иные суда, воздушные суда |

I. оборудование, транспортные средства; II. ценные бумаги, доли в уставном капитале, драгоценные камни, мерные и стандартные слитки драгоценных металлов; III. рабочий, продуктивный и племенной скот, птица, искусственные многолетние насаждения; IV. товарно-материальные ценности |

I. права аренды земельных участков, права аренды помещений, права по договору лизинга; II. требования денежных средств; III. права (требования) по договорам привлечения средств в строительство недвижимости |

Таблица 1. Виды обеспечения возвратности кредита

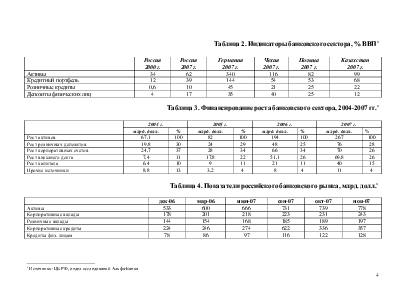

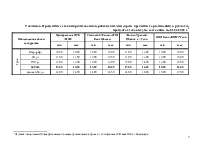

Таблица 2. Индикаторы банковского сектора, % ВВП*

|

Россия 2000 г. |

Россия 2007 г. |

Германия 2007 г. |

Чехия 2007 г. |

Польша 2007 г. |

Казахстан 2007 г. |

|

|

Активы |

34 |

62 |

340 |

116 |

82 |

99 |

|

Кредитный портфель |

12 |

39 |

144 |

54 |

53 |

68 |

|

Розничные кредиты |

0,6 |

10 |

45 |

21 |

25 |

22 |

|

Депозиты физических лиц |

4 |

17 |

35 |

40 |

25 |

12 |

|

|

2004 г. |

2005 г. |

2006 г. |

2007 г. |

||||

|

млрд. долл. |

% |

млрд. долл. |

% |

млрд. долл. |

% |

млрд. долл. |

% |

|

|

Рост активов |

67,1 |

100 |

82 |

100 |

194 |

100 |

267 |

100 |

|

Рост розничных депозитов |

19,8 |

30 |

24 |

29 |

48 |

25 |

76 |

28 |

|

Рост корпоративных счетов |

24,7 |

37 |

28 |

34 |

66 |

34 |

70 |

26 |

|

Рост внешнего долга |

7,4 |

11 |

17,8 |

22 |

51,1 |

26 |

69,8 |

26 |

|

Рост капитала |

6,4 |

10 |

9 |

11 |

21 |

11 |

40 |

15 |

|

Прочие источники |

8,8 |

13 |

3,2 |

4 |

8 |

4 |

11 |

4 |

Таблица 3. Финансирование роста банковского сектора, 2004-2007 гг.*

|

дек-06 |

мар-06 |

июн-07 |

сен-07 |

окт-07 |

ноя-07 |

|

|

Активы |

533 |

600 |

666 |

731 |

739 |

778 |

|

Корпоративные вклады |

178 |

201 |

218 |

223 |

231 |

243 |

|

Розничные вклады |

144 |

154 |

168 |

185 |

189 |

197 |

|

Корпоративные кредиты |

224 |

246 |

274 |

622 |

336 |

357 |

|

Кредиты физ. лицам |

78 |

86 |

97 |

116 |

122 |

128 |

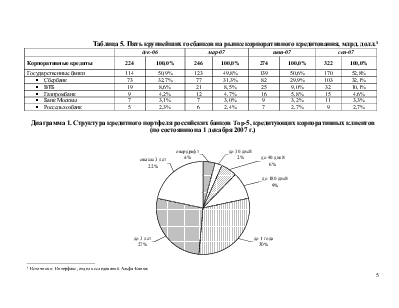

Таблица 4. Показатели

российского банковского рынка, млрд. долл.*

Таблица 5. Пять крупнейших госбанков на рынке

корпоративного кредитования, млрд. долл.[1]

|

дек-06 |

мар-07 |

июн-07 |

сен-07 |

|||||

|

Корпоративные кредиты |

224 |

100,0% |

246 |

100,0% |

274 |

100,0% |

322 |

100,0% |

|

Государственные банки |

114 |

50,9% |

123 |

49,8% |

139 |

50,6% |

170 |

52,8% |

|

73 |

32,7% |

77 |

31,3% |

82 |

29,9% |

103 |

32,1% |

|

19 |

8,6% |

21 |

8,5% |

25 |

9,0% |

32 |

10,1% |

|

9 |

4,2% |

12 |

4,7% |

16 |

5,8% |

15 |

4,6% |

|

7 |

3,1% |

7 |

3,0% |

9 |

3,2% |

11 |

3,3% |

|

5 |

2,3% |

6 |

2,4% |

7 |

2,7% |

9 |

2,7% |

Диаграмма 1. Структура кредитного портфеля российских банков Top-5, кредитующих корпоративных клиентов

(по состоянию на 1 декабря 2007 г.)

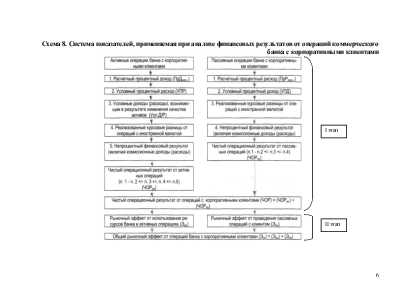

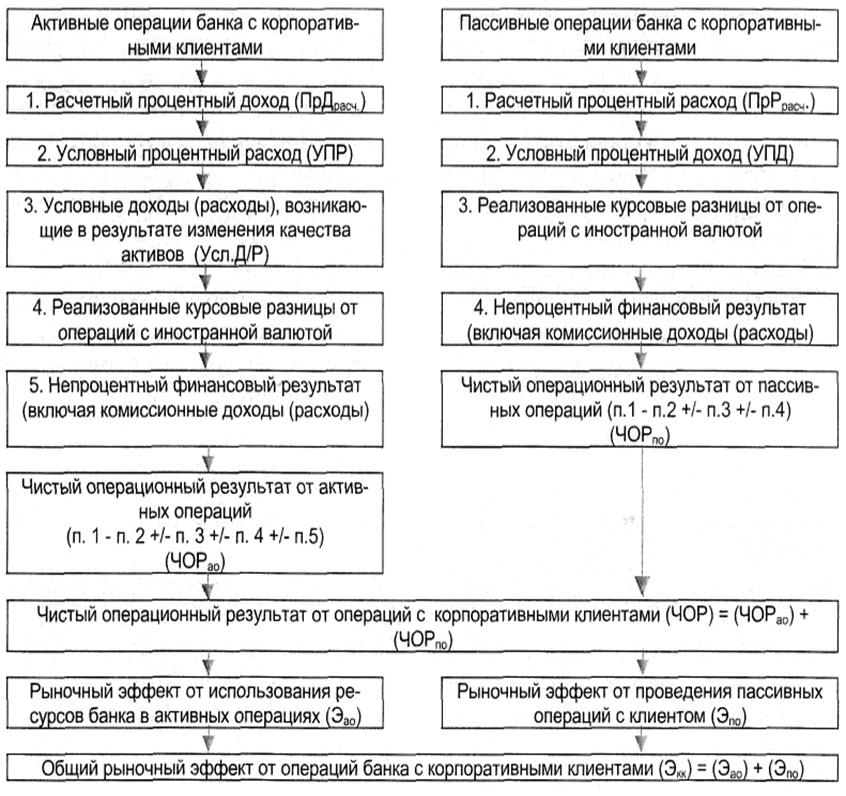

Схема 8. Система показателей, применяемая при анализе финансовых результатов от операций коммерческого банка с корпоративными клиентами

|

|||

|

|||

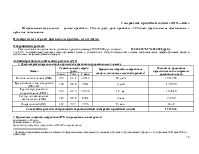

Для расчета ЧОР от активных и пассивных операций с корпоративными клиентами необходимо произвести расчет следующих частных показателей:

1. Расчетные процентные доходы(1) ПрДрасч. = ∑ПрД + (ПрПнар. кон. × Вкон.– ПрПнар. нач. × Внач.), где

n ∑ПрД - сумма процентных (дисконтных) доходов по операциям с корпоративными клиентами, отраженная в отчетном периоде по счетам учета доходов;

n ПрПнар. кон. - величина наращенных процентов к получению по состоянию на конец отчетного периода;

n Вкон. - вероятность возврата корпоративными клиентами процентов по операциям на дату окончания периода;

n ПрПнар. нач. - величина наращенных процентов к получению по состоянию на начало отчетного периода;

n Внач. - вероятность возврата клиентом процентов по операциям на дату начала периода.

2. Расчетные процентные расходы (2) ПрРрасч. = ∑ПрР + ПрУнар. кон. – ПрУнар. нач., где

n ∑ПрР - сумма процентных/дисконтных расходов по операциям с корпоративными клиентами, отраженная в отчетном периоде по счетам учета расходов;

n ПрУнар. кон. - величина наращенных процентов к уплате по состоянию на конец отчетного периода;

n ПрУнар. нач. - величина наращенных процентов к уплате по состоянию на начало отчетного периода.

3. Условные процентные доходы (расходы) (3) УПД(УПР) = ∑(Vn × АРСn/365), где

n где Vn - остаток фактически привлеченных (размешенных) средств на конец n-го операционного дня;

n АРСn - договорная рыночная ставка в валюте операции по временному пулу, который соответствует первоначальному сроку операции, действующая в n-ый день.

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.