УДК 336.025

Д.В. Куницын

канд. экон. наук, доцент, зам. зав. кафедрой налогообложения и учета СибАГС, советник государственной гражданской службы РФ 1 класса

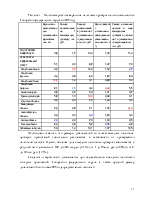

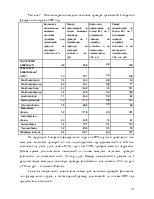

В статье представлены основные источники налоговых рисков ведения предпринимательской деятельности, раскрыто содержание налоговых рисков по НДС и налогу на прибыль организаций, а также при применении упрощенной системы налогообложения и единого налога на вмененный доход. На основе статистической налоговой отчетности представлена оценка рисков налогового контроля для различных субъектов предпринимательской деятельности на территории Сибирского федерального округа. В статье приводится оценка использования различных методов управления налоговыми рисками, их последствия для налогоплательщиков, а также предложения по совершенствованию государственной налоговой политики по снижению негативного влияния налоговых рисков на предпринимательскую деятельность.

Ключевые слова - налоговая политика, налоговые риски, налоговое регулирование, предпринимательство

Введение

Налоговая политика государства и муниципальных образований оказывает серьезное воздействие на многие аспекты финансово-хозяйственной деятельности организаций и индивидуальных предпринимателей. Влияние налогов на социально-экономические процессы, осуществляемое через эффекты дохода и замены, приводит в ряде случаев к изменению видов, способов и направлений предпринимательской деятельности, а иногда даже к сокращению стимулов ее осуществления.

При этом, планируя и прогнозируя последствия от реализации тех или иных мероприятий налоговой политики, государство и муниципальные образования в основном ориентируются на предположении о наличии жестких причинно-следственных связей. В тоже время, очень часто эффекты от практической реализации мероприятий налоговой политики оказываются далеко не теми, которые ожидались. Примеров тому за период становления современной налоговой системы Российской Федерации накопилось уже достаточно много.

Так, введение налога на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте,[1] было направлено на укрепление рубля, создание больших экономических стимулов для его использования, в т.ч. как средство сбережения. Однако, введение данного налога в условиях высокой инфляции, проблем с формированием и исполнением бюджетов, а также с обслуживание государственного долга фактически привело к увеличению вывоза капитала из страны, росту затрат по ведению легальной внешнеэкономической предпринимательской деятельности и как следствие – увеличение размеров теневой экономики.

Целью введения единого социального налога с регрессивной шкалой налогообложения[2] декларировалось снижение стимулов для выплаты неофициальной заработной платы, а также снижение затрат на исполнение налоговых обязанностей его налогоплательщиками по сравнению с платежами в государственные внебюджетные фонды.

Однако сам по себе факт введения данного налога с регрессивной шкалой налогообложения не стал основополагающим фактором для вывода заработной платы из тени, а объединение платежей во внебюджетные социальные фонды в едином социальном налоге не значительно упростило порядок его исчисления и уплаты. Более того, регрессивная шкала налогообложения, исключение из объекта налогообложения, предусмотренное п.3 ст. 236 НК РФ, большой перечень сумм, не подлежащих налогообложению в соответствии со ст. 238 НК РФ, а также полное освобождение от ЕСН для лиц, применяющих наиболее распространенные специальные налоговые режимы, в т.ч. упрощенную систему налогообложения, единый налог на вмененный доход для отдельных видов деятельности, привело к упрощению использования различных схем уклонения от него. Кроме того, установление регрессивной шкалы налогообложения по ЕСН и плоской шкалы по НДФЛ являлось прямым нарушением принципа справедливости в налогообложении. Предусмотренные в настоящее время по НДФЛ налоговые вычеты не позволяют говорить о сколько-нибудь значимом наличии скрытой прогрессии и практически не зависят от размера дискреционного дохода налогоплательщика.

Многие налогоплательщики даже не используют очевидные преимущества, предоставляемые им в результате реализации тех или иных мероприятий налоговой политики. Так, использование «амортизационной» премии по налогу на прибыль организаций или права на вычет сумм НДС, уплаченных в составе авансовых платежей, осуществляется налогоплательщиками крайне редко, что обусловлено не их ненужностью или низкой экономической эффективностью, а, прежде всего, высокими налоговыми рисками от их использования.

В настоящее время, приходится констатировать факт, что механизм практической реализации многих мероприятий налоговой политики направленных на поддержку предпринимательской деятельности приводит к возникновению высокого уровня налоговых рисков и, как следствие, снижение их эффективности. В связи с чем, выработка мероприятий по снижению налоговых рисков ведения предпринимательской деятельности является крайне актуальной задачей не только для бизнеса, но и для государства и муниципальных образований.

1. Источники (факторы) налоговых рисков на территории Сибирского федерального округа

Основные источники (факторы) налоговых рисков можно разделить на следующие основные группы:

1) информационные;

2) организационные;

3) технические;

4) экономические;

5) социальные;

6) политические [1, с.80].

В настоящее время некоторое влияние на развитие предпринимательской деятельности на территории Сибирского федерального округа оказывают практически все указанные факторы. Однако наибольшая роль продолжает оставаться за наиболее очевидными факторами - информационными, организационными и техническими.

У каждого налогоплательщика, в зависимости от особенностей его деятельности, формируется своя карта налоговых рисков. При этом, конкретные мероприятия налоговой политики, направленные на поддержку предпринимательской деятельности для различных налогоплательщиков могут порождать налоговые риски различной величины.

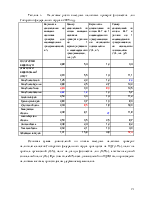

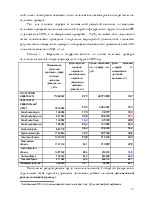

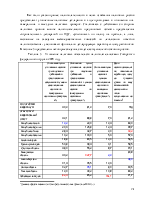

Рассмотрим более подробно наиболее важные факторы налоговых рисков применительно к наиболее сложным и «рискованным» налогам – НДС и налогу на прибыль организаций, а также при применении таких специальных налоговых режимов, как единый налог на вмененный доход и упрощенная система налогообложения, поскольку они играют наибольшую роль в налогообложении наименее защищенных предпринимательских субъектов – представителей малого бизнеса.

Налоговые риски по налогу на добавленную стоимость

Уважаемый посетитель!

Чтобы распечатать файл, скачайте его (в формате Word).

Ссылка на скачивание - внизу страницы.